Міжнародні валютно-фінансові потоки - це потоки іноземних валют чи будь-яких інших фінансових активів, зумовлені економічною діяльністю суб'єктів світового господарства.

Міжнародні валютно-фінансові потоки обслуговують рух товарів, послуг і міжкрайовий перерозподіл капіталу між конкуруючими суб'єктами світового ринку.

Фактори, що впливають на рух міжнародних фінансових потоків:

o стан економіки;

o структурна перебудова економіки;

o масштабне перенесення за кордон низькотехнологічних виробництв;

o взаємна лібералізація торгівлі країн - учасниць ВТО/ГАТТ;

o розрив темпів інфляції та рівнів процентних ставок між державами;

o збільшення масштабів незбалансованості міжнародних розрахунків;

o переважання вивезення капіталу над торгівлею товарами та послугами.

Основні канали руху світових фінансових потоків:

o валютне, кредитне та розрахункове обслуговування купівлі-продажу товарів (у тому числі золота як особливого товару) і послуг;

o валютні операції;

o операції з цінними паперами та різними фінансовими інструментами;

o зарубіжні інвестиції в основний та оборотний капітал;

o перерозподіл частини національного доходу через бюджет у формі допомоги країнам, що розвиваються, та внесків держав у міжнародні організації тощо.

Класифікація міжнародних валютно-фінансових потоків здійснюється за наступними ознаками:

1) за типом економічної взаємодії:

o зовнішньоторговельні (опосередковують торгівлю товарами та послугами, поточні операції);

o капітальні (кредитно-інвестиційна діяльність);

o спекулятивні (не мають зв'язку з виробничою діяльністю);

o балансуючі (урівноваження зовнішніх платежів і розрахунків країн);

2) за видами економічної діяльності:

o розрахунки за товари;

o розрахунки за послуги;

o поточні та капітальні трансферти у грошовій формі;

o коротко -, середньо- та довгострокові кредити;

o прямі та портфельні інвестиції;

o потоки резервних активів;

3) за ознакою часу:

o потоки короткострокового капіталу;

o потоки середньо- та довгострокового капіталу;

4) за характером власності їхніх джерел:

o приватні джерела потоків - це ресурси міжнародних банків, багатонаціональних корпорацій, фізичних осіб тощо.

o офіційні джерела потоків - це ресурси урядів країн та міжнародних і офіційних організацій.

Основні типи валютно-фінансових потоків:

o потоки, спрямовані з приватних джерел у приватну власність;

o потоки, спрямовані з офіційних джерел у приватну власність;

o потоки, спрямовані з приватних джерел в офіційну власність;

o потоки, спрямовані з офіційних джерел в офіційну власність.

Фінансові ресурси світу є наймобільнішим видом світових економічних ресурсів, перебувають у постійному русі, перерозподіляючись між різними учасниками міжнародних економічних відносин.

8.4. Світовий фінансовий ринок. Сутність і структура

Міжнародний фінансовий ринок нині є глобальною системою акумулювання вільних фінансових ресурсів та надання їх позичальникам із різних країн на принципах ринкової конкуренції.

Фінансовий ринок - сукупність економічних відносин з приводу перерозподілу тимчасово вільних фінансових ресурсів між населенням, суб'єктами господарювання та державою через систему фінансових інститутів на основі взаємодії попиту і пропозицій 17].

Формування світового фінансового ринку на сучасному етапі відбувається під впливом процесу глобалізації національних фінансових ринків:

o інтенсивне впровадження електронних технологій, комунікаційних засобів та інформатизації, що вдосконалює інформаційну інфраструктуру фінансового ринку та систему розрахунків між учасниками;

o розширення видів та кількості пропонованих цінних паперів;

o посилення ролі фінансових ринків як основного механізму перерозподілу фінансових ресурсів як у національному, так і в глобальному масштабі;

o вплив приватизаційних процесів на потенційну пропозицію цінних паперів;

o концентрація діяльності учасників ринку у світових фінансових центрах;

o інституціоналізація фінансових ринків, тобто постійне збільшення частки інституційних учасників ринку (інвестиційних, страхових компаній, пенсійних фондів тощо);

o лібералізація фінансових ринків, тобто створення законодавства, що сприяє проникненню учасників ринку на фінансові ринки різних рівнів і стимулює їх активність. З функціонального погляду, світовий фінансовий ринок-система ринкових відносин, у якій об'єктом операцій виступає грошовий капітал і яка забезпечує акумуляцію та перерозподіл світових фінансових потоків, створюючи умови для безперервності та рентабельності виробництва.

З інституційного погляду, світовий фінансовий ринок - це сукупність банків, спеціалізованих фінансово-кредитних установ, фондових бірж, через які здійснюється рух світових фінансових потоків та які є посередниками перерозподілу фінансових активів між кредиторами і позичальниками, продавцями і покупцями фінансових ресурсів [17].

Головна функція міжнародного фінансового ринку полягає у забезпеченні міжнародної ліквідності, тобто можливості швидко залучати достатню кількість фінансових засобів у різних формах на вигідних умовах на наднаціональному рівні.

Функції фінансового ринку:

o мобілізація тимчасово вільних фінансових ресурсів населення (домогосподарств), суб'єктів господарювання, державних установ, іноземних інвесторів та їх трансформація у фінансовий капітал;

o забезпечення взаємодії між покупцем та продавцем фінансових ресурсів, результатом якої є встановлення рівноважної ціни попиту і пропозиції;

o перерозподіл на взаємовигідних умовах тимчасово вільних фінансових ресурсів із метою їх більш ефективного використання;

o фінансовий ринок передбачає формування такого механізму функціонування, який би забезпечив виявлення обсягу і структури попиту на окремі фінансові активи та своєчасне його задоволення в межах всіх категорій споживачів, які тимчасово мають потребу в залученні капіталу із зовнішніх джерел;

o ефективно функціонуючий фінансовий ринок підвищує ліквідність фінансових активів, що перебувають у обігу, оскільки ймовірність перетворення активу у грошові кошти достатньо висока (за умови високоефективної діяльності фінансових посередників, що працюють наданому ринку);

o організаційна функція фінансового ринку, що полягає в організації процесу доведення фінансових активів до споживача, яка виявляється у створенні мережі різноманітних інститутів з реалізації фінансових активів (банків, бірж брокерських контор, інвестиційних фондів, фондових магазинів, страхових компаній тощо);

o фінансовий ринок має значний вплив на прискорення обороту капіталу суб'єктів господарювання, що сприяє активізації економічних процесів у країні [17].

Головне призначення міжнародного фінансового ринку - забезпечення перерозподілу між країнами акумульованих вільних фінансових ресурсів для сталого економічного розвитку світового господарства й одержання від цих операцій певного доходу.

Учасники міжнародного фінансового ринку з інституційного погляду - це сукупність кредитно-фінансових установ, через які здійснюється рух позичкового капіталу у сфері міжнародних економічних відносин.

Учасників міжнародного фінансового ринку можна класифікувати за такими ознаками:

І. За метою та мотивами участі на ринку:

1. Хеджери - учасники світового фінансового ринку, які використовують інструменти ринку деривативів для страхування курсового (цінового) ризику, ризику трансферту, який притаманний фінансовим інструментам, своїх активів чи конкретних угод на ринку "спот". Вимогам хедера у процесі виконання угоди, як правило, відповідає реальний фінансовий інструмент, який він має чи матиме на момент виконання угоди. Хеджування - проведення операцій, спрямованих на мінімізацію фінансових ризиків, пов'язаних з існуючими чи майбутніми позиціями. Це досягається шляхом створення позиції на ринку деривативів, яка була би протилежна позиції, що вже існує чи планується, на ринку реального активу.

2. Спекулянти - укладають угоди виключно з метою заробити на сприятливому русі курсів, і тому рух курсу для них є бажаним. Вони здійснюють купівлю (продаж) контрактів, щоб пізніше продати (купити) їх за вищою (нижчою) ціною і не мають на меті страхувати поточні й майбутні позиції від курсового ризику.

ІІ. За країнами походження:

1. Розвинуті країни.

2. Країни, що розвиваються.

3. Міжнародні інституції.

4. Офшорні центри.

ІІІ. За типами інвесторів:

1. Фізичні особи.

2. Юридичні особи.

Оскільки на світовому фінансовому ринку гроші та інші фінансові інструменти постійно знаходяться у русі, переміщуючись від однієї приватної особи до іншої, від однієї держави до іншої, то виникає необхідність в існуванні найрізноманітніших міжнародних фінансових посередників.

Фінансові посередники - фінансові установи, чиї функції полягають в акумулюванні коштів громадян та юридичних осіб і подальшому їх наданні на комерційних засадах у розпорядження позичальників.

Серед фінансових посередників належне місце займають суб'єкти банківської системи, небанківські фінансові та кредитні інститути, контрактні фінансові інститути.

До складу фінансових посередників входять такі типи кредитно-фінансових установ: депозиторські установи (комерційні банки та ощадні установи, взаємоощадні банки, позикоощадні асоціації та кредитні спілки); ощадні установи контрактного типу (страхові компанії - компанії зі страхування життя, компанії, що забезпечують інші види страхування, пенсійні фонди); інвестиційні посередники (інвестиційні та іпотечні банки, фінансові компанії).

Базовою основою для їх функціонування є реалізація кредитно-інвестиційних умов (тобто безпосереднє фінансування) та заміна прямого фінансування непрямим через випуск власних вторинних зобов'язань. Дані інститути мають можливість отримувати прибуток за рахунок економії, що обумовлена зростанням масштабу операцій, а також з урахуванням аналізу кредитоспроможності потенційних кредиторів, розробки порядку надання позик і розрахунків на основі рівномірного розподілу ризиків.

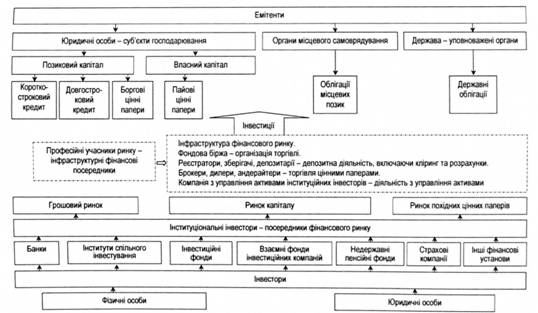

Мета діяльності фінансових посередників полягає у перетворенні заощаджень фізичних і юридичних осіб на капітал і вкладенні його у діяльність різних суб'єктів господарювання, з диверсифікацією при цьому рівня ризику. Система спеціалізованих фінансових посередників надає власникам заощаджень більші вигоди, аніж просто можливість одержувати відсотки на капітал (рис. 8.2).

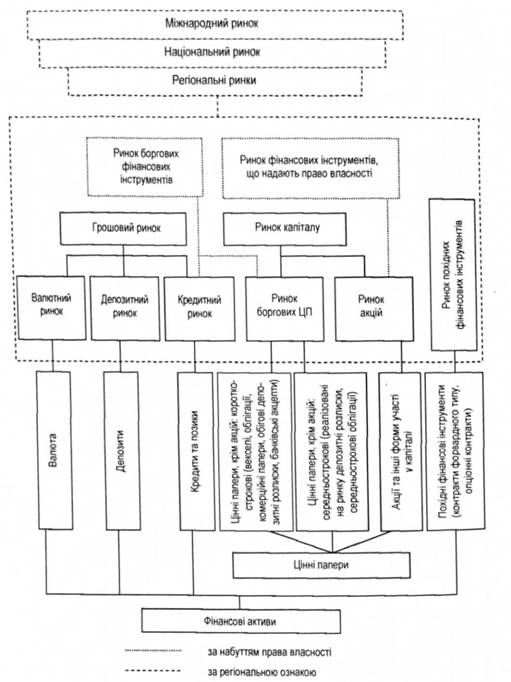

Структура фінансового ринку зображена на рис. 8.3.

Світовий фінансовий ринок складається з:

o національних ринків країн;

o міжнародного фінансового ринку.

Участь національних валютних, кредитних, фондових ринків в операціях світового ринку визначається такими факторами:

o місце країни у світовій системі господарства та її валютно-економічне становище;

o існування розвинутої кредитної системи і добре організованої фондової біржі;

o помірність оподаткування;

o пільги валютного законодавства, що дозволяє доступ іноземним позичальникам на національні ринки та іноземних паперів до біржового котирування;

o зручне географічне положення; відносна стабільність політичного режиму та інше.

Рисунок 8.2. Роль і місце посередників на фінансовому ринку

Рисунок 8.3. Структура фінансового ринку

Відмінності міжнародних фінансових ринків (МФР) від національних:

o міжнародні фінансові ринки мають величезні масштаби операцій на відміну від національних (щоденні операції на світових фінансових ринках у 50 разів перевищують операції світової торгівлі товарами);

на МФР відсутні географічні кордони; операції проводяться цілодобово;

на МФР використовуються валюти провідних країн світу, євро і частково СПЗ;

учасниками на МФР є переважно першокласні банки, корпорації, фінансово-кредитні інститути з високим рейтингом; існує диверсифікація сегментів ринку та інструментів операцій в умовах революції сфери фінансових послуг; на МФР діють специфічні - міжнародні - процентні ставки; забезпечується стандартизація операцій та високий ступінь інформаційних технологій, безпаперові операції на базі використання комп'ютерів.

За видами фінансових інструментів можна виділити: валютний ринок, об'єктом на якому є національна та іноземна валюта, що може широко використовуватися для здійснення платежів. При цьому необхідно зазначити: золоті та пам'ятні монети, що не знаходяться в обігу як засіб платежу, не є валютою; депозитний ринок - на ньому відбуваються операції, пов'язані з придбанням фінансового активу, що є засобом накопичення; кредитний ринок - дозволяє залучити необхідні фінансові ресурси безпосередньо від кредитора до позичальника на умовах терміновості, повернення, платності; ринок цінних паперів, який складається з:

- ринку боргових цінних паперів - на даному ринку обертаються цінні папери, що передбачають наявність певного графіка платежів за відсотками, а також графіка погашення основної суми боргу. Боргові цінні папери поділяються на короткострокові (термін погашення до 1 року) та середньо- і довгострокові (термін погашення більше року).

- ринку акцій,

- ринку похідних фінансових інструментів - об'єктом якого є контракти форвардного типу. Враховуючи ту обставину, що даний ринок в Україні знаходиться лише на стадії становлення, поділяти цей ринок на форвардний ринок та ринок опціонів недоцільно.

За функціональним призначенням виділяють: грошовий ринок, складовими елементами якого є:

- валютний;

- депозитний;

- кредитний.

o ринок капіталу - в рамках даного ринку відбувається мобілізація та перерозподіл тимчасово вільних фінансових ресурсів. До складу ринку капіталу входять:

- ринок боргових цінних паперів;

- ринок акцій;

o ринок похідних фінансових інструментів - основне завдання якого є продаж фінансових ризиків, як окремих об'єктів, але прив'язаних до базового фінансового інструмента.

За ознакою набуття права власності виділяють:

o ринок фінансових інструментів, що надають право власності (включає ринок акцій та інші форми участі в капіталі, а саме простих та привілейованих акцій, паїв, сертифікатів пайової участі та інших аналогічних документів);

o ринок боргових фінансових інструментів (до даного ринку відносять кредитний ринок та ринок боргових цінних паперів) - на даному ринку формуються відносини на основі принципів строковості, платності, тобто кошти надаються в борг на певний термін та з обов'язковою виплатою відсотків.

За територіальною ознакою:

o регіональний ринок;

o національний ринок (в межах країни);

o міжнародний ринок.

За ступенем ризику відповідних фінансових інструментів:

o безризикові;

o середньоризикові;

o високоризикові.

Структура фінансової системи визначається специфікою та умовами діяльності фінансових інститутів на фінансових ринках при відповідному системному забезпеченні.

Серед найбільш значних тенденцій розвитку світового фінансового ринку на сучасному етапі є:

1. Глобалізація ринків - посилення ролі міжнародних ринків з погляду операцій кредитування і позичання резидентами різних країн.

2. Інтернаціоналізація ринків - міжнародний характер операцій позичальників і кредиторів, широка диверсифікація їхніх активів і пасивів за країнами та регіонами, існування стійкої мережі структурних підрозділів за кордоном не дають змоги визначити їх національну належність.

3. Зростання міжнародної конкуренції між суб'єктами ринку, які є резидентами різних країн.

4. Інтеграція сегментів міжнародного фінансового ринку - інтеграційні процеси сприяли підвищенню мобілізації позичкового капіталу, зниженню транзакційних витрат, міжнародній торгівлі цінними паперами, отриманню оперативної інформації про стан міжнародних фінансових ринків.

5. Конвергенція сегментів міжнародного фінансового ринку - процес зняття законодавчих обмежень, перешкод (бар'єрів) регулювання і збільшення кількості міжнародних операцій як міжнародними позичальниками, так і кредиторами, поступове стирання меж між секторами та сегментами міжнародних ринків довгострокового фінансування.

6. Концентрація сегментів міжнародного фінансового ринку - відбувається шляхом укладення угод злиття та поглинання фінансових інституцій, у тому числі і серед корпорацій-позичальників. Унаслідок цього спостерігається концентрація значних фінансових ресурсів у обмеженому колі глобальних учасників, які здатні вести активні операції на всіх його сегментах.

7. Проблеми комп'ютеризації та інформатизації ринків - прийняття рішень базується на складному комп'ютерному моделюванні, статистичному аналізі великих масивів даних і застосуванні методів математично-статистичних симуляцій і нейронних систем прогнозування.

8.6. Особливості державного регулювання фінансового ринку

8.7. Офшорні банківські центри

8.8. Міжнародні фінансові центри

Розділ 9. Валютні ринки та валютні операції

9.1. Поняття, функції та структура валютного ринку

9.2. Суб'єкти та види валютних ринків

9.3. Організаційні засади функціонування ринку "форекс"

9.4. Валютні операції як інструменти валютного ринку

Розділ 10. Міжнародний фондовий ринок