2.1.4.1. Поняття та класифікація кредитних послуг

Ринок кредитних послуг - це специфічний вид ринку, на якому купуються і продаються кредитні ресурси та банківські послуги. Цей ринок виконує такі функції:

- об'єднання дрібних, розрізнених грошових заощаджень населення, державних структур, приватного бізнесу, іноземних інвесторів і утворення великих грошових фондів;

- трансформація коштів у позиковий капітал, який забезпечує зовнішні джерела фінансування матеріального виробництва національної економіки;

- надання позик державним органам і населенню для вирішення, наприклад, таких завдань, як покриття дефіциту державного бюджету, фінансування соціальних програм і т. ін.

Основними учасниками кредитного ринку є:

1. Первинні інвестори, тобто власники вільних фінансових ресурсів, які мобілізовані банками і перетворені у позиковий капітал.

2. Спеціалізовані посередники - кредитно-фінансові організації, що здійснюють безпосереднє залучення (акумуляцію) коштів, перетворення їх у позиковий капітал і дальшу тимчасову передачу його позичальникам на поворотній основі за плату у формі відсотків,

3. Позичальники - юридичні і фізичні особи, держава, що відчувають нестачу у фінансових ресурсах і готові заплатити посередникові за право користування ними.

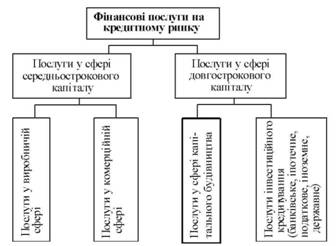

Фінансові послуги на кредитному ринку (рис. 2.21) є підсистемою першого рівня ринку фінансових послуг.

Рис. 2.21. Фінансові послуги на кредитному ринку як підсистема

Банківські послуги - це певні дії банку, які є супутніми при здійсненні тієї чи іншої банківської операції, спрямовані на задоволення потреб клієнта з метою збільшення доходу від банківської діяльності. Від характеру надання банківські послуги поділяють на кредитні, операційні й інвестиційні. У цьому розділі йтиметься про кредитні фінансові послуги банків.

Кредит є важливою категорією ринкової економіки, що відображає реальні зв'язки і відносини економічного життя суспільства.

Кредитні відносини - це відособлена частина економічних відносин, пов'язана з наданням коштів у позику і повернення їх із певним відсотком. Об'єктом кредитних відносин є вартість, яка надається в позику з метою одержання прибутку.

Банк є головною ланкою кредитної системи і забезпечує широкий спектр різноманітних банківських послуг.

Банківський кредит - це форма кредиту, за якою грошові кошти надаються в позику банками. Комерційні банки є головною ланкою кредитної системи, вони одночасно виступають у ролі покупця і продавця наявних у суспільства тимчасово вільних коштів. Позики надаються банками суб'єктам господарювання всіх форм власності у тимчасове користування на умовах, передбачених кредитним договором. Кредитором в умовах банківського кредиту є банк, позичальником - юридичні та фізичні особи.

Банківський кредит має комерційний характер, оскільки мета діяльності банку в процесі кредитування - одержання максимального прибутку. Це головна лінія банку при купівлі кредитних ресурсів.

Основним джерелом формування банківських кредитних ресурсів є власні кошти банків, залишки на розрахункових і поточних рахунках, залучені та депозитні рахунки, міжбанківські кредити та кошти, одержані від випуску цінних паперів. Кредитні операції здійснюються банками у межах власних кредитних ресурсів. Кожен комерційний банк ставить за мету забезпечити високу якість власного кредитного портфеля - сукупності кредитів, наданих банком на певну дату; він характеризує величину капіталу, вкладеного банком у кредитні операції.

Власні ресурси банку - це кошти статутного, резервного, страхового та інших фондів банку, що утворюються за рахунок прибутку, а також нерозподілений протягом року прибуток. Проте головне місце в складі кредитних ресурсів комерційного банку належить залученим коштам. Це кошти клієнтів на поточних рахунках, депозити юридичних і фізичних осіб, залишки на кореспондентських рахунках, кошти, одержані від продажу цінних паперів. Одним з найбільш надійних джерел ресурсів для комерційного банку, підтримання його ліквідності є депозитні вклади.

Види кредитних послуг, що надаються банками, залежать від таких факторів, як правові обмеження, конкурентне середовище в банківській сфері, політика конкретного банку, а також внутрішніх чинників, що впливають на структуру кредиту, - відповідність кредитного портфеля банку та низький рівень кредитного ризику.

Кредитні послуги комерційних банків можна класифікувати за різними ознаками та критеріями (табл. 2.3).

Таблиця 2.3

КЛАСИФІКАЦІЯ КРЕДИТНИХ ПОСЛУГ БАНКІВ

Ознака класифікації | Види кредитних послуг |

1 | 2 |

За основними критеріями позичальників | - кредитні послуги галузям народного господарства - кредитні послуги населенню - кредитні послуги державним органам влади |

За цільовим спрямуванням | - виробничі - споживчі |

За ступенем ризику | - стандартні позики - позики під контролем - субстандартні позики - сумнівні - безнадійні |

За забезпеченням | - забезпечені заставою - гарантовані - з іншим забезпеченням - незабезпечені |

За методами надання | - у разовому порядку - відповідно до відкритої кредитної лінії - гарантійні |

Закінчення табл. 2.3

Ознака класифікації | Види кредитних послуг |

1 | 2 |

За строками користування | - короткострокові (до 1 року) - середньострокові (до 3 років) - довгострокові (понад 3 роки) |

За методами погашення | - одночасно - довгостроково - з регресією платежів - після закінчення обумовленого періоду |

За формою залучення | - двосторонній - консорціумний - "дзеркальний" - багатосторонній |

За характером і способом погашення процентів | - з фіксованою процентною ставкою - з плаваючою процентною ставкою - зі сплатою процентів у міру використання наданих коштів - зі сплатою процентів одночасно з одержанням кредиту (дисконтний кредит) |

Короткострокові кредити надаються банками позичальникам на цілі поточної господарської діяльності в разі виникнення у них тимчасових фінансових труднощів. Цей строк використання кредитних ресурсів обумовлений тим, що кругообіг оборотних коштів здійснюється, як правило, протягом одного року. Тому після здійснення кругообігу цих коштів одержаний кредит повинен повернутися банку.

Середньо- і довгострокові кредитні послуги надаються підприємствам для покриття витрат і формування основних фондів на строк понад один рік. Середньострокові надаються на оплату обладнання, на поточні витрати, фінансування капіталовкладень. Довгострокові кредити надаються банками позичальниками для формування основних фондів. Об'єктами кредитування при цьому є капітальні витрати на реконструкцію та розширення вже діючих основних фондів, на нове будівництво та ін.

При кредитуванні зовнішньоекономічної діяльності середньо- і довгострокові кредити надаються імпортерові, якщо виробництво або надання послуг перевищує два роки або якщо експортер вимушений погодитись на подібне відстрочення платежу. Такі кредити може надавати також банк експортера або банк імпортера покупцеві.

Банк-кредитор у цьому разі може одночасно розраховуватися з експортером. У наданні такого типу кредитів зазвичай беруть участь два або кілька комерційних банків. Спільно з банками у видачі експортних кредитів можуть брати участь також спеціалізовані установи, які можуть узяти на себе гарантування всієї позики або частини її. Для визначення реальної ефективності експортного кредиту ідентифікують повний та середній строк такого кредитування. Повний строк розраховується з моменту початку використання кредиту і до його повного погашення. Він охоплює строк використання наданого кредиту, пільговий період, відстрочення погашення основної суми використаного кредиту, а також період погашення, коли сплачується як основна сума боргу, так і відсотки за ним.

Для розрахунку повного строку кредиту використовується така формула:

СП=ПВ + Пп + Тп, (2.46)

де Сп - повний строк кредиту; Пв - період використання; Пп - пільговий період; Тп - термін погашення.

Середній строк кредиту при рівномірному його використанні розраховується за формулою

Сс = 2Пв + Пп + |тп , (2.47)

де Сс - середній строк кредиту.

У світовій банківській практиці найпоширенішою схемою надання позик є кредитна лінія - оформлена договором згода банку надавати позичальникові кредити протягом певного часу до певної заздалегідь визначеної максимальної величини - ліміту кредитування. Розмір заборгованості може коливатися залежно від зміни реальних потреб клієнта, але сукупний залишок за кредитною лінією не має перевищувати встановленого ліміту.

Стандартні позики характеризуються мінімальним ступенем ризику (2 %), що відповідає умовам стабільного фінансового стану позичальника. Для позик під контролем ступінь ризику дорівнює 5 %. Суб-стандартні позики - це позики з підвищеним рівнем ризику (20 %). Для сумнівних позик характерний ступінь ризику - 50 %. До цих позик відносять пролонговані та прострочені кредити. Пролонгація означає подовження строку погашення позики після настання договірних термінів погашення кредиту. Безнадійними є позики, які не можуть бути повернуті. Ступінь їх ризику - 100 %.

Забезпечені позики (ломбардні) надаються під забезпечення (заставу майна, гарантію та ін.).

Незабезпечені кредитні послуги, що називаються у банківській практиці довірчими, надаються лише під зобов'язання позичальника погасити позику. Вони пов'язані з великим ризиком, тому потребують ретельного вивчення кредитоспроможності позичальника і надаються під вищий процент. Кредитні послуги з фіксованою процентною ставкою характерні для стабільної економіки. З метою зниження ризику недоодержання прибутку банки використовують плаваючу процентну ставку. У цьому разі процентна ставка періодично переглядається і прив'язується до рівня облікової ставки центрального банку та фактичного темпу інфляції.

Консорціумні кредити надаються консорціумом банків, в якому один із банків бере на себе роль менеджера, збирає з банків-учасників потрібну кредитоодержувачеві суму ресурсів, укладає з ним договір і надає кредит. Банківський консорціум - тимчасове добровільне об'єднання комерційних банків для розв'язання конкретних господарських завдань. Банки-учасники консорціуму зберігають свою господарську самостійність і можуть брати участь у діяльності інших об'єднань. Банківський консорціум створюється з акумуляції кредитних ресурсів як у національній, так і в іноземній валюті для здійснення кредитування господарських програм зі значними обсягами фінансування, зменшення кредитних ризиків, додержання нормативного показника максимального розміру ризику на одного позичальника. Консо-рціумний кредит може надаватися банками різних країн для кредитування зовнішньоекономічної діяльності. На основі багатосторонніх банківських кредитів з'являється можливість здійснювати великі довгострокові кредитні проекти інвестиційної сфери.

Іпотечний кредит - це позика, надана з урахуванням спеціальних принципів кредитування під заставу нерухомого майна на середньо- та довгостроковій основі з метою купівлі, будівництва, реконструкції, модернізації об'єктів нерухомого майна, освоєння і забудови земельних ділянок, досягнення певного економічного та соціального ефекту. Предметом іпотеки можуть бути будівля, споруда, квартира, підприємство або його структурні підрозділи та інше майно, віднесене законодавством до нерухомого, а також земельні ділянки та багаторічні насадження.

Етапи надання іпотечних кредитів:

1. Підготовчий етап, а саме: подання заяви, оцінка кредитоспроможності, оцінка підрядника, узгодження суми кредиту, визначення параметрів кредиту та механізму його погашення.

2. Видача кредиту позичальникові - відбувається одноразово під заставу вже існуючої нерухомості, а при будівництві періодичними перерахунками - згідно із затвердженим графіком.

3. Контроль за погашенням кредиту з періодичними інспекціями об'єкта нерухомості, що є заставою.

4. Погашення заборгованості.

Іпотечне кредитування передбачає обов'язкове страхування предмета іпотеки. У договорі може бути обумовлене обов'язкове страхування позичальника з метою забезпечення більшої надійності та ліквідності.

Отже, кредитний ринок - це частина ринку фінансових послуг, де формуються попит і пропонування в основному на середньо- і довгостроковий позичковий капітал, специфічна сфера ринкових відносин, де об'єктом угоди є наданий у позику грошовий капітал і де формуються попит і пропонування на нього.

Особливістю кредитного ринку сьогодні в Україні є централізоване регулювання кредитних відносин в економіці з боку держави через НБУ. Це сприяє формуванню повноцінної системи безготівкового грошового обігу, а також розширенню переліку послуг і операцій комерційних банків.

2.1.4.2. Фінансові послуги з інвестиційного кредитування

2.1.4.3. Фінансові послуги з андеррайтингу як форми кредитування капіталовкладень

2.2. Фінансові послуги на грошовому ринку

2.2.1. Структура, сутність і інструменти грошового ринку

2.2.2. Фінансові послуги на міжбанківському ринку

2.2.2.1. Загальна характеристика міжбанківського ринку

2.2.2.2. Особливості залучення ресурсів на міжбанківському ринку

2.2.2.3. Міжбанківські депозитні операції в іноземній валюті

2.2.3. Фінансові послуги на валютному ринку