Скоринг - це математична модель у вигляді зваженої суми певних характеристик, за допомогою якої на еонові минулого досвіду банк намагається з'ясувати ймовірність того, що конкретний позичальник не поверне вчасно кредит. Основним принципом побудови скорингової моделі є припущення, що майбутні клієнти комерційного банку будуть себе вести так, як існуючі клієнти.

Score - інтегральний показник, який характеризує ступінь кредитоспроможності позичальника. Інтегральний показник кожного клієнта порівнюється з певним критеріальним значенням. Позичальникам з інтегральним показником, вищим за критеріальне значення, видається кредит, а позичальникам із показником, нижчим від критеріального значення, - ні.

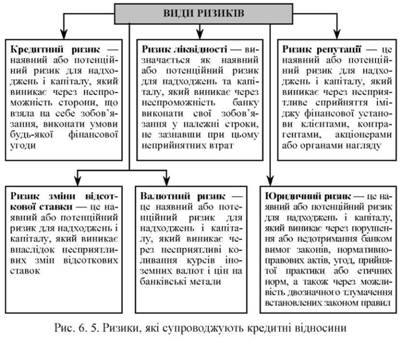

Що таке ризик і які ризики є супутніми кредитним відносинам?

Ризик - це потенційна можливість недоотримання доходів або зменшення ринкової вартості капіталу банку внаслідок несприятливого впливу зовнішніх та внутрішніх чинників. Такі збитки можуть бути прямими (втрата доходів або капіталу) чи непрямими (накладення обмежень на здатність організації досягти своїх бізнес-цілей). Ризики, які супроводжують кредитні відносини, зображені на рис. 6.5.

Які види скорингу є найбільш розповсюдженими у світі?

Найбільш розповсюдженими є:

фродовий скоринг - система, спрямована на боротьбу з клієнтами комерційного банку, які не повертають кредит;

експертний скоринг - система, яка була побудована експертним шляхом для більш якісного оцінювання клієнтів до прийняття рішення;

поведінковий скоринг - система, розрахована на оцінювання подальшої поведінки вже існуючих клієнтів;

аплікаційний скоринг - система, розрахована на оцінювання клієнтів під час заповнення анкети;

статистичний скоринг - скоринг, який можна побудувати лише за умови наявності значного масиву даних, з метою отримання прогнозів на майбутнє.

Що таке гарантія?

Згідно з частиною першою ст. 560 Цивільного кодексу України по гарантії банк, чи інша фінансова установа, страхова організація (гарант) гарантує перед кредитором (бенефіціаром) виконання боржником (принципалом) своїх зобов'язань. При цьому гарант відповідає перед кредитором за порушення зобов'язань боржника. Згідно з частиною першою ст. 200 Господарського кодексу України гарантія є специфічним засобом забезпечення виконання господарських зобов'язань шляхом письмового підтвердження (гарантійного листа) банком, іншою кредитною установою, страховою організацією (банківська гарантія) про задоволення вимог уповноваженої сторони в розмірі повної грошової суми, вказаної у письмовому підтвердженні, якщо третя особа (зобов'язана сторона) не виконає вказане у ньому визначене зобов'язання, або настануть інші умови, передбачені у відповідному підтвердженні.

Що таке застава?

Згідно із ст. 572 Цивільного кодексу України в силу застави кредитор (заставодержатель) має право у випадку невиконання боржником (заставодавець) зобов'язання, забезпеченого заставою, отримати задоволення за рахунок заставленого майна переважно перед іншими кредиторами цього боржника, якщо інше не встановлено законодавством (право застави).

Розрізняють два окремих види застави - іпотека і заклад. Іпотека - це застава нерухомого майна, яке залишається у володінні заставодавця або третьої особи. Закладом є застава рухомого майна, яке передається у володіння заставодержателю або за його наказом - у володіння третьої особи.

Застава самостійно не існує. Заставою можуть бути забезпечені зобов'язання, котрі витікають з інших договорів (позики, кредиту, купівлі-продажу, оренди, перевезення вантажів і т.д.). Застава оформляється або договором застави, який виступає на додаток до основного договору, або основним договором, в який включено умову про заставу. Договір застави вимагає письмової форми. Застава рухомого майна вимагає нотаріального посвідчення у випадках, встановлених законодавством або за домовленістю сторін. Така застава може бути зареєстрована на підставі заяви заставодержателя з внесенням запису в Державний реєстр обтяженого майна.

Яке майно може виступати предметом застави?

Предметом застави може бути будь-яке майно (в тому числі, речі, цінні папери, майнові права), які можуть бути відчужені заставодавцем і на які може бути звернене стягнення. Це означає, що не можна передавати у заставу майно, яке не належить заставодавцю на праві власності (орендовані основні засоби, майно, отримане за договором зберігання і т.д.) Предметом застави може бути майно, яке заставодавець придбає після виникнення застави (майбутній урожай). За згодою заставодержателя предмет застави може бути замінений.

У чому полягає сутність поручительства?

Поручительство є одним із широко розповсюджених способів забезпечення виконання зобов'язань. Відповідно до частини першої ст. 533 Цивільного кодексу України за договором поручительства поручитель ручається перед кредитором боржника за виконання ним свого обов'язку. При цьому поручитель відповідає перед кредитором виключно за порушення зобов'язань боржником. Боржник і поручитель відповідають перед кредитором як солідарні боржники, якщо договором поручительства не встановлена додаткова (субсидіарна) відповідальність поручителя.

Як відбувається нарахування простих і складних відсотків?

Нарахування складних відсотків було розглянуте у темі 3. Нарахування простих відсотків здійснюється за формулою:

де К - сума кредиту;

r' - річна відсоткова ставка за користування кредитом; В - термін користування кредитом.

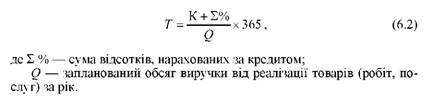

Залежно від напряму використання кредитних ресурсів (фінансування основних чи оборотних фондів) розділяють і джерела їх погашення. Так, якщо кредитні ресурси спрямовано на тимчасове поповнення оборотних коштів (придбання сировини, матеріалів, виплату заробітної плати тощо), то джерелом їх погашення буде виручка від реалізації товарів (робіт, послуг). Якщо кредитні ресурси спрямовано на фінансування необоротних активів (будівництво, придбання обладнання тощо), то джерелом погашення отриманих кредитних ресурсів будуть: прибуток, амортизаційні відрахування, внески засновників та інші види залучень фінансових ресурсів на безповоротній основі. Термін повернення кредитних ресурсів розраховується за формулою, наведеною нижче.

Що таке доходи і як їх класифікують?

Що таке прибуток і які його види?

Які функції виконує прибуток?

Які фактори впливають на формування прибутку?

Які методи регулювання справляють істотний вплив на розмір прибутку?

Які існують сучасні теорії прибутку як складової власного капіталу?

Як відбувається розрахунок виручки і прибутку від різних видів діяльності?

Як формується прибуток від звичайної діяльності?

Як здійснюється планування прибутку на підприємстві?