Межа оподаткування (англ. taxation limit) - це визначення верхньої межі податкових вилучень, що дозволяють здійснювати фіскальну політику, стимулювати розвиток науково-технічної, виробничої діяльності у всіх сферах економіки. Верхня межа податкового вилучення не може бути універсальною для всіх країн. Вона обумовлена особливостями соціально-економічної історії країни. Рівень податкових вилучень в малих унітарних державах вищий, ніж в територіально великих соціально і культурно-диференційованих федеральних державах.

Рівень податкових вилучень в країні залежить від темпів економічного росту і соціального навантаження держави. При вищих темпах економічного росту значно розширяється податкова база, держава може збільшувати податкові надходження, що дозволяє їй розширювати соціальні програми і збільшувати соціальне навантаження на бюджет. Але у теперішній час має місце зворотна тенденція. Темпи економічного росту багатьох розвинених країн знижуються, що означає збільшення частки податкових вилучень у ВВП, тобто податки наближаються до своєї верхньої межі, за якою починаються симптоми фінансової кризи.

Яке місце в теорії фіскального регулювання займає крива Лаффера?

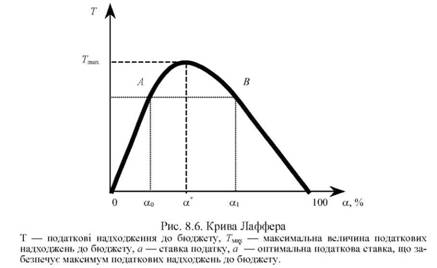

Особливе місце в теорії фіскального регулювання на сьогоднішній день займає так звана крива Лаффера. Крива Лаффера (англ. Laffer curve) відображає залежність, що ідеалізується, між прогресивністю оподаткування і доходами бюджету. Вперше запропонована в 1974 р. американським економістом Артуром Леффером.

Він виходив з припущення про залежність податкових надходжень одночасно від податкової ставки та податкової бази і дійшов висновку, що повинна існувати оптимальна ставка податку, при якій максимізується сума доходів бюджету. Відповідно до цієї концепції, у міру зростання ставки податків від нуля, стимулюючі мотиви учасників економічного процесу спочатку призводять до зростання зацікавленості в легальному заробітку і зростання обсягу виробництва, в результаті сума доходів бюджету збільшується. Проте у міру наближення до певної межі (marginal tax rate) податок починає пригнічувати економічну активність - податкова база звужується, зацікавленість в легальному заробітку сповільнюється, загальний обсяг виробництва починає скорочуватися. Податкові надходження зменшуються, не дивлячись на подальше зростання ставки. Чим вища податкова ставка, тим слабкішим стає інтерес до роботи і максимізації прибутку і сильніші стимулюючі мотиви для ухилення від сплати податків, тим більшу частку у ВВП складають доходи тіньової. Зниження податкової ставки надає стимулюючий ефект, оскільки чиста прибутковість праці і капіталу зростає, підвищується ринкова пропозиція засобів виробництва, розширяється обсяг виробництва і, як наслідок, збільшується податкова база.

Найчастіше в сучасній економічній літературі криву Лаффера зображають у вигляді, показаному на рис. 8.6.

Концепція Леффера близька до переконань прихильників "теорії пропозиції" (англ. supply-side theory). Економісти відзначають абстрактність цієї концепції - теоретично можлива оптимальна з точки зору бюджету податкова ставка, проте, точне її значення невідоме (чи складає вона 50 %, коли крива симетрична, або вона менше або більше 50 % і крива несиметрична). Історики економічної науки відзначають, що подібна залежність між ставкою податку і податковими надходженнями була описана арабським ученим XIV в. Ібн-Халдуном.

Як і для чого застосовується показник податкового навантаження?

Податкове навантаження (англ. tax burden) - це узагальнена характеристика діяльності податкової системи держави, яка показує як податки впливають на фінансовий стан платників податків або на народне господарство в цілому та вказує кількісну оцінку цього впливу (суму податків, їх питому вагу у ВВП або доходах окремих категорій платників).

Виділяють три форми застосування показника податкового навантаження:

співставлення податкового навантаження різних країн або для одної країни протягом певного періоду;

врегулювання фінансових відносин між регіонами та галузями народного господарства;

проведення фінансових і податкових реформ при визначенні рівня оподаткування

Податкове навантаження розраховують для всього населення та окремих груп, для підприємств і галузей, для окремих територій і народного господарства в цілому. Податкове навантаження населення і його груп визначається співвідношенням всіх сплачуваних податків (прямих і непрямих) до загальних одержуваних доходів.

Частка податків (без соціальних платежів) у ВВП в деяких країнах різна і склала в 1996: у Данії -49,7 %>, Швеції - 38,1, Канаді - 31,0, Італії - 27,4, Франції - 24,9, США - 22,7, Японії - 18,2 %. В Україні цей показник дорівнює 31,2 % (2007).

У чому полягає відмінність між прямими і непрямими податками?

Як класифікуються непрямі податки?

Які існують форми універсальних акцизів?

Тема 9. ОПОДАТКУВАННЯ ПІДПРИЄМСТВ В УКРАЇНІ

Яка історія виникнення податку на додану вартість?

Що входить у зміст показника "додана вартість"?

Які основні переваги та недоліки ПДВ?

Хто виступає платниками ПДВ в Україні?

Яка різниця між об'єктом оподаткування ПДВ та базою оподаткування?