Податковий потенціал (англ. tax potential) - це умовна можливість держави зібрати до бюджету податки і збори за певний час. Податковий потенціал визначається станом народного господарства, зовнішньої торгівлі, податковим законодавством та податковою політикою. Податковий потенціал виражається всією сумою податків які підлягають сплаті або середньою сумою зібраних за декілька останніх років податків і зборів, а також індексом податкового потенціалу - величиною, що відображає відношення цих показників до чисельності населення, площі та ін. показникам.

Податковий потенціал застосовується для зіставлення податкової можливості різних країн, для формування економічної, соціальної, фінансової, бюджетної і податкової політики, а також для бюджетного планування.

У чому полягає відмінність між прямими і непрямими податками?

Історично виділяють дві форми податків - прямі та непрямі. Прямі податки - це податки, стягнуті у результаті придбання й акумулювання матеріальних благ, що залежать від доходу або майна, і платниками яких безпосередньо є власники цих доходів або майна.

Непрямі податки - це податки на товари і послуги, встановлювані у вигляді надбавок до ціни або тарифу. Іноді їх називають тарифікаційними.

Зовнішня відмінність між вказаними податками полягає у безпосередньому або опосередкованому відношенні влади до об'єктів і суб'єктів оподаткування.

Непрямими податками обкладаються переважно різні предмети споживання. Платниками непрямих податків виступають покупці (споживачі) продукції, товарів, робіт, послуг. Вони входять в ціну і тим самим сплачуються безпосередньо населенням.

Прямими податками переважно оподатковується земля, капітал, доходи, прибуток. Тому іноді їх називають "прибутково-майнові".

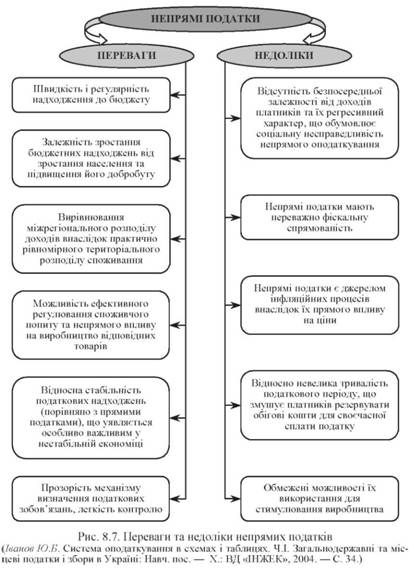

Основні переваги та недоліки прямих та непрямих податків зображено нарис. 8.7-8.8.

Як класифікуються непрямі податки?

Практика оподаткування використовує декілька видів непрямих податків - універсальні і специфічні акцизи, а також мито. Мито встановлюється на товари які переміщаються через митний кордон України та поділяється на ввізне та вивізне. Найбільш давньою формою оподаткування через відносно просту оцінку та порядок стягнення є специфічні акцизи (акцизний збір). Акцизний збір належить до категорії специфічних акцизів. Він стягується за ставками, диференційованими за окремими групами товарів. Універсальні акцизи це довершена форма непрямого оподаткування, якими оподатковується широке коло не тільки товарів а й робіт та послуг і як правило єдиною, універсальною ставкою (рис. 8.9).

Які існують форми універсальних акцизів?

Універсальний акциз може стягуватись у трьох формах: податок з продажу або з покупок, податок з обороту та податок на додану вартість.

Податок з продажу справляється тільки на одній стадії руху товару: виробництва, оптової або роздрібної торгівлі.

Друга форма складніша, оскільки оподатковується валовий оборот на всіх стадіях руху товару. До нього включаються суми податків, сплачені при купівлі товарів виробничого призначення, послуг. Це зумовлює кумулятивний ефект: податок утримується не тільки з обороту товарів і послуг, а й з податків, сплачених раніше, що негативно впливає на поділ праці. Перевагу мають фірми, у витратах яких переважає сировина, матеріали, напівфабрикати і послуги власного виробництва. А платники, які мають великі обсяги закупівлі товарів і послуг виробничого призначення, сплачують значні суми податку, оскільки тоді штучно збільшується оподатковуваний оборот. Більшість вчених визнають, що найважливішим недоліком податку з обороту є саме кумулятивний ефект. Він вважається головною причиною відміни цього податку в більшості країн та головним аргументом проти його введення в Україні. Податок з обороту широко застосовувався в СРСР.

Податок на додану вартість - це форма вилучення в бюджет частини приросту новоствореної вартості, яка створюється на всіх стадіях виробництва від сировини до кінцевого продукту та справляється на кожному етапі купівлі-продажу в процесі товарообігу. ПДВ визначається як різниця між вартістю реалізованої продукції та вартістю матеріальних витрат, які відносяться на витрати виробництва і обігу. Податок включається до ціни товарів, робіт, послуг, і, в підсумку, перекладається на їх кінцевого споживача (який є фактичним платником ПДВ). ПДВ є непрямим податком, який впливає на процес ціноутворення і структуру споживання.

Які існують форми універсальних акцизів?

Тема 9. ОПОДАТКУВАННЯ ПІДПРИЄМСТВ В УКРАЇНІ

Яка історія виникнення податку на додану вартість?

Що входить у зміст показника "додана вартість"?

Які основні переваги та недоліки ПДВ?

Хто виступає платниками ПДВ в Україні?

Яка різниця між об'єктом оподаткування ПДВ та базою оподаткування?

Які існують пільги з ПДВ в Україні?

Що представляє собою податкове зобов'язання і податковий кредит та для чого вони розраховуються?