Які види стійкості підприємства розрізняють?

При проведенні аналізу стану підприємства розрізняють внутрішню стійкість, фінансову стійкість та загальну стійкість.

Внутрішня стійкість - це такий фінансовий стан підприємства, за якого забезпечується достатньо високий результат його функціонування.

Фінансова стійкість - це такий стан фінансових ресурсів, за якого підприємство, вільно маневруючи грошовими коштами, здатне шляхом ефективного їх використання забезпечити безперервний процес виробничо-торгівельної діяльності, а також витрати на його розширення й оновлення. Тобто він відображає постійне стабільне перевищення доходів над витратами, вільне маневрування грошовими коштами підприємства, здатність шляхом ефективного їх використання забезпечити безперервний процес виробництва і реалізації продукції, а також витрати на його розширення й оновлення.

Загальна стійкість - відображає рух грошових потоків, який забезпечує остійне перевищення надходження коштів (доходів) над їх витрачанням (витратами). Умовою загальної стійкості підприємства є його здатність вільно розвиватися в умовах внутрішнього і зовнішнього середовища.

Головною складовою загальної стійкості підприємства є фінансова стійкість, яка формується в процесі всієї фінансово-господарської діяльності підприємства.

Як визначити ефект фінансового важеля?

Ефект фінансового важеля визначається як різниця між рентабельністю власного капіталу за умови неотримання позики і рентабельності власного капіталу, обчисленої з урахуванням доходу фірми після вирахування відсотка за борг.

Диференціал фінансового важеля (фінансового лівериджу) являє собою перевищення рентабельності зменшеного через одержання позики власного капіталу на відносним показником плати за користування позикою.

Коефіцієнт плеча фінансового важеля обчислюється як відношення абсолютної величини боргу до суми останнього та власного капіталу за умови одержання позики.

Як оцінити фінансову стійкість підприємства?

Фінансову стійкість підприємства можна охарактеризувати за допомогою ряду показників:

наявність власних оборотних коштів (абсолютний показник фінансової стійкості) - розраховується як різниця між поточними активами і поточною кредиторською заборгованістю:

де II р. АБ - поточні (оборотні) активи, тобто підсумок за II розділом активу балансу;

IV р. ПБ - поточна (короткострокова) кредиторська заборгованість (поточні зобов'язання), підсумок IV розділу пасиву балансу.

Він визначає, яка сума поточних активів сформована за рахунок власного капіталу або залишається в обороті підприємства після повного погашення кредиторської заборгованості. коефіцієнт фінансової незалежності; коефіцієнт фінансової залежності; коефіцієнт фінансового ризику;

коефіцієнт самофінансування (фінансування, фінансової стійкості) - розраховується як відношення власного капіталу до позикового:

Коефіцієнт показує співвідношення між власним і позиковим капіталом. Рекомендоване значення >1. Цей показник характеризує можливість покриття власним капіталом позикових коштів.

коефіцієнт співвідношення мобільних та імобілізованих активів - розраховується як відношення мобільних (оборотних) активів до імобілізованих (необоротних) активів:

Коефіцієнт показує, скільки оборотних активів припадає на кожну гривню необоротних активів. Теоретичне значення (межі) цього показника визначаються індивідуально для кожного підприємства. Чим вище його значення, тим більше коштів авансується в мобільні (оборотні) активи.

коефіцієнт маневреності власного капіталу - розраховується як відношення власних оборотних коштів до власного оборотного капіталу:

Коефіцієнт характеризує ступінь мобілізації власного капіталу, показує, яка частина власного капіталу знаходиться в обігу, тобто у тій формі, яка дає змогу вільно маневрувати цими засобами. Чим вище цей показник, тим більше забезпечується гнучкість у використанні власних коштів господарюючого суб'єкта. Оптимальне значення показника - 0,5.

коефіцієнт забезпечення запасів власними оборотними коштами - розраховується як відношення суми власних оборотних коштів до запасів:

де 33 - запаси.

За формою балансу згідно П(С)БО 2 в чисельнику буде різниця між розділом II активу балансу та розділом IV пасиву балансу.

Коефіцієнт забезпечення запасів власними оборотними коштами показує, якою мірою матеріальні запаси покриті власними коштами і не потребують залучення позикових. Цей коефіцієнт необхідно розглядати у взаємозв'язку зі станом виробничих запасів. Якщо на підприємстві є значні надлишкові запаси, то власні оборотні кошти не покриють їх повністю, тому коефіцієнт буде набагато менше 1.

За умови нестачі запасів для проведення нормальної виробничої діяльності підприємства коефіцієнт буде більше 1, але це не свідчить про стійкий фінансовий стан. Нормальним явищем є рівень коефіцієнта 60-80 % [50, с. 167].

Окрім того для оцінки фінансової стійкості використовують коефіцієнт довгострокового залучення позикових коштів, коефіцієнт довгострокових зобов'язань, коефіцієнт поточних зобов'язань, коефіцієнт фінансового лівереджу, коефіцієнт обслуговування боргу, коефіцієнт маневреності робочого капіталу, стабільність структури оборотних коштів, індекс постійного активу, коефіцієнт реальної вартості основних засобів.

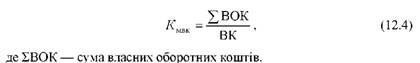

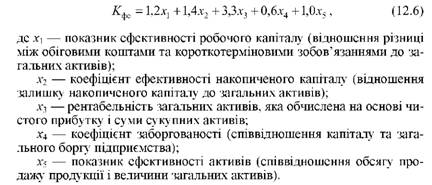

Як розрахувати коефіцієнт фінансової стабільності підприємства?

Коефіцієнт фінансової стабільності розраховується на основі інтеграційного рівняння:

Як визначити тип фінансової стійкості?

Загалом вчені розглядають чотири типи фінансової стійкості [43, 49, 112].

Перший тип фінансової стійкості - абсолютна стійкість фінансового стану підприємства, коли запаси і витрати менше суми власного оборотного капіталу та кредитів банку під товарно-матеріальні цінності. Коефіцієнт забезпеченості запасів і витрат джерелами засобів більше одиниці:

Це співвідношення показує, що всі запаси повністю покриваються власними оборотними коштами і кредитами під товарно-матеріальні цінності.

Така ситуація зустрічається вкрай рідко. До того ж, вона навряд чи може розглядатись як ідеальна, оскільки означає, що керівництво підприємства не вміє, не бажає або не має можливості використовувати зовнішні джерела фінансових ресурсів для основної діяльності.

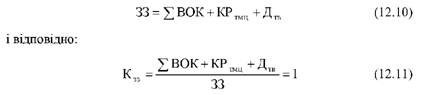

Другий тип фінансової стійкості - нормальна стійкість фінансового стану, коли гарантується платоспроможність підприємства і виконується умова:

Третій тип фінансової стійкості - нестійкий (передкризовий) фінансовий стан, коли відбувається порушення платоспроможності, але зберігається можливість відтворення рівноваги платіжних засобів і платіжних зобов'язань за рахунок залучення тимчасово вільних джерел засобів (Дтв) в оборот підприємства:

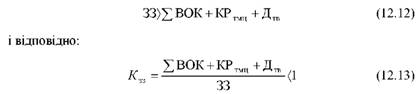

Четвертий тип фінансової стійкості - кризовий фінансовий стан, коли підприємство знаходиться на межі банкрутства, за якого запаси і витрати більші суми власних оборотних коштів, кредитів під товарно-матеріальні цінності та залучених тимчасово вільних джерел засобів:

За таких умов керівництву підприємства необхідно терміново виявити причини настання кризи та вжити заходів щодо відновлення фінансової стійкості підприємства.

За яких умов фінансова нестійкість вважається припустимою ?

Фінансова нестійкість вважається припустимою, якщо виконуються такі умови:

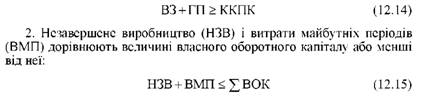

1. Виробничі запаси (ВЗ) і готова продукція (ГП) дорівнюють сумі короткострокових кредитів і позикових коштів (ККПК), що беруть участь у формуванні запасів, або перевищують її:

У чому полягає сутність фінансової стратегії?

У чому сутність фінансового планування та яка його мета?

За якими основними напрямами проводиться фінансова політика?

Які основні завдання фінансового планування?

Які відмінності між фінансовим прогнозуванням, поточним та оперативним плануванням?

На які види поділяється фінансове планування у залежності від напряму використання джерел інформації?

Які документи обов'язково має включати у себе фінансовий план?

У чому полягає сутність оперативного планування?

За якою схемою розробляється оперативний фінансовий план?