Методичний інструментарій оцінки вартості коштів з урахуванням фактора інфляції дозволяє розраховувати дійсну і майбутню вартість з урахуванням інфляційних процесів, що відбуваються в ринковій економіці, що розвивається. Підставою для проведення цих розрахунків слугує реальна процентна ставка.

Реальна ставка доходності-це зароблена кредитором номінальна процентна ставка, відкоректована з урахуванням зміни купівельної спроможності грошей. Номінальна процентна ставка- це ставка, виражена в тій або іншій валюті без поправок на інфляцію, а реальна процентна ставка коректує номінальну на рівень інфляції. Наприклад, якщо нарахована номінальна процентна ставка складає 8% річних, а рівень інфляції також дорівнює 8%, то реальна ставка доходності дорівнюватиме нулю.

Якщо ж номінальна процентна ставка складає 8% річних, а рівень інфляції, що змінюється пропорційно зміні індексу споживчих цін, складає 5%, то розрахунок реальної ставки доходності слід виконувати за формулою:

де /Иф - рівень інфляції;

і1 - реальна ставка позичкового відсотка, що враховує інфляцію.

Підставивши у (3.19) показники нашого прикладу, розрахуємо реальну ставку доходності, що у даному випадку складає 2,857% річних.

Якщо передбачуваний рівень інфляції складає 5% у рік, то очікувана реальна ставка доходності - 2,857% річних. Якщо ж рівень інфляції виявиться вище 5%, то і реальна ставка буде менше 2,857%.

Розглянемо приклад зміни вартості в умовах інфляційної економіки.

Приймаємо:

Р- початкова сума коштів;

- сума коштів, отримана з урахуванням фактора інфляції;

і.- заданий річний рівень інфляції;

/- номінальна річна ставка позичкового відсотка.

Задамо річний рівень інфляції /. і номінальну річну ставку позичкового відсотка /. Розрахуємо інфляційну суму використовуючи формулу (3.2):

Запишемо дану суму у вигляді такого виразу:

а потім, перетворивши дане рівняння, одержимо співвідношення

Дане співвідношення являє собою відому формулу І. Фішера, в якій сума (/. + іі) є величиною, яку слід додати до реальної ставки доходності для компенсації інфляційних втрат. Ця величина називається інфляційною премією.

Знаючи формулу І. Фішера, необхідно при підрахунку процентної ставки, що враховує інфляцію, обов'язково використовувати в розрахунку добуток /1, тому що він впливає на загальну величину ставки позичкового відсотка іі (3.20). Чим більше значення /та і, тим істотніше відхилення показника іс

Приклад.

Якщо / = 30% і /. = 20%, то часто за процентну ставку приймається сума (/ + і) = 30 + 20 = 50%. Проте існує ще добуток / на У нашому прикладі він складає 0,3 х 0,2 = 0,06, або 6%. Тому при обрахуванні об'ємних показників, коли враховуються десятки мільйонів гривень, ця величина дає істотне відхилення.

3.2.2. Методичний інструментарій формування необхідного рівня доходності фінансових операцій з урахуванням фактора інфляції

Проведення подібних розрахунків пов'язане з розрахунком інфляційної премії і загального рівня номінального доходу, що забезпечує відшкодування можливих інфляційних втрат і одержання необхідного рівня реального прибутку.

З позиції фінансового планування врахування реальної процентної ставки дає велику перевагу, тому що дозволяє робити розрахунки як номінальної (PV), так і реальної вартості грошей (FV) з урахуванням фактора інфляції.

Реальна майбутня вартість (real future value) розраховується за такою формулою:

де FV - реальна майбутня вартість вкладу; п - період розміщення вкладу. Номінальна майбутня вартість (nominal future value) розраховується за формулою:

де Л/и - номінальна майбутня вартість вкладу.

Для розрахунку майбутнього рівня ціни (Цмр) використовується формула:

Для знаходження реальної майбутньої вартості можна використовувати також формулу:

Приклад.

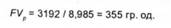

У віці 20 років клієнт поклав на рахунок 100 гр. од. Яку кількість грошей одержить клієнту віці 65 років (з урахуванням зміни реальної купівельної спроможності)? Номінальна процентна ставка складає 8% річних. Існує два способи розрахунку необхідних даних - простий і складний.

1. За формулою (3.21) розраховуємо реальну майбутню вартість вкладу:

2. Можливий поетапний варіант розв'язання цієї задачі. Спочатку розраховується номінальна майбутня вартість за формулою (3.22).

Потім обчислюється майбутній рівень інфляції за формулою (3.23).

І нарешті, визначається реальна майбутня вартість за формулою (3.24).

Кінцевий результат той самий. Таким чином, існує два способи обчислення реальної майбутньої вартості.

3.3. Методичний інструментарій врахування фактора ризику

РОЗДІЛ 2. АНАЛІЗ І ПЛАНУВАННЯ У СИСТЕМІ ФІНАНСОВОГО МЕНЕДЖМЕНТУ

Глава 4. БУХГАЛТЕРСЬКА ЗВІТНІСТЬ У СИСТЕМІ ІНФОРМАЦІЙНОГО ЗАБЕЗПЕЧЕННЯ ДІЯЛЬНОСТІ ПІДПРИЄМСТВА

4.1. Основні джерела інформації для фінансового аналізу

4.2. Бухгалтерський баланс як інструмент аналізу

4.3. Загальна оцінка динаміки і структури статей бухгалтерського балансу

4.3.1. Основи структури аналітичного балансу

4.3.2. Аналітичне групування статей балансу

4.4. Аналіз валюти бухгалтерського балансу