Ризики супроводжують фінансову діяльність підприємств, є об'єктивним, постійно діючим фактором і тому потребують серйозної уваги з боку фінансових менеджерів.

Вплив ризику і невизначеності значною мірою залежить від прийняття управлінських рішень суб'єктів господарювання, тому що вони є самостійними суб'єктами ринку, в якому панує конкуренція.

Конкуренція є невід'ємним атрибутом ринку. Вона виконує позитивну роль у частині зниження ціни будь-якого товару або послуг на ринку. Конкуренти борються за частку в платоспроможному попиті суспільства, у завоюванні повного сектора або ніші ринку окремих товарів і послуг.

Виробник в умовах конкуренції в боротьбі за ринки збуту змушений або йти при всіх інших рівних умовах шляхом зниження ціни свого продукту в майбутньому, або здійснювати ризиковані операції, тобто проводити зв'язок між своєю доходністю і ризиками в управлінні.

Ризик є наслідком можливого настання якоїсь несприятливої або сприятливої події, що, у свою чергу, виявляється через невизначеність або неточні прогнози. Під невизначеністю розуміється неповнота або неточність інформації про умови, пов'язані з виконанням окремих планових рішень, що можуть призвести до певних втрат або до додаткової вигоди.

У практичній діяльності частіше за все спостерігаються три різновиди невизначеності:

- незнання окремих чинників, що можуть вплинути на діяльність підприємства;

- випадок. У будь-якому прогнозі можливі відхилення в результаті якихось випадкових зовнішніх впливів;

- невизначеність протидії. В основному це непередбачена поведінка конкурентів і замовників продукції.

Досвід свідчить про значущість останнього різновиду невизначеності. Через недосконалість ринкових відносин, кримінальних і корумпованих впливів складно заздалегідь точно оцінити результат планового рішення.

Невизначеність породжує несприятливі ситуації і наслідки, що характеризуються поняттям "ризик".

З ризиком пов'язані такі можливі результати: можливість втрати підприємством частини своїх ресурсів або недоодержання прибутків або підприємство одержує більші доходи, ніж це передбачено планом.

На даний час визнається така послідовність робіт з аналізу й врахування чинників ризику і невизначеності:

- виявлення ризиків;

- визначення можливих негативних наслідків;

- виявлення форм і методів зниження ризиків і невизначеності на кожному етапі роботи підприємства;

- вибір і реалізація ефективних організаційних заходів щодо зниження рівня впливу ризиків.

Вибір конкретних методів оцінки визначається наявністю необхідної інформаційної бази і рівнем кваліфікації менеджерів.

В основному ризики поділяються на дві групи. До першої групи належать статистичні ризики. Це такі ризики, що можуть викликати втрати, відображені в балансі по завершенні окремого періоду роботи підприємства. До числа основних розрахункових показників оцінки належать:

а) Рівень фінансового ризику. Його можна розрахувати за формулою:

де Рр- рівень фінансового ризику;

Рт - можливість виникнення фінансового ризику;

Рв- розмір можливих фінансових втрат при реалізації ризику. Як правило, розмір можливих фінансових втрат виражається абсолютною величиною, а імовірність їх виникнення - відповідними коефіцієнтами імовірності (коефіцієнтом варіації, бета-коефіцієнтом та ін.).

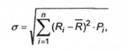

б) Дисперсія. Враховує ступінь коливальності досліджуваного показника стосовно його середньої величини. Розраховується за формулою:

де <г - дисперсія;

Я, - конкретне значення можливих варіантів очікуваного доходу за аналізованою фінансовою операцією;

д- середнє очікуване значення доходу за аналізованою фінансовою операцією;

Р - можливість одержання окремих варіантів очікуваного доходу за фінансовою операцією;

л - число спостережень. в) Середньоквадратичне відхилення. Цей показник розраховується в такий спосіб:

де сг- середньоквадратичне відхилення;

Я - конкретне значення можливих варіантів очікуваного доходу за аналізованою фінансовою операцією;

Я~ середнє очікуване значення доходу за аналізованою фінансовою операцією;

Р. - імовірність одержання окремих варіантів очікуваного доходу за фінансовою операцією;

п - число спостережень. г) Коефіцієнт варіації. Він дозволяє визначити рівень ризику, якщо показники середнього очікуваного доходу від здійснення фінансових операцій різняться між собою. Коефіцієнт варіації розраховується за формулою:

де СУ - коефіцієнт варіації;

а- середньоквадратичне відхилення;

середнє очікуване значення доходу за аналізованою фінансовою операцією.

д) Бета-коефіцієнт. Цей показник дозволяє оцінити індивідуальний і портфельний систематичний фінансовий ризик стосовно рівня фінансового ризику в цілому. Розрахунок проводиться за формулою:

де /?- бета-коефіцієнт;

К-ступінь кореляції між рівнем доходності за окремим видом цінних паперів і середнім рівнем доходності даної групи фондових інструментів на ринку в цілому;

а- середньоквадратичне відхилення доходності за окремим видом цінних паперів;

а - середньоквадратичне відхилення доходності по фондовому ринку в цілому.

Для оцінки рівня фінансового ризику окремих цінних паперів використовуються такі значення бета-коефіцієнтів: /?= 1 - середній рівень; Р> 1 - високий рівень; р< 1 - низький рівень.

До другої групи належать динамічні ризики, тобто можливі втрати або витрати, викликані змінами в зовнішньому для підприємства середовищі. Ці зміни обумовлені головним чином економічним і соціально-політичним курсом країни в цілому.

Встановлено, що аналіз фінансово-господарської діяльності підприємства з оцінкою її результатів повинен проводитися з урахуванням ризику і невизначеності. Існує різниця між ризиком і невизначеністю.

Як правило, ризик проявляється в будь-якій діяльності підприємства, а невизначеність присутня тільки у випадках, коли наслідки управлінських рішень необхідно прогнозувати суб'єктивно. У зв'язку з цим завдання фінансистів-аналітиків полягають у такому:

- виявлення факторів ризику внаслідок невизначеності інформації з реалізації фінансових рішень;

- розрахунок інших можливих варіантів реалізації фінансових рішень, що мають негативні відхилення від базисного варіанта щодо різноманітних виявлених факторів ризику;

- розробка методів організаційно-технічного характеру в складі проектних рішень, що дозволяють врахувати потенційну можливість появи негативних ситуацій і знизити або усунути їх негативні наслідки для фінансових рішень.

Виявлення ризиків та їх врахування є частиною загальної системи фінансової надійності господарюючого суб'єкта. Крім урахування ризику надійності діяльність підприємства оцінюється рівнями її доходності І фінансової стійкості. При цьому має забезпечуватися мінімізація витрат і максимізація фінансової стійкості.

Глава 4. БУХГАЛТЕРСЬКА ЗВІТНІСТЬ У СИСТЕМІ ІНФОРМАЦІЙНОГО ЗАБЕЗПЕЧЕННЯ ДІЯЛЬНОСТІ ПІДПРИЄМСТВА

4.1. Основні джерела інформації для фінансового аналізу

4.2. Бухгалтерський баланс як інструмент аналізу

4.3. Загальна оцінка динаміки і структури статей бухгалтерського балансу

4.3.1. Основи структури аналітичного балансу

4.3.2. Аналітичне групування статей балансу

4.4. Аналіз валюти бухгалтерського балансу

Глава 5. МЕТОДОЛОГІЧНІ ОСНОВИ АНАЛІЗУ ФІНАНСОВО ДІЯЛЬНОСТІ ПІДПРИЄМСТВА

5.1. Основні принципи і логіка фінансового аналізу господарської діяльності підприємства