У процесі своєї фінансово-господарської діяльності підприємство використовує як власні, так і залучені кошти. Значна частина залучених коштів отримана підприємством на визначений строк і за користування нею необхідно сплачувати плату у вигляді процента.

Власні кошти перебувають у розпорядженні підприємства протягом усього періоду функціонування і складаються з початково внесених засновниками до статутного капіталу та тих, що накопичуються в результаті успішної діяльності підприємства.

З одного боку, власні кошти підприємства можуть без обмежень використовуватись підприємством у господарській діяльності, а з другого — це кошти, інвестовані засновниками та учасниками підприємства з метою отримання прибутку у вигляді дивіденду. Тобто це кошти, за користування якими також потрібно платити, тільки у вигляді дивіденду. Звичайно, дивіденди можуть не сплачуватись, якщо діяльність підприємства є збитковою. Однак у багатьох випадках, коли підприємство отримує прибутки та успішно функціонує, дивіденди мають регулярний характер і в процентному відношенні перевищують плату за користування позиковими коштами.

Отже, за користуванням як залученими, так і власними фінансовими ресурсами підприємство має сплачувати власникам та кредиторам певну плату. Загальну суму коштів, яку підприємство сплачує за користування визначеним обсягом фінансових ресурсів, називають вартістю капіталу. Як правило, вартість капіталу виражають у процентах до загального обсягу залучених ресурсів. З економічного погляду вартість капіталу відображає суму, яку необхідно сплатити за залучення одиниці капіталу з даного джерела.

З одного боку, вартість капіталу визначає рівень витрат підприємства щодо залучення власного або позикового капіталу, а з другого — визначає рівень доходу кредиторів, які надали позики підприємству, чи акціонерів, які вклали кошти в акції цього підприємства1. Величина, яка визначає рівень доходу інвестора — власника облігацій або акцій підприємства, одночасно визначає і вартість відповідного типу капіталу (власного чи позикового). Тому механізм визначення вартості акціонерного та позикового капіталу має багато спільного з механізмом оцінки акцій та облігацій, розглянутим вище.

Визначимо вартість окремих складових власного та позикового капіталу. Це дасть можливість розрахувати середню вартість усіх фінансових ресурсів підприємства — показник, який відіграє велику роль при проведенні аналізу ефективності використання майна підприємства, в процесі оцінки доцільності капіталовкладень та при прийнятті управлінських рішень щодо формування оптимальної структури капіталу.

9.3. Визначення вартості позикового капіталу

Вартість позикового капіталу підприємства у разі, якщо він формується за рахунок банківського кредиту, визначається процентною ставкою /гб за наданим кредитом. Оскільки процентні виплати за банківськими та іншими позиками не включаються до бази оподаткування, а відносяться до валових витрат підприємства, реальна вартість банківського кредиту, яка використовується у фінансових розрахунках, є дещо меншою. Вона визначається добутком R6( 1 - t), де t — ставка податку на прибуток.

Проілюструємо це на прикладі. Розглянемо механізм формування прибутку у випадках, коли процентні виплати за позикою не включаються (варіант І) або включаються (варіант II) до бази оподаткування.

У першому варіанті чистий прибуток становить 70 тис. гр. од., що на ЗО тис. гр. од. більше, ніж у випадку, коли проценти за кредитом вираховуються з прибутку після оподаткування (як дивіденди за акціями). Це означає, що в першому варіанті, коли процентні виплати за позикою не включаються до бази оподаткування, заощаджуються ЗО тис. гр. од., і реальні витрати за позикою становлять не 100 тис. гр. од., а 100(1 - г) = = 100(1 - 0,3) = 70 тис. гр. од. Іншими словами, якщо процентна ставка за кредитом становить Rб, то процентна ставка, скоригована на податки, яка має використовуватись у фінансових розрахунках, дорівнює rR6{ 1 - t).

| Варіант І (процентні виплати не включаються до бази оподаткування) | Варіант II (процентні виплати включаються до бази оподаткування) | ||

| Виручка від реалізації продукції | 1000 | Виручка від реалізації продукції | 1000 |

| Операційні витрати | 800 | Операційні витрати | 800 |

| Проценти за кредитом | 100 | Прибуток до оподаткування | 200 |

| Прибуток до оподаткування | 100 | Податок на прибуток (30 %) | 60 |

| Податок на прибуток (ЗО %) | зо | Прибуток після оподаткування | 140 |

| Чистий прибуток | 70 | Проценти за кредитом | 100 |

| Чистий прибуток | 40 |

Звичайно, коригування на податки є доцільним лише у випадку, коли підприємство отримує прибуток, сплачує податок на прибуток, і при цьому процентні виплати за позикою включаються не до бази оподаткування, а до валових витрат підприємства. Якщо діяльність підприємства протягом певного періоду є збитковою, моменти виплати процентів та зменшення оподатковуваного прибутку не збігаються в часі, і процентні виплати за боргом за один часовий період мають враховуватись при обчисленні оподатковуваного прибутку за інший часовий період.

Більшість розрахунків, пов'язаних з обчисленням вартості капіталу, здійснюються у процесі фінансового планування, що супроводжується використанням прогнозних значень багатьох фінансових показників. Тому точне визначення майбутньої вартості капіталу як одного з прогнозних показників є не тільки недоцільним, а й неможливим.

Однак у процесі фінансового аналізу діяльності підприємства при розрахунку вартості наявного позикового капіталу необхідно не просто здійснювати коригування на податок початкової процентної ставки за кредитом, а й враховувати особливості оподаткування прибутку підприємства та наявність прибутку у ті чи інші звітні періоди.

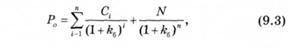

При формуванні позикового капіталу за рахунок емісії облігацій витрати підприємства, пов'язані із залученням коштів визначаються очікуваною дохідністю к6 облігацій, або ставкою доходу, на яку може розраховувати інвестор, який придбав облігації цього підприємства. Вартість позикового капіталу, сформованого за рахунок емісії облігацій (або очікувана дохідність облігацій), визначають згідно з формулою (7.20) з рівняння

де Ро — сума коштів, отримана в результаті розміщення облігацій на ринку (виручка від продажу облігацій); n — кількість періодів до погашення облігацій; Сi — сумарні купонні виплати за облігаціями за j-й період; R6 — ставка дисконтування, яка відображає очікувану дохідність облігації або вартість позикового капіталу, сформованого за рахунок емісії облігацій; N — сума, яку підприємство сплатить власникам облігацій при погашенні;.

Для визначення вартості позикового капіталу рівняння (9.3) необхідно розв'язати відносно Rб. Як правило, це рівняння не має аналітичного розв'язку, тому для його розв'язку використовують чисельні методи. Розв'язуючи рівняння (9.3) за різних значень Р , можна виявити, що при розміщенні облігацій за номінальною вартістю вартість позикового капіталу буде дорівнювати купонному проценту, а сума залучених ресурсів — сумарній номінальній вартості облігацій. При розміщенні облігацій з дисконтом — вартість ресурсів перевищуватиме купонний процент, а обсяг залучених ресурсів буде меншим від запланованого.

Розміщення облігацій за ціною, вищою від номіналу, приведе до зменшення вартості позикового капіталу нижче від рівня купонного процента і залучення додаткових фінансових ресурсів.

Так само, як вартість банківського кредиту, вартість облігаційної позики має коригуватись на ставку податку на прибуток. У фінансових розрахунках слід використовувати не величину к , отриману в результаті розв'язування рівняння (9.3), а скориговану на податок величину

Більш точне значення вартості позики можна отримати, врахувавши витрати підприємства — емітента облігацій на розміщення позики на ринку. Якщо через г позначити витрати підприємства на розміщення позики у процентному відношенні до обсягу позики, через Р — виручку, отриману від продажу позики, то рівняння для визначення вартості позикового капіталу з урахуванням витрат на розміщення позики буде мати такий вигляд:

де Ро означає чисту виручку від розміщення позики, тобто виручку за вирахуванням витрат на розміщення позики; С — сумарні купонні виплати за позикою за і-й період; N — сумарна номінальна вартість усіх облігацій (сумарна вартість погашення).

Маючи значення чистої виручки від продажу позики Ро, можна отримати уточнене значення вартості позики, розв'язавши рівняння (9.4) відносно fe6 і здійснивши коригування на податки.

9.4. Визначення вартості власного капіталу

Вартість акціонерного капіталу

Вартість джерела "нерозподілений прибуток"

9.5. Середньозважена та гранична вартість капіталу

9.6. Теорії структури капіталу

9.7. Управління фінансовими ресурсами підприємства

9.8. Дивідендна політика

Практикум

Розділ 10. УПРАВЛІННЯ ОБОРОТНИМИ АКТИВАМИ