Управління кредитним ризиком є основним в управлінні банком. Банк повинен уміти ефективно управляти кредитним ризиком, оскільки він вкладає в позики не власні, а залучені у третіх осіб кошти. При цьому процедури кредитування та управління кредитним ризиком мають розмежовуватись, оскільки безпосередні і тривалі контакти співробітників кредитного відділу з клієнтами можуть розвивати суб'єктивізм у стосунках з клієнтами банку — позичальниками. Оцінювання кредитного ризику та управління ним повинні здійснювати співробітники банку, які мають досвід в аналізі кредитного ризику, але безпосередньо не пов'язані з видаванням кредитів.

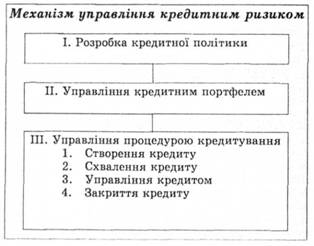

Механізм управління кредитним ризиком (рис. 19.2) полягає в розробці та реалізації кредитної політики, визначенні основних параметрів кредитного портфеля та управлінні ним, а також в управлінні процедурою кредитування.

Рис. 19.2. Механізм управління кредитним ризиком

І. Кредитна політика визначається сукупністю письмово зафіксованих правил, стандартів та процедур, якими повинні користуватися співробітники відповідних підрозділів банку при управлінні як окремими кредитами, так і кредитним портфелем у цілому. Правила, стандарти та процедури ефективної кредитної політики мають забезпечувати банківській установі при їх неухильному виконанні необхідні якість кредитного портфеля та рівень доходу.

Документ, в якому викладено кредитну політику банку, як правило, містить:

• основні принципи кредитування, структуру і функції підрозділів банку, пов'язаних з наданням кредитних послуг;

• види кредитів, що надаються банком;

• характеристику клієнтів, яким можуть надаватись такі види кредитів;

• порядок надання кредитів та контроль за їх поверненням. Останнє включає процедури, які описують механізм подання та

оформлення заявок на кредит, кредитний аналіз, ведення кредитного файла, періодичну переоцінку якості кредитів, аналіз стану непогашених та сумнівних кредитів, процедури виявлення проблемних кредитів, процедури вчасного стягнення коштів з позичальника.

Більшість задокументованих процедур кредитної політики є конфіденційними документами.

II. Управління кредитним портфелем полягає у:

• визначенні основних параметрів кредитного портфеля;

• диверсифікації портфеля за галузями кредитування, термінами, обсягами кредитних угод, механізмами погашення та ставками;

• створенні та управлінні портфелем.

Ефективне управління портфелем передбачає правильний вибір основних характеристик портфеля, його диверсифікацію щодо ринків та їх сегментів, параметрів кредитів і позичальників, кредитних інструментів. При виборі конкретних характеристик портфеля важливо правильно оцінити притаманні їм ризики — як поточні, так і очікувані в майбутньому. Будь-яким змінам у структурі кредитного портфеля мають передувати зміни в кредитній політиці банку, в системах контролю та нагляду за кредитами.

До основних характеристик портфеля належать: цільові ринки кредитування, види позичальників, види кредитів та кредитних інструментів. Цільові ринки можуть класифікуватись як за галузевими, так і за географічними ознаками. Це можуть бути підприємства, що належать певній галузі чи розміщені на визначених територіях. Позичальниками банку можуть бути як малі підприємства, так і великі компанії, приватні особи чи іноземні учасники ринку.

Види кредитів, що надає банк, значною мірою залежать від вибору цільових ринків кредитування та позичальників. Так, підприємства сільського господарства потребуватимуть насамперед сезонного кредитування. Фінансування банком купівлі нерухомості викличе появу в портфелі іпотечних кредитів. Засобами надання різних видів кредиту є різноманітні кредитні іпструменти — кредитні лінії, акредитиви, векселі, факторингові, лізингові операції тощо.

Диверсифікація кредитного портфеля проводиться з метою мінімізації ризиків за портфелем. Ризики мають бути такого рівня і характсру, щоб банк міг не тільки прийняти їх на себе, а й кваліфіковано управляти ними. До основних методів формування диверсифіко-ваного кредитного портфеля, що відповідає поточним потребам кредитного ринку та вимогам конкурентного середовища, є структуру-вання та лімітування позик. Лімітуванням позик називають спосіб встановлення сум граничної заборгованості по позиках конкретному позичальнику, що здійснюється через встановлення лімітів кредитування. Структуруванням позик називають процес визначення основних характеристик позики, які б відповідали цілям кредитування та потребам банку. Потреби банку будуть задоволені, якщо структура кредиту задовольнятиме вимоги до параметрів кредитного портфеля та вимоги щодо розміру кредитного ризику, який згоден прийняти па себе банк.

Мистецтво ефективного управління кредитним портфелем полягає в формуванні оптимального за рівнем ризику та диверсифікації портфеля. Надзвичайпа диверсифікація кредитного портфеля на відміну від диверсифікації портфеля цінних паперів може приводити до негативних наслідків і втрат за кредитами. До негативних наслідків може призвести також значпа концентрація портфеля кредитів щодо цільових ринків чи конкретних видів кредитів. Звичайно, банки, що мають значний досвід роботи в певному секторі економіки чи з певною категорією позичальників, можуть підвищувати концентрацію кредитного портфеля до певного рівня, підвищуючи при цьому якість та ефективність кредитування.

Можливості у формуванні якісного кредитного портфеля значно вищі у банків, які мають добру репутацію і займають відповідну позицію на ринку банківських послуг. Для диверсифікації ризиків банки можуть тримати в кредитному портфелі визначені частки позичальників різвого кредитного рейтингу. Таку саму диверсифікацію банки можуть здійснювати за галузевою, регіональною, строковою ознаками.

Недиверсифіковані ризики мають правильно оцінюватись та контролюватись. Відповідно до Інструкції про порядок регулювання та апаліз діяльності комерційних банків, затверджений постановою Правління НБУ від 28 серпня 2001 р. № 368, для вітчизняних банків встановлені такі нормативи ризику.

1. Максимальний розмір ризику на одного позичальника Я,, що розраховується за формулою

Я, = Сукупна заборгованість позичальника • 100% : Капітал банку,

де сукупну заборгованість позичальника обчислюють, як суму всіх його балансових та позабалансових зобов'язань. Значення показника Я, не має перевищувати 25%.

2. Норматив великих кредитних ризиків Я2, що обчислюється за формулою

Я2 = Сукупний розмір великих кредитів : Капітал банку,

де великий кредит — це сукупний розмір кредитів, наданих одному позичальнику або групі споріднених позичальників, що перевищує 10% капіталу банку. Сукупний розмір великих кредитів розраховується на основі як балансових, так і позабалансових зобов'язань. Максимальне значення нормативу Я2 не має перевищувати 8, або сума всіх великих кредитів не повинна перевищувати восьмикратного розміру капіталу банку. У разі порушення цього нормативу підвищуються вимоги до платоспроможності банку.

3. Норматив максимального розміру кредитів, гарантій та поручительств, наданих одному інсайдеру Нг, не повинен перевищувати 5%:

#3 = Сукупна заборгованість інсайдера • 100% : Капітал банку.

4. Норматив максимального сукупного розміру кредитів, гарантій та поручительств, наданих усім інсайдерам банку Нл

#4 = Сукупні зобов'язаюія інсайдерів банку • 100% : Капітал банку,

де сукупні зобов'язання є сумою всіх балансових та позабалансових зобов'язань інсайдерів банку. Максимальне зпаченпя нормативу Я4 не має перевищувати 40%.

5. Норматив максимального розміру наданих міжбанківських позик Я. (не має перевищувати 200%):

#5 = Загальна сума наданих банком міжбанківських позик • 100%:

: Капітал банку.

6. Норматив максимального розміру отриманих міжбанківських позик Я6(не повинен перевищувати 300%):

Я6 = Загальна сума отриманих міжбанківських позик та залучених централізованих коштів • 100% : Капітал банку.

Слід зауважити, що види кредитних послуг, які надаються комерційними банками, обумовлюються не тільки вибором певних типів позичальників чи певних секторів економіки. Комерційні банки обмежені у формуванні кредитного портфеля джерелами залучених коштів, які значною мірою складаються з короткострокових депозитів та залучень на грошовому ринку. Останні є досить ліквідними пасивами з не чітко визначеною в майбутньому ціною та можливістю залучення. Структура кредитного портфеля залежить і від законодавчого оточення, економічної та політичної ситуації в країні.

Нарощення обсягу наданих кредитів пов'язане із залученням додаткових коштів і з можливими змінами в таких важливих показниках роботи банку, як ліквідність, платоспроможність, адекватність капіталу, рівень кредитного та процентного ризику. Тому швидке зростання кредитного портфеля свідчить частіше про невисоку якість управління кредитним портфелем, а не про його ефективність.

ПІ. Управління процедурою кредитування відіграє чи не найважливішу роль в управлінні кредитним ризиком і розглянуто докладно в п. 19.8.

Управління позабалансовими зобов'язаннями не знайшло відображення в схемі управління кредитним ризиком. Однак позабалансові статті несуть в собі значну частину кредитного ризику. Згідно з сучасними вимогами до показників роботи банку ризик позабалансових зобов'язань має враховуватись при розрахунку ризиковості активів. Розумна кредитна політика повинна обмежувати кількість позабалансових зобов'язань з мстою зменшення ризику та забезпечення стабільності роботи банку.

19.9. Оцінювання кредитоспроможності підприємства

19.10. Оцінювання кредитоспроможності банку

19.11. Вартість кредитних інструментів

19.12. Комерційний кредит

Розділ 20. ВАЛЮТНИЙ РИНОК

20.1. Валюта і валютний курс

20.2. Основи функціонування валютного ринку

20.3. Види операцій з валютою

20.4. Функціонування валютного ринку в Україні