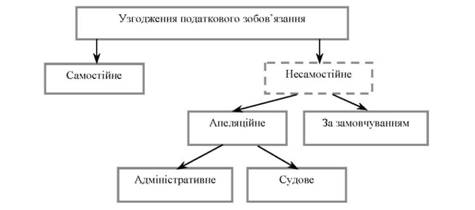

Сума податкового зобов'язання, розрахована контролюючим органом, вказується у податковому повідомленні та надсилається платнику податків. Податкове зобов'язання, визначене контролюючим органом, вважається узгодженим у день отримання платником податків такого повідомлення і має бути погашеним протягом 10 днів, якщо платник податку не оскаржує рішення контролюючого органу. Види узгодження податкових зобов'язань подані нарис. 5.3 [22, ст. 5; 39, ст. 56].

Самостійне узгодження полягає в тому, що платник податку самостійно визначає суму податкового зобов'язання в податковій декларації. Таке податкове зобов'язання не може бути оскаржене платником в адміністративному або судовому порядку.

Рис. 5.3. Види узгодження податкових зобов'язань

Несамостійне узгодження поділяється на узгодження за замовчуванням і апеляційне. У свою чергу апеляційне узгодження може бути адміністративне та судове [22, ст. 5; 39, ст. 56].

Узгодження за замовчуванням. Після визначення органами контролю суми податкового зобов'язання платнику податків відсилається податкове повідомлення. За особливостями узгодження таких податкових зобов'язань виділяють дві ситуації:

1) нарахування податкових зобов'язань здійснюється органом ДПС у зв'язку з порушенням платником податкового законодавства (платник податків не подає у встановлений термін податкову декларацію; дані документальних перевірок свідчать про заниження або завищення суми його податкових зобов'язань, заявлених у податкових деклараціях; у результаті проведення камеральної перевірки виявлені арифметичні або методологічні помилки в поданій платником податків податковій декларації, які призвели до заниження або завищення суми податкового зобов'язання). Якщо при цьому платник протягом 10 календарних днів від дня одержання податкового повідомлення не оскаржить суму, визначену органом контролю, і не звернеться із заявою про її відстрочення (розстрочення), то вона стає узгодженою від дня одержання платником податкового повідомлення, й платник повинен погасити цю суму протягом 10 календарних днів від дня одержання податкового повідомлення. Тобто своїм мовчанням (відсутністю скарги) платник висловлює згоду з нарахованою йому органом контролю сумою;

2) орган контролю визначає податкові зобов'язання платнику у випадках, не пов'язаних з порушенням податкового законодавства (коли відповідно до законів з питань оподаткування особою, відповідальною за нарахування окремого податку або збору (обов'язкового платежу), є орган контролю). У такому випадку якщо платник протягом 30 календарних днів від дня одержання податкового повідомлення не оскаржить суму податкових зобов'язань і не звернеться із заявою про її відстрочення (розстрочення), вона вважається узгодженою від дня одержання платником податкового повідомлення і підлягає погашенню протягом 30 календарних днів від дня одержання податкового повідомлення.

Винятком є податок на землю, який нараховується громадянам. Податкові органи до 15 липня направляють таким платникам податкове повідомлення, а громадяни повинні першу половину цієї суми сплатити до 15 серпня, а другу - до 15 листопада.

Якщо платник не погоджується із сумою податкового зобов'язання, визначеною органом контролю, то він має право оскаржити рішення цього органу про нарахування такої суми. Оскаржити це рішення платник може як до відповідного органу контролю (адміністративне оскарження), так і до суду (судове оскарження). Приклад звернення громадян зі скаргою до органів ДПС представлено у дод. Д. порядок подання скарг та обов'язки органів ДПС щодо їхнього розгляду представлено у дод. Е. Поки не закінчиться оскарження, сума податкового зобов'язання вважається неузгодженою й не може бути стягнена з платника податків. Протягом апеляційного узгодження податкові вимоги платнику не надсилаються і заходи стягнення щодо нього не застосовуються.

Апеляційним узгодженням вважається узгодження за процедурами адміністративного або судового оскарження.

Загальним для обох процедур є термін звернення платника податків про перегляд рішення контролюючого органу, а саме - 10 календарних днів (при порушенні податкового законодавства) і 30 (далі 10/30) календарних днів (якщо податкове зобов'язання визначене з причин, не пов'язаних з порушенням податкового законодавства), наступних за днем отримання ним податкового повідомлення-рішення або рішення про застосування штрафних (фінансових) санкцій.

Адміністративне оскарження передбачає подання скарги до податкових органів.

Судове оскарження може проводитися як у межах апеляційного узгодження, так і поза ним.

Відповідно до адміністративного оскарження платник податків (у випадку, якщо він вважає, що орган контролю неправильно визначив суму податкового зобов'язання) має право звернутися в цей орган зі скаргою про перегляд такого рішення. Скарга подається в письмовій формі й може супроводжуватися документами, розрахунками й доказами, які платник вважає за необхідне надати. Відмова у прийнятті скарги платника податків заборонена. Скарга має реєструватися в день її подання або надходження до органу контролю. У скарзі вказується:

1) прізвище, ім'я, по батькові, місце проживання фізичної особи - платника податку, а для юридичної особи - його найменування, місцезнаходження, а також адреса, за якою необхідно вислати рішення (відповідь) за скаргою;

2) найменування органу контролю, яким видане податкове повідомлення, яке оскаржується, дата й номер;

3) суть питання, прохання або вимоги й обгрунтування незгоди платника податків із сумою податкового зобов'язання, визначеною органом контролю у податковому повідомленні;

4) інформація про подачу або неподання заяви до суду про визнання недійсним податкового повідомлення органу контролю;

5) підпис фізичної особи - платника податку або уповноваженої особи, для юридичної особи - підпис керівника або представника, скріплений печаткою юридичної особи - платника податку;

6) перелік документів і розрахунків, які додаються до скарги, у випадку відправлення скарги поштою додається опис вкладення.

При неподанні платником скарги у ці строки вважається, що він згодний із сумою податкового зобов'язання, визначеною органом контролю, яка вважається погодженою в день одержання платником податкового повідомлення. Якщо скарга подається з порушенням порядку і строків, вона не приймається до розгляду органами контролю.

Скарга, подана з дотриманням строків, припиняє виконання платником податкових зобов'язань, визначених у податковому повідомленні, на період від дня подання такої скарги до органу контролю до дня закінчення процедури адміністративного оскарження. Протягом цього строку податкові вимоги з податку, що оскаржується не надсилаються, а оскаржена сума податкового зобов'язання вважається неузгодженою.

Первинна скарга щодо податкового повідомлення подається до місцевого органу контролю, який направив податкове повідомлення.

Якщо мотивоване рішення за скаргою платника податків не надсилається платнику податків протягом двадцятиденного строку або протягом строку, продовженого за рішенням керівника органу контролю (або його заступника), така скарга вважається повністю задоволеною на користь платника податків від дня, наступного за останнім днем зазначених строків.

Процедура адміністративного оскарження закінчується [39, ст. 56]:

1) останнім днем строку, передбаченого для подачі скарги щодо перегляду рішення органу контролю, у випадку, коли така скарга не була подана в строк. Тобто після закінчення десяти або тридцятиденного строку після одержання рішення про повне або часткове незадоволення скарги;

2) у день одержання платником податків рішення органу контролю про повне задоволення скарги;

3) у день одержання платником податків рішення вищого (центрального) органу, якому підпорядковується орган контролю, і це рішення не підлягає подальшому адміністративному оскарженню;

4) подача платником заяви про розстрочення (відстрочення). День закінчення процедури адміністративного оскарження

вважається днем узгодження податкового зобов'язання платника податків. При цьому платник зобов'язаний самостійно погасити узгоджену суму, а також пеню і штрафні санкції у випадку їх нарахування протягом десяти календарних днів, наступних за днем такого узгодження.

У разі коли платником податків до подання позовної заяви проводилася процедура адміністративного оскарження, строк звернення до суду продовжується на строк, що фактично пройшов з дати звернення платника податків із скаргою до контролюючого органу до дати отримання (включно) таким платником податків остаточного рішення контролюючого органу, прийнятого за результатами розгляду скарги.

Процедура адміністративного оскарження вважається досудовим порядком вирішення спору.

Судове оскарження. З урахуванням строків давності платник податків має право оскаржити до суду рішення органу контролю про нарахування податкового зобов'язання в будь-який момент після одержання відповідного податкового повідомлення. У цьому випадку зазначене рішення контролюючого органу не підлягає адміністративному оскарженню. Тобто судове оскарження платник може почати без адміністративного оскарження; у його процесі на будь-якому етапі, а також після його завершення. Єдине обмеження полягає в тому, що судове оскарження необхідно почати не пізніше 1095 днів від дня одержання податкового повідомлення.

Платник податків зобов'язаний письмово повідомляти контролюючий орган про кожний випадок судового оскарження його рішень. При зверненні платника податків до суду з позовом щодо визнання недійсним рішення контролюючого органу податкове зобов'язання вважається неузгодженим до розгляду судом справи по суті й ухвалення відповідного рішення. Днем закінчення судового оскарження слід вважати не день прийняття судом рішення, а день набуття цим рішенням сили.

При оскарженні рішення органу контролю юридичною або фізичною особою, яким орган контролю визначив податкове зобов'язання у зв'язку зі здійсненням підприємницької діяльності, позов подається до господарського суду за місцезнаходженням органу контролю.

Пеня та штрафні санкції, нараховані на суму грошового зобов'язання (її частку), скасовану за результатами адміністративного чи судового оскарження, також підлягають скасуванню, а якщо такі пеня та санкції були сплачені, вони підлягають зарахуванню в рахунок погашення податкового боргу, грошових зобов'язань або поверненню [39, ст. 57].

6.1. Податкове повідомлення. Форма та склад реквізитів

6.2. Процес складання податкових повідомлень

6.3. Податкові вимоги. Процес направлення податкових вимог

РОЗДІЛ 7. Податковий борг. Списання безнадійного податкового боргу

7.1. Поняття "податковий борг". Джерела погашення податкового боргу. Списання і розстрочення податкового боргу

7.2. Погашення податкового боргу в разі ліквідації та реорганізації платника податків

7.3. Погашення податкового боргу державних підприємств, які не підлягають приватизації, та комунальних підприємств

7.4. Порядок виконання грошових зобов'язань фізичних осіб у разі їх смерті або визнання безвісно відсутніми чи недієздатними, а також неповнолітніх осіб

7.5. Зміст та порядок виникнення безнадійного податкового боргу. порядок списання безнадійного податкового боргу