Залежно від тих чи інших ознак і від характеру господарських відносин, що обслуговуються векселями, в економічній літературі їх розрізняють за такими показниками: передбачуване використання суми векселя; отриманий дохід; відношення до власності; гарантованість оплати; сфера дії векселя; термін платежу.

Більш детальну класифікацію векселів подано в таблиці 3.2.

Таблиця 3.2

Класифікація векселів за їхніми економічними формами

| Класифікаційна ознака | Економічні: форми, векселі и |

| Емітент | скарбницькі приватні |

| Передбачуване використання вексельної суми | товарні фінансові"дружні", "бронзові" |

| Спосіб отримання доходу за векселем | дисконтні процентні |

| Суб'єкти, які здійснюють платіж | прості переказні |

Продовження таблиці 3,2

| . Класифікаційна ознака | Економічні форми векселів |

| Порядок платежу | на пред'явника строкові |

| Форми платежу | платіжні забезпечувальні |

| Наявність застави | забезпечені незабезпечені |

| Місце платежу | доміцильовані недоміцильовані |

| Власність на вексель | видані отримані |

| Можливість передавання векселя іншій особі | векселі, що індосуються векселі, що не індосуються |

| Рівень гарантованості платежу | авальовані неавальовані |

| Місце і межі функціонування векселів | міжнародні національні місцеві |

| Форма пред'явлення | паперові непаперові |

За економічною природою і залежно від передбачуваного використання суми векселі бувають товарні (комерційні) та фінансові. Товарний (комерційний) вексель — це гарантійне зобов 'язання боржника здійснити платіж указаної суми в зазначений строк постачальникові за поставлену у кредит продукцію, товари, виконані роботи або надані послуги, що забезпечує повноту і своєчасність погашення дебіторської та кредиторської заборгованості.

Звичайно, на векселі не зазначається, що він є товарним чи фінансовим. Дані назви лише відображають економічний характер вексельної угоди. Товарні векселі ще називають купівельними, тобто йдеться про те, що вони виникли на базі товарного боргу. Як правило, вони виступають гарантією оплати товарів і свідоцтвом про надання комерційного кредиту, в основі якого лежать договірні зобов'язання й виробничі зв'язки між постачальником (продавцем), котрий виступає векселетримачем (ремітентом), і покупцем (векселедавцем). Іншими словами, вексель є документом, який формалізує економічну взаємозалежність покупця і продавця товару та передбачає взаємоконтроль виконання їхніх договірних зобов'язань. Комерційними вважаються не лише угода щодо передання товарів, а й векселі, які оформляють операції підприємств та банків, у тому числі й тоді, коли банк надає свій акцепт для загального чи спеціально визначеного фінансування підприємств. Випускаються товарні векселі, як правило, підприємствами та установами, тому їх ще називають корпоративними. Товарні векселі можуть бути знаряддям кредиту і розрахунковим засобом, багаторазово обслуговувати угоди купівлі-продажу, замінюючи грошові ресурси.

Комерційні векселі на відміну від паперових грошей видаються переважно під товарні потоки, в обігу перебувають визначений час, мають суворий механізм вилучення з обігу і погашення. Ось чому вони не можуть бути випущені у надлишковій кількості, а курс кожного комерційного векселя реально складається лише за умови стабільності фінансово-господарської діяльності задіяних у ньому осіб, під впливом попиту й пропозиції на ринку кредитних ресурсів і загальногосподарської та ринкової кон'юнктури. При цьому наголосимо, що:

• зниження або втрата номінальної вартості стосується лише даного векселя і не зачіпає усіх інших;

• зростання в обігу кількості комерційних векселів не змінює загальної маси грошей, змінюється тільки структура грошових агрегатів;

• під впливом зростання загальної маси комерційного вексельного кредиту змінюються структура і співвідношення різних форм кредиту, а його загальна маса залишається такою самою.

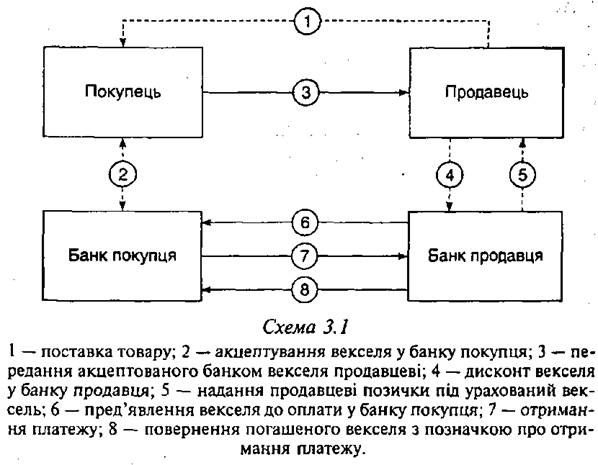

Класична система розрахунків за допомогою комерційних векселів передбачає цілу низку дій учасників вексельного обігу (див. схему 3.1).

Отже, комерційні векселі, стимулюючи виробництво та рух товарів, зменшують час перебування капіталу у товарній формі, прискорюють процес суспільного відтворення і підвищують надійність розрахунків, оскільки у випадку акцепту банком той вимагає від клієнта негайних платежів.

Фінансові векселі — це грошові зобов'язання, що не пов'язані з купівлею-продажем. Первинним джерелом виникнення фінансових векселів є оформлення фактичних угод щодо отримання грошової позички проти виписки вексельного боргового зобов'язання.

Основними операціями, що обслуговуються фінансовими векселями, є такі:

• позички, які видаються одним підприємством за рахунок тимчасово вільних коштів іншому підприємству;

• перерахування до бюджету податкових платежів;

• отримання бюджетного фінансування;

• оформлення простроченої кредиторської заборгованості;

• зобов'язання отримувача кредиту з метою його погашення.

Фінансові векселі використовуються також для отримання банківського кредиту у негрошовій формі. Це набагато вигідніше, тому що передбачає нарахування процентів за вексель на відміну від сплати їх за користування банківським кредитом. Векселі, що виставлені банком банкові, як правило, є фінансовими траттами. Якщо фінансовий вексель видав банк, його ще називають банківським. Водночас банківський вексель може мати і фінансову природу (коли банк видає вексель як депозитний інструмент з метою залучення грошових коштів), і товарну (у випадку оформлення банком вексельного кредиту).

Банківський вексель — це короткострокове боргове зобо-в язання, що надає його власникові право отримати зазначену у векселі суму після збігу терміну платежу. Він засвідчує, що підприємство чи інший клієнт внесли до банку суму, вказану у векселі, а банк зобов'язується погасити його у певний строк. Дохід векселетримача при цьому становить відсоток, що матеріалізується у грошовому вираженні шляхом визначення різниці між ціною номіналу і ціною продажу банківського векселя. Банківський вексель може зберігатися у векселетримача, а також у депозитарії банку. Але при втраті він не поновлюється.

Перевагою банківського векселя є те, що він може бути використаний у будь-який час як засіб платежу. Взагалі він є вигідним поміщенням капіталу: адже процент за банківським векселем дещо вищий, ніж за депозитними внесками або депозитними сертифікатами.

Банківські векселі в Україні випускаються в обіг на основі чинного законодавства всіма банківськими установами на умовах, які визначені нормативними документами і Правлінням кожного банку. Ремітентом банківського векселя може стати будь-яка юридична особа — законно визнаний суб'єкт підприємницької діяльності.

Банківський вексель зі строком погашення на вказану дату продається з дисконтом від його номінальної вартості. Купівля цих векселів оформляється договором, що укладається між набувачем і векселедавцем-банком на умовах останнього. Надалі, вільно обертаючись як різновид цінного паперу, банківський вексель може використовуватися як засіб платежу, застави, купівлі-продажу тощо. Передаючись індосаментом у власність іншої особи або для виконання вказаних дій на підставі доручення (інкасо), банківський вексель може бути погашений лише емітентом, тобто тією установою, яка його випустила.

За економічною суттю банківські векселі суттєво відрізняються від векселів підприємств, а саме:

• якщо комерційні векселі, оформляючи реальні товарні угоди, мобілізують внутрішні резерви господарств і підприємств, то банківські векселі є одним із різновидів сурогату грошей і прямого банківського кредитування;

• векселі товаровиробників зменшують потребу в оборотних засобах і надають суб'єктам господарського життя потрібну їм оперативну мобільність у розрахунках. Інший наслідок має емісія банківських векселів. Вона розширює оборотні засоби за рахунок зовнішніх вливань приватних розрахункових засобів в економіку;

• емісія корпоративних векселів органічно вписується у систему вексельного обігу і сприяє ефективному використанню значної маси внутрішніх кредитних ресурсів учасників господарського життя. Емісія ж банківських векселів фактично є доповненням до грошової емісії Національного банку України. Отож векселі банків збільшують грошову масу в обігу, заповнюючи грошову нестачу емісії НБУ та даючи комерційним банкам можливість привласнювати емісійний дохід.

Водночас оформлення реальних банківських позик векселями не викликає таких масштабних негативних наслідків, як додаткова емісія платіжних засобів, шо здійснюється за рішенням Верховної Ради України. Основною відмінністю такою емісії стає зростання позичкової заборгованості підприємств і установ та неотовареної маси грошей. Адже врахування і застава векселів у банку не є позичкою нового капіталу, оскільки клієнт його вже має у формі цінного паперу (векселя). Тобто йому потрібен ви-соколіквідний засіб — гроші. А враховуючи вексель, клієнт банку отримує гроші як засіб платежу, а не капіталу.

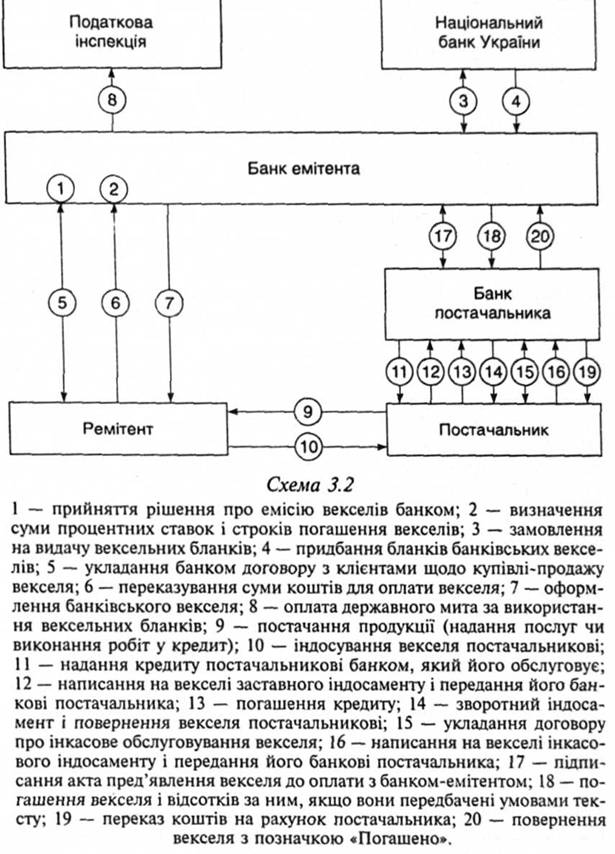

Сучасна практика емісії та обігу банківських векселів в Україні виробила певну систему дій учасників цього процесу (див. схему 3.2).

Надання кредиту у формі банківських векселів є високоприбутковою операцією, яка потребує порівняно невеликих витрат (оформлення векселів, придбання бланків, створення обов'язкових резервів). Наприклад, за Положенням Центрального банку Російської Федерації обов'язкові резерви за строковими зобов'язаннями від 31 до 90 днів мають становити 16%, а за строковими зобов'язаннями понад 90 днів — до 12%. Навіть з урахуванням невисокого рівня відсотків за вексельним кредитом (у чотири — п'ять разів нижчі, ніж ставки звичайного грошового кредиту) банківські векселі здатні приносити прибуток у розмірі 200 — 300% річних.

Придбання банківських векселів значно вигідніше, ніж зберігання відповідних грошових коштів на депозитних рахунках. Так, у Росії податок на дохід підприємства за вексельними операціями оподатковується ставкою у

15%. Аналогічний дохід, отриманий на депозитному рахунку, обкладається ставкою у 35%.

Підприємство, володіючи векселями, має такі переваги:

• підтримує належний рівень своєї ліквідності;

• у будь-який час може продати вексель на фондовому ринку і в такий спосіб поповнити свої оборотні кошти;

• за допомогою індосаменту банківським векселем має право розрахуватися за власні фінансові зобов'язання;

• банківським векселем може користатися як засобом застави, для отримання кредиту тощо.

За допомогою банківських векселів банки надають один одному можливість набуття кредитних ресурсів шляхом продажу тратти на грошовому ринку. Але такі дії досить часто стають способом фінансування спекулятивних операцій з цінними паперами та іноземною валютою.

Серед фінансових векселів виділяються векселі, основу яких складають не реальні кредитні угоди, а ті комбінації ділків, під які іншим законним способом отримати грошовий кредит неможливо. До таких належать "дружні" та "бронзові" векселі.

"Дружній" вексель — це борговий документ, за яким немає ніякої конкретної угоди, ніякого фінансового зобов язання, проте учасники його складання є реальними особами. "Бронзові" векселі також не мають реального забезпечення, але виписуються на вигаданих або економічно неспроможних осіб. Це дає підставу віднести "дружні" та "бронзові" векселі до фальшивих. їхніми загальними ознаками є, по-перше, безгрошовість, тобто відсутність боргу як законної основи вексельного зобов'язання та інших реальних економічних засад видачі векселів; по-друге, безвалютність, тобто відсутність майнового забезпечення боргу та його відшкодування.

"Дружні" векселі видаються чи акцептуються внаслідок поблажливого ставлення одне до одного юридичними особами у безкоштовне строкове користування. Аби відсутність економічної основи "дружніх" векселів не була виявлена, за взаємною домовленістю учасників такі векселі достроково вилучаються з обігу.

Як зазначалося, в Україні дозволено видавати векселі лише для оплати поставленої у кредит продукції, виконаних робіт чи наданих послуг. Виняток становлять векселі Мінфіну, НБУ і комерційних банків. Водночас поки що не вироблено ні ділових звичаїв, ні судової практики щодо відповідальності за емісію "дружніх" і "бронзових" векселів, які здатні неконтрольовано збільшувати грошову масу в обігу, а отже генерувати інфляцію.

"Бронзові" — це векселі, видані, як знаємо, на вигаданих осіб або ж на тих, що позбавлені будь-яких коштів і згодні за невелику винагороду акцептувати векселі. Причому якщо при видачі "дружніх" векселів дві сторони беруть на себе відповідальність, то у випадку "бронзових" векселів вона відсутня. Більше того, до настання терміну погашення такі векселі переважно доміцилюють до платежу доміциліату, якому векселедавець, що видав фальшивий вексель, переказує грошову суму, і шахрайство залишається невикритим. До "бронзових" також відносять безгрошові векселі, які видані або для поповнення оборотних коштів шляхом їх наступного дисконту у банках, або ж для штучного збільшення обсягів бортів банкрутів шляхом видачі векселів на користь фальшивих кредиторів.

Практиці відомий такий різновид, як зустрічні векселі До них належать "дружні" та "бронзові" векселі, у яких дві юридичні сторони виступають поперемінно векселедавцем і векселетримачем. Зустрічними вважаються і такі векселі, де вексельні терміни і суми не збігаються. Звичайно, зустрічними можуть бути навіть комерційні векселі, що виникли на основі реальних торгових зв'язків і угод між контрагентами. Але тоді їхній правовий статус інший, ніж у "бронзових" чи "дружніх".

За формою платежу векселі діляться на платіжні та забезпечувальні. Платіжні векселі видаються у забезпечення платежу, і ними можуть виступати як прості, так і пере-казні векселі, а забезпечувальні векселі виписуються для забезпечення позики ненадійного кредитора. Забезпечувальний вексель створюється для отримання кредиту в банку, він там же зберігається і не призначений для подальшого обігу. При цьому якщо кредит повертається повністю і своєчасно, то вексель гаситься, а якщо ні, то боржникові висуваються претензії.

Відносно новою формою є скарбницькі векселі. Започатковані урядом США у 1929 р., нині вони стали найпо-пулярнішими зобов'язаннями міністерства фінансів цієї країни. За скарбницькими векселями руху матеріальних цінностей немає. Для поповнення бюджетних грошових коштів уряд на певний час виписує свої боргові зобов'язання і продає їх юридичним і фізичним особам, за що сплачує певні кошти у вигляді дисконту ціни скарбницьких зобов'язань. їхня популярність визначається двома основними причинами:

• по-перше, скарбницькі векселі є знаряддям якнайшвидшого отримання додаткових фінансових коштів строком на 13, 26 і 50 тижнів, що дає змогу успішно згладжувати пікові відхилення між надходженнями і видатками державного бюджету. Тому урядові України для забезпечення збалансованої бюджетної політики та подолання неплатежів заробітної плати у державному секторі потрібно якомога швидше оволодіти механізмом емісії та підтримання належного ринкового курсу скарбницьких векселів як додаткового джерела поповнення державного бюджету;

• по-друге, у країнах з ринковою економікою скарбницькі векселі мають високу ліквідність, тому що: а) вони реалізуються під прямі юридичні гарантії держави; б) курс скарбницьких векселів на фондовому ринку США формує базу курсової вартості усіх інших видів цінних паперів; в) рівень кон'юнктури скарбницьких векселів підтримує стабільність фондового ринку та ринкової кон'юнктури взагалі; г) скарбницькі векселі приносять їхнім власникам гарантований дохід.

Залежно від форми отримуваного доходу векселі розрізняють як дисконтні та процентні.

Процентні векселі — це векселі із строком платежу "за пред'явленням" і "у такий-то нас від пред'явлення*. Вони передбачають застереження про нарахування процентів на номінальну суму векселя у розмірі, обумовленому сторонами вексельної угоди. Розмір процентів має обов'язково вказуватися у тексті векселя, тому що у противному разі це означає їх урахування у вексельній сумі.

Дисконтними векселями є векселі зі строком "у такий-то час від складання" та на певний день. Вони не містять відсоткових застережень. Дохід за такими векселями отримується у вигляді дисконту, тобто різниці між номінальною вартістю векселя і ціною його придбання.

Дисконтні векселі купуються за. нижчою ціною, ніж номінал, а процентні набуваються за номіналом, але передбачають отримання процентів. Різниця між ними незначна, а за стабільної норми доходу дисконт і отриманий процент майже збігаються. Якби цього не було, то потенційний покупець вибрав би той вексель, котрий дає змогу отримати відносно більший дохід. Але в інших умовах, коли наявною є імовірність неплатежу, то з двох векселів однакового номіналу вигідніше вибрати процентний, тому що додаткові суми, які пред'являються до оплати, обчислюються з суми векселя із процентами.

Відносно власності векселі поділяють на видані й отримані. У виданих (власних) векселях позичальник виступає платником, і дані векселі можуть виписуватися у розрахунок за отримані товари, передаватися до комерційного банку, зберігатися там як застава, слугувати додатковим забезпеченням для прискореного стягнення за простроченими і непогашеними заборгованостями. Кожний простий вексель для векселедавця є векселем для платежу. Аналітичний облік ведеться за кожним виданим векселем окремо.

Операція складання й передання переказного векселя на когось означає трасування (переказ) векселя. Виписати ж переказний вексель на користь когось означає ремітувати його вказаній особі, а сам вексель є римесою. Для ремітента, а у випадку участі у складанні векселя чотирьох осіб і для презентанта, кожний переказний вексель є римесою, а для платника (трасата) — траттою. Для решти учасників переказний вексель не є ні траттою, ні римесою.

У бухгалтерському обліку розрізняють також векселі для отримання платежу, їх ще іменують "чужими" векселями. Кожний простий вексель для векселетримача є отриманим. У "чужих" векселях позичальник фігурує як індосант, який набув такий вексель для розрахунку за надані у кредит товари чи як додаткове забезпечення для отримання позички.

Отримані векселі зберігаються підприємством або ж передаються до банку. Ті векселі, що знаходяться на підприємстві, зберігаються в його касі нарівні з готівкою. На них складається реєстр, у якому зазначаються назва платника, сума і термін погашення векселя. Якщо ж векселі передаються до банку, то в реєстрах робиться примітка про відповідний документ, що отримано від нього, а виплати за банківські послуги відносять до статей збитків від реалізаційних операцій.

За рівнем гарантованості оплати розрізняють авальовані й неавальовані векселі. На авальованому векселі нанесено поручительство, згідно з яким особа, що оформила аваль, бере на себе відповідальність за виконання вексельних зобов'язань кимось із осіб, котрі підписали вексель. При цьому аваль має силу дії лише до зобов'язання тієї особи, на користь якої він наданий, і є невідкличним. Закреслений аваль вважається ненаписаним (неіснуючим). Вексель, авальований авторитетним банком чи відомою фірмою, робить його більш вартісним. Неавальовані векселі є певною мірою ризиковими.

За ознакою місця функціонування розрізняють міжнародні, національні та місцеві векселі Міжнародні векселі виписуються в одній країні, а оплаті та іншим вексельним операціям підлягають в інших країнах. Виконуючи функції міжнародних розрахункових документів, такі векселі у свою чергу мають декілька різновидів. Провідними з них є торгові тратти, шо виставляються експортерами на своїх імпортерів. Якщо тратти супроводжуються товарними документами, то це документарні тратти. Векселі, виставлені на банки, називають банківськими акцептами, а векселі, виставлені банками на банки, є фінансовими траттами.

Важливою ознакою міжнародних векселів є виписана валюта. Якщо переказні векселі виписано в іноземній валюті й трасовано за кордон (із-за кордону), то їх класифікують як:

• власні тратти (seller's own bill). Таке найменування міжнародний вексель отримує тоді, коли він перебуває в руках ремітента чи першого набувача, на чиє ім'я трасант переказував вексель;

• готові векселі (made paper). Вони містять лише підпис трасанти (можливо, і трасата-акцептанта). У готових векселях відсутні підписи індосантів, що знижує надійність документа.

Обіг міжнародних векселів регулюється національним законодавством кожної країни. Якщо воно не визначилося з цим питанням, вексель може визнаватися недійсним. Щоб цього не трапилось, потрібно уважно вивчати особливості вексельного законодавства країни, де вексель був складений.

Вексель, виписаний і погашений у межах однієї країни, називають національним (внутрішнім).

Місцевими е векселі, у котрих місце видачі та місце платежу збігаються.

Залежно від строків платежу векселі поділяються на:

• ті, що підлягають оплаті за пред'явленням;

• ті, що підлягають оплаті після закінчення певного періоду часу з моменту їх пред'явлення платникові для акцепту;

• ті, що підлягають оплаті після закінчення певного періоду часу з дати їх складання;

• ті, в яких точно визначена календарна дата платежу. Строк платежу може зазначатися як цифрами, так і

літерами. Вексель, що виписаний в інший спосіб, визнається недійсним. У векселях не можна вказувати послідовні чи альтернативні строки платежу або взагалі не писати строк платежу. Не можна також пов'язувати строк платежу з настанням якоїсь події.

За формою платежу векселі поділяють на:

платіжні, якщо вони підлягають оплаті в строк;

забезпечувальні, які використовуються лише для забезпечення наданого кредиту. Забезпечувальні векселі зберігаються у банку на спеціальному рахунку депо і не оплачуються, а викуповуються позичальником до збігу строку платежу шляхом погашення позиченої заборгованості. Якщо забезпечувальний вексель є "чужим" для позичальника (див. нижче), то на погашення заборгованості може спрямовуватися інкасована банком сума такого векселя.

Забезпечувальні векселі можуть бути:

• "чужими", за якими позичальником є індосант. "Чужі" векселі передаються банкові за допомогою бланкового індосаменту або ж забезпечувальним індосаментом на ім'я банку і становлять основу ломбардних операцій. Тому їх ще називають ломбардними векселями;

• власними, за якими позичальник виступає як платник. Власні векселі переважно бувають соло-векселями, передаються банкові за іменним індосаментом із зазначенням "не наказу" або ж за бланковим чи забезпечувальним написом і зберігаються там на основі заставного права. Власні векселі, на відміну від чужих, не є додатковим забезпеченням отриманої позички, а використовуються для швидкого стягнення за простроченими і непогашеними заборгованостями. Соло-векселі позичальника наказу банка, крім застави, слугують ще й додатковим забезпеченням позички і належать до власних ломбардних векселів.

Класифікація векселів за їхніми різними ознаками є важливою. Але таким шляхом не можна визначити ні характер відносин між векселе зобов'язаними особами, ні природу появи вексельного зобов'язання. Рівень добротності векселя та надійності платника інколи створює певний ризик. Тому кредитор, отримуючи у розрахунок вексель, має якомога досконаліше з'ясувати справжній характер векселя та його реальну економічну підставу.

Скарбницькі векселі

Податкові векселі.

Корпоративні векселі

Пенсійні векселі

ВИДАЧА І ПЕРЕДАННЯ ВЕКСЕЛІВ

Захист векселя від підробок

ВИПИСУВАННЯ ПЕРЕКАЗНИХ ВЕКСЕЛІВ, ВИГОТОВЛЕННЯ КОПІЙ ТА ЇХНІЙ ОБІГ

Особливості обігу примірників векселя

Копії: вимоги до виготовлення та участі в обігу