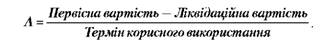

При застосуванні прямолінійного методу річна сума амортизації розраховується, як ділення вартості, що амортизується, на термін корисного використання об'єкта основних засобів:

Фактично вартість об'єкта основних засобів, яка амортизується, рівномірно списується (розподіляється) протягом терміну його експлуатації. Тому цей метод використовують для нарахування амортизації за об'єктами основних засобів, такими як будівлі, споруди, офісна техніка тощо, знос яких відносно рівномірний протягом усього періоду їх експлуатації та не залежить від обсягу виробництва.

Приклад. Підприємство придбало будівлю, яка використовуватиметься під офісне приміщення. Планується, що знос будівлі розподіляється протягом усього терміну експлуатації рівномірно, тому для нарахування амортизації вирішено застосувати прямолінійний метод. Вартість придбання без ПДВ - 300 000 грн. Очікуваний термін корисного використання - 40 років. Ліквідаційна вартість - 20 000 грн. Річна сума амортизації - 7 000 грн [(300 000 - 20 000) : 40]. Місячна сума амортизації - 583,33 грн (7 000 : 12). Місячна норма амортизації - 0,19444% (583,33 : 300 000 х 100).

Метод зменшення залишкової вартості

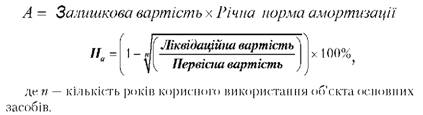

Відповідно до цього методу, річна сума амортизації розраховується як добуток залишкової вартості об'єкта на початок звітного року або первісної вартості на дату початку нарахування амортизації та річної норми амортизації. Річна норма амортизації (у відсотках) обчислюється як різниця між одиницею та результатом кореня ступеня кількості років корисного використання об'єкта з результату від ділення ліквідаційної вартості об'єкта на його первісну вартість:

Суть цього методу полягає в тому, що в перший рік експлуатації об'єкта основних засобів сума нарахованої амортизації буде найбільшою. Потім кожного наступного року вона зменшуватиметься і в останній рік нарахування амортизації буде найменшою. При цьому виходять з того, що на початок експлуатації відповідний об'єкт основних засобів ще є новим, тому діятиме ефективно, але в подальшому його ефективність знижуватиметься, витрати на ремонт зростуть.

Метод зменшення залишкової вартості слід застосовувати для тих об'єктів основних засобів, ефективність використання яких у період експлуатації зменшується, причому неможливо достовірно оцінити ступінь їх зменшення. Зауважимо, що метод зменшення залишкової вартості належить до групи прискорених методів амортизації нарівні з методом прискореного зменшення залишкової вартості та кумулятивним методом.

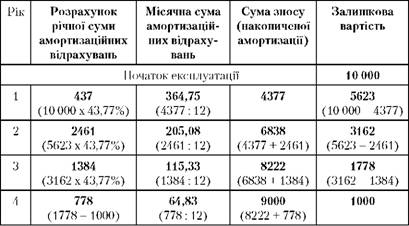

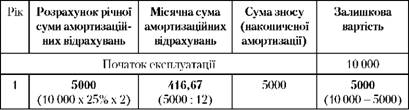

■ Приклад. Підприємство придбало токарний верстат для ремонтно-механічного цеху. В процесі експлуатації його окремі деталі значно зносяться. Тому чим більший термін використання цього верстата, тим більші витрати на його технічне обслуговування та ремонт. Зменшення ефективності відбуватиметься поступово. Тому для нарахування амортизації вирішено застосувати метод зменшення залишкової вартості. Первісна вартість верстата - 10 000 грн. Ліквідаційна вартість - 1000 грн. Термін корисного використання - 4 роки. Річна норма амортизації - 43,77% .

Оскільки річна сума амортизації щороку різна, наведемо її розрахунок у таблиці.

Розрахунок амортизаційних відрахувань при застосуванні методу зменшення залишкової вартості

Метод прискореного зменшення залишкової вартості

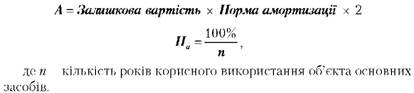

Річна сума амортизації визначається як добуток залишкової вартості об'єкта на початок звітного року або первісної вартості на дату початку нарахування амортизації та річної норми амортизації, яка обчислюється виходячи з терміну корисного використання об'єкта і подвоюється:

Метод прискореного зменшення залишкової вартості є різновидом методу зменшення залишкової вартості і належить до групи прискорених методів амортизації. Цей метод застосовують у разі, якщо планують, що ефективність об'єкта основних засобів на початок експлуатації буде набагато вищою, ніж на кінець експлуатації, та якщо витрати на обслуговування в процесі експлуатації значно зростуть.

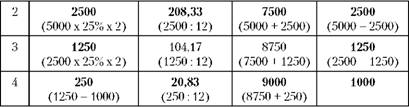

Приклад. Підприємство придбало обладнання для виробництва продукції. Вже після першого року експлуатації воно зносилося і його ефективність знизилася майже вдвічі. Тобто зростатимуть витрати на технічне обслуговування та ремонт обладнання. Значно знижуватиметься його продуктивність. Тому для нарахування амортизації вирішено застосувати метод прискореного зменшення залишкової вартості. Первісна вартість придбаного обладнання - 10 000 грн. Термін корисного використання - 4 роки. Ліквідаційна вартість - 1000 грн. Річна норма амортизації - 25% (100% : 4). Оскільки річна сума амортизації щороку буде різною, наведемо її розрахунок у таблиці.

Розрахунок амортизаційних відрахувань при застосуванні методу прискореного зменшення залишкової вартості

Метод прискореного зменшення залишкової вартості

Кумулятивний метод

Виробничий метод

Податковий метод для бухгалтерського обліку

8.3. Показники ефективності використання основних фондів

ТЕМА 9. ОБІГОВІ КОШТИ

9.1. Склад і структура обігових коштів

9.2. Визначення потреби в обігових коштах

9.3. Показники ефективності використання обігових коштів