Власник підприємства або потенційний інвестор отримує у разі потреби інформацію про вартість необоротних активів, у тому числі основних засобів, з балансу підприємства та приміток до фінансової звітності.

Формування та об'єктивність оцінки вартості основних засобів залежить від способу їх оцінки. Помилки при визначенні вартості основних засобів створюють неправдиве враження у власників підприємства стосовно величини їх основного капіталу, призводять до невірного нарахування суми амортизації, необ'єктивної оцінки стану основних засобів з використанням системи показників, а також недостовірної оцінки ефективності використання основних засобів підприємства. Наслідком цього може бути прийняття помилкових рішень щодо стратегії ведення бізнесу. Інтерес власника або менеджменту підприємства до проблем оцінки вартості основних засобів зумовлений потребою мати достовірну інформацію.

У балансі підприємства (табл. 3.3) основні засоби відображаються за первісною і залишковою вартостями. Якщо виникає потреба у здійсненні переоцінки основних засобів, то вони можуть обліковуватися за відновною вартістю.

Таблиця 3.3. Фрагмент активу балансу підприємства

Основні засоби | Сума, тис. грн |

Залишкова вартість | 3157,8 |

Первісна вартість | 3909,3 |

Знос | 751,5 |

З метою визначення загальної суми необоротних активів підприємства, аналізу структури та ефективності використання основних засобів, формування поточних витрат і розрахунків фінансових результатів діяльності здійснюють оцінку основних засобів, використовуючи такі види вартості (табл. 3.4):

- первісна (до переоцінки);

- залишкова (до переоцінки);

- відновна (переоцінена);

- залишкова відновна (переоцінена);

- ліквідаційна;

- справедлива.

Таблиця 3.4. Формування вартості основних засобів

Від стану основних засобів | Від часу оцінки | |

Первісна | Відновна | |

Повна | Первісна (ГІВ) | Відновна (ПВ o К), де К - коефіцієнт переоцінки |

Залишкова | Залишкова (ПВ -А), де А - сума амортизаційних відрахувань за фактичний строк експлуатації основних засобів | Залишкова відновна (ПВ-А)-К |

На момент створення підприємства оцінка його основних засобів проводиться за первісною вартістю. Первісна вартість - це вартість, за якою основні засоби зараховуються на баланс підприємства в момент їх придбання. Величина первісної вартості характеризує сукупні витрати підприємства на придбання об'єкта основних засобів. Саме ця вартість вважається поточною ринковою вартістю активу на момент його придбання. Вона не змінюється через якісь ринкові обставини, а залишається у фінансовій звітності постійною протягом усього строку корисного використання активу, доки не здійснюється переоцінка. На основі величини первісної вартості визначається вартість основних засобів, яка підлягає амортизації.

Для придбаних за гроші основних засобів повна первісна вартість складається з таких елементів:

- сум, сплачених постачальникам активів;

- витрат на доставку об'єктів основних засобів;

- вартості будівельно-монтажних робіт;

- витрат на монтаж об'єктів основних засобів;

- ввізного мита;

- витрат на страхування ризиків доставки об'єктів основних засобів;

- інших витрат, пов'язаних з доведенням об'єктів основних засобів до стану, придатного до використання.

- Приклад 3.2.

Підприємство мало такі витрати, пов'язані з придбанням технологічного устаткування:

- вартість устаткування згідно з рахунком-фактурою - 40 тис. грн;

- транспортні витрати покупця на доставку - 1,5 тис. грн;

- витрати покупця на монтаж устаткування - 1,8 тис. грн;

- усього витрат, пов'язаних із придбанням устаткування (первісна вартість устаткування) - 43,3 тис. грн.

У разі, коли підприємство є платником податку на додану вартість, сума цього податку, яка міститься у складі ціни придбаного об'єкта основних засобів та супутніх витрат, це включається до його первісної вартості.

Приклад 3.3.

Підприємство придбало автомобіль, сплативши 50 тис. грн, в тому числі ПДВ - 8,3 тис. грн. Для визначення величини первісної вартості в практичній діяльності підприємства - платника ПДВ застосовується величина вартості автомобіля без ПДВ, яка становитиме: 50 - 8,3 = 41,7 тис. грн.

Якщо підприємство не є платником ПДВ, то первісна вартість автомобіля дорівнюватиме 50 тис грн.

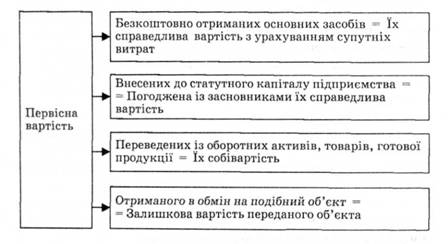

Можливі варіанти формування первісної вартості основних засобів, отриманих у результаті інших операцій, наведені на рис 3.1.

Рис. 3.2. Можливі варіанти формування первісної вартості основних засобів

Після деякого строку експлуатації основні засоби спрацьовуються, їх оцінка за первісною вартістю на певний момент не відображає реальної вартості основних засобів. По-перше, на певний момент величина первісної вартості не враховує ступеня їх спрацювання, а по-друге, можливо, цінову ситуацію на ринку. Вирішенням проблеми є оцінка основних засобів за залишковою вартістю (простою або відновною).

Залишкова вартість - вартість основних засобів з урахуванням ступеня їх спрацювання на певний момент часу. Визначається як різниця між повною первісною вартістю і нарахованим за фактичний період експлуатації основних засобів зносом (сумою амортизаційних відрахувань). За економічним змістом залишкова вартість характеризує величину невідшкодованої шляхом амортизації на певний момент часу вартості основних засобів і застосовується для оцінки (за умов відсутності інфляційних процесів в економічному середовищі) суми реальних необоротних активів підприємства, а також є їх поточною вартістю.

При продажу чи повному списанні основних засобів з балансу підприємства різниця між загальною сумою отриманої за актив компенсації та поточною (залишковою) вартістю цього активу на дату списання визнається фінансовим результатом операції списання з балансу і може мати податкові наслідки. Прибуток чи збиток від здійснення цієї операції може виникнути у цьому разі з двох причин:

- сума нарахованої амортизації (зносу) не відповідає реальному зносу активу;

- сума амортизації нараховується на первісну вартість, яка може значно відрізнятися від ринкової його вартості.

Відновна (переоцінена) вартість - це вартість відтворення об'єкта основних засобів у сучасних умовах. Виникає після переоцінки первісної вартості і вказує на суму коштів, необхідну для повної заміни об'єкта основних засобів. Після здійснення переоцінки основних засобів відновна вартість є базою для нарахування амортизації.

Залишкова відновна (залишкова переоцінена) вартість - це вартість, яка визначається шляхом переоцінки первісної залишкової вартості. Близька до реальної вартості основних засобів на певний момент часу. За умов наявності інфляційних процесів в економічному середовищі застосовується для об'єктивної оцінки величини необоротних активів підприємства. У разі вимушеного продажу об'єкта основних засобів в інтересах підприємства продати його за ціною не меншою, ніж величина відновної залишкової вартості.

Правила переоцінки регламентовані державою. Згідно з бухгалтерським обліком підприємство може переоцінити об'єкт основних засобів за умов суттєвих відмінностей між його справедливою та залишковою вартістю.

У разі переоцінки одного об'єкта основних засобів на ту саму дату здійснюється переоцінка всіх інших об'єктів групи основних засобів, до якої належить переоцінений об'єкт. Індекс переоцінки визначається як співвідношення справедливої вартості об'єкта і залишкової його вартості.

Сума дооцінки залишкової вартості основних засобів включається до складу додаткового капіталу підприємства, а сума уцінки - до складу поточних витрат.

Приклад 3.4.

На 31 грудня 2006 р. первісна вартість легкового автомобіля становила 30 тис. грн, залишкова вартість - 10 тис. грн, а справедлива вартість на цю саму дату - 15 тис. грн. Визначте вартість автомобіля після проведеної відповідно до правил бухгалтерського обліку переоцінки.

1. Перевіряємо, як відрізняється залишкова вартість автомобіля від його справедливої вартості на 31 грудня 2003 р.:

((10 - 15 ): 15)* 100 = -33,3 %.

Оскільки залишкова вартість автомобіля суттєво відрізняється від його справедливої вартості, підприємство може здійснити переоцінку.

2. Визначаємо коефіцієнт переоцінки вартості автомобіля:

15:10-1,5.

3. Обчислюємо вартість автомобіля після переоцінки:

а) відновна вартість становитиме 30 o 1,5 - 45 тис. грн;

б) залишкова відновна вартість (= його справедливій вартості) - 15 тис. грн.

Згідно з податковим обліком переоцінка (індексація) балансової вартості групи основних засобів може здійснюватися щорічно відповідно до темпів інфляції з відставанням на 10 % (табл. 3.5). Коефіцієнт переоцінки (індексації) в цьому разі визначається за формулою

К=(І-10): 100,

де / - індекс (у %) інфляції року, за результатами якого проводиться переоцінка. Якщо К < 1 або К = 1, індексація не проводиться.

Таблиця 3.5. Темпи інфляції в Україні за 1991-2006 рр.

Рік | Річний рівень інфляції, % | Рік | Річний рівень інфляції, % |

1991 | 290,0 | 1999 | 19,2 |

1992 | 2000,5 | 2000 | 25,8 |

1993 | 10 155,0 | 2001 | 6,1 |

1994 | 401,0 | 2002 | -0,6 |

1995 | 181,7 | 2003 | 8,2 |

1996 | 39,7 | 2004 | 9,0 |

1997 | 10,1 | 2005 | 13,5 |

1998 | 20,0 | 2006 |

Індекс споживчих ціп (ІСЦ - індекс інфляції) є показником зміни у часі цін і тарифів на товари та послуги, які купує населення для невиробничого споживання. Розрахунок ІСЦ проводиться на базі даних про зміни цін, одержаних шляхом щомісячної реєстрації цін і тарифів на споживчому ринку, та даних про структуру фактичних споживчих грошових витрат міського населення, отриманих за даними вибіркового обстеження умов життя домогосподарств. Величина ІСЦ може відрізнятися від індексів цін виробників у промисловій продукції, цін на будівельно-монтажні роботи тощо (табл. 3.6).

Приклад 3.5.

Станом на 1 січня 2006 р. балансова вартість першої групи основних засобів підприємства становила 500 тис. грн. Визначте переоцінену вартість першої групи основних засобів на 1 січня 2001 р. за умов, що офіційний індекс інфляції за 2005 р. становив 113,5 %.

Індекс цін | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 |

Індекс споживчих цін | 128,2 | 112,0 | 100,8 | 105,2 | 109,0 | 113,5 |

Зокрема: на продовольчі товари | 134,5 | 114,4 | 100,0 | 106,2 | 111,3 | 116,6 |

на непродовольчі товари | 111,6 | 103,7 | 100,6 | 101,4 | 103,6 | 105,1 |

на послуги | 127,9 | 110,2 | 103,6 | 104,7 | 106,9 | 110,7 |

Індекси цін виробників промислової продукції | 120,8 | 120,8 | 108,7 | 103,0 | 107,6 | 120,5 |

Індекси цін реалізації продукції сільськогосподарськими підприємствами | 155,8 | 105,0 | 87,4 | 120,6 | 105,7 | 108,1 |

Індекси інвестицій в основний капітал | 117,7 | 114,1 | 103,5 | 105,9 | 115,0 | 120,7 |

Індекси цін на будівельно-монтажні роботи | 118,0 | 116,0 | 105,8 | 103,9 | 120,2 | 125,6 |

1. Обчислюємо коефіцієнт переоцінки:

(113,5-10): 100 = 1,035.

2. Визначаємо переоцінену балансову вартість основних засобів першої групи на 1 січня 2006 р.:

500 o 1,035 = 517,5 тис. грн.

Посилилося практичне застосування категорії залишкової вартості у зв'язку з введенням в дію нового Цивільного кодексу України відповідно до якого, якщо після закінчення другого та кожного наступного фінансового року вартість чистих активів акціонерного товариства і товариства з обмеженою відповідальністю виявиться меншою від статутного капіталу, товариство зобов'язане оголосити про зменшення свого статутного капіталу та зареєструвати відповідні зміни в установленому порядку. Якщо ж вартість чистих активів акціонерного товариства стає меншою від мінімального розміру статутного капіталу, встановленого законодавством, товариство підлягає ліквідації.

У випадку, коли підприємство планує використання активів строком, меншим за можливий економічний строк їх експлуатації, тобто не до повного спрацювання, і спроможне спрогнозувати їх вартість після закінчення строку корисного використання, для визначення суми, що підлягає амортизації, застосовують категорію ліквідаційної вартості.

Ліквідаційна вартість - це сума коштів, яку підприємство очікує отримати від реалізації (ліквідації) об'єкта основних засобів після закінчення строку його корисного використання з вирахуванням очікуваних витрат, пов'язаних з ліквідацією (витрат на демонтаж, передачу або продаж).

Категорія ліквідаційної вартості використовується при обчисленні суми амортизаційних відрахувань за деякими системами амортизації, які застосовуються в бухгалтерському обліку. Якщо величину ліквідаційної вартості можна передбачити (спрогнозувати), то амортизувати слід різницю між первісною і ліквідаційною вартостями. Інколи витрати з ліквідації об'єкта основних засобів можуть дорівнювати очікуваній ліквідаційній вартості активу. Тому для багатьох довгострокових активів ліквідаційну вартість зовсім не визначають.

За економічним змістом ліквідаційна вартість характеризує частину первісної вартості основних засобів, яку планується відшкодувати не шляхом амортизації, а через отримання реальних грошей від продажу об'єкта основних засобів (або реалізації як брухту) після закінчення строку його корисного використання. Різниця між повною первісною і ліквідаційною вартістю вказує на вартість основних засобів, яка підлягає амортизації (в бухгалтерському обліку).

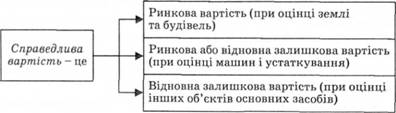

Справедлива вартість - це сума, за якою може бути здійснено обмін об'єкта основних засобів у результаті операції між зацікавленими сторонами (рис. 3.2).

Рис. 3.2. Формування справедливої вартості основних засобів

У податковому обліку застосовується поняття балансової вартості - величини залишкової (первісної або відновної) вартості основних засобів, визначеної за правилами податкового обліку для нарахування амортизації.

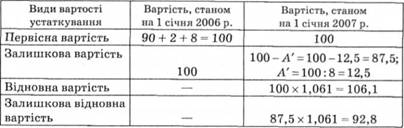

Приклад 3.6.

31 грудня 2005 р. підприємство придбало технологічне устаткування за ціною 90 тис. грн. Витрати на страхування ризику доставки устаткування становили 2 тис. грн, а на його монтаж - 8 тис. грн.

За рішенням менеджерів підприємства очікуваний строк експлуатації устаткування обраний у межах 8 років, а рекомендована система амортизації - рівномірна.

Визначте:

- первісну вартість технологічного устаткування за станом на 1 січня 2004 р.;

- залишкову вартість технологічного устаткування за станом на 1 січня 2004 р.;

- проведіть переоцінку технологічного устаткування (індекс переоцінки за 2006 р. становить 106,1 %) станом на 1 січня 2004 р., обчисливши:

а) відновну вартість;

б) залишкову відновну вартість (табл. 3.7).

Таблиця 3.7. Розрахунок вартості технологічного устаткування, тис. грн

Рівномірна система

3.4. Характеристика процесу відтворення основних засобів. Лізинг як форма оновлення основних засобів

Основні види лізингу

3.5. Оцінка ефективності використання основних засобів. Напрямки підвищення ефективності їх використання

Напрями підвищення ефективності використання основних засобів підприємства

Тема 4. Оборотні кошти

Нормативна база

4.1. Поняття, склад і структура оборотних коштів підприємства. Джерела їх формування

Методи оцінки оборотних коштів на момент визнання їх активами