Прийняття будь-якого, навіть найбільш обґрунтованого рішення в процесі діяльності підприємства пов'язане з ризиком - ризиком втрати капіталу, випуску непривабливої продукції, яка за якістю чи ціною не влаштує споживача, ризиком незадоволення потреб персоналу підприємства у рівні заробітної праці чи її відповідності рівню продуктивності роботи тощо.

Поняття "ризик" з економічних позицій перш за усе припускає втрати чи шкоду, але все одно заподіяну майновим правам суб'єкта господарювання ("моральна шкода"), ймовірність котрих пов'язується із станом невизначеності.

Щодо менеджменту, то поняття "ризик" у цій сфері варто пов'язати зі складністю й характером проблем, умов прийняття управлінських рішень, прогнозуванням ситуації. Відтак, управлінський ризик слід розглядати як характеристику управлінської діяльності, що відбувається в умовах невизначеності чи невпевненості, внаслідок дії факторів в даний момент часу, котрі можуть викликати майбутні негативні наслідки для підприємства, вплинути на рівень його економічної безпеки.

Ризик, поряд з інноваціями та інвестиційною політикою, технологіями антикризисного управління слід віднести до визначальних факторів управління та особливо це стосується антикризисного управління підприємствами. Саме тому розглядати дану категорію варто в розрізі процесів інвестування, інноваційної діяльності, технологій антикризисного управління.

В кризових умовах у підприємства виникає ризик банкрутства, ризик настання тих чи інших непередбачуваних подій, і тому менеджеру в даній ситуації варто ризикувати, але зважено, в межах, які дозволяють досягти намічених раніше цілей. Тому, аналізуючи ситуацію, що склалась, варто враховувати вид ризику та його характер.

Існує багато різноманітних класифікацій ризиків. Найбільш відомим в світовій практиці можна назвати поділ ризику на систематичний та несистематичний.

Несистематичний ризик називають ще характерним ризиком компанії. Він може бути викликаний цілим рядом причин: страйками, невдалими маркетинговими програмами, припиненням виконання обов'язків (офіційне) по великих контрактах цієї фірми тощо. Систематичний або ринковий ризик може бути викликаний війнами, катастрофами, інфляцією, зростанням процентних ставок та рядом інших причин.

Як відомо, ризики також поділяють на внутрішні, зовнішні та інтеграційні. Якщо зовнішні викликані порушеннями макроекономічної рівноваги, внутрішні - мікроекономічної, то інтеграційні - проявом міжнародного розподілу праці. Ми вважаємо за доцільне виділити серед внутрішніх - виробничо-технологічні, маркетингові, фінансові, організаційні та ризики управління персоналом (табл. 8.1). Наведений перелік характерів й причин прояву того чи іншого виду внутрішнього ризику, зрозуміло не є вичерпним.

Таблиця 8.1. ХАРАКТЕРИСТИКА ВНУТРІШНЬОГО РИЗИКУ

Вид внутрішнього ризику | Характер прояву | Причини прояву |

Виробничо-технологічний | 1. Простоювання обладнання. 2. Неповне чи несвоєчасне постачання матеріалів. 3. Порушення в циклічності виробництва та ін. | 1. Відсутність належної організації виробництва. 2. Порушення взаємозв'язків між підрозділами. 3. Помилки в розрахунку тривалості циклу виробничого процесу |

Маркетинговий | 1. Скорочення обсягів реалізації продукції. 2. Накопичення продукції на складах. 3. Зростання маркетингових витрат і т.ін. | 1.Відсутність маркетингових досліджень. 2.Відсутність маркетингових досліджень. 3.Помилки в плануванні маркетингових витрат. |

Фінансовий | 1. Нестача вільних обігових коштів. 2. Відсутність витрат інноваційно-інвестиційного характеру. 3. Низька ліквідність майна. 4. Збитковість виробництва тощо | 1. Відсутність належного фінансово-економічного планування. 2. Нерентабельна діяльність чи функціонування підприємства. 3. Наявність великої частки застарілого обладнання. 4. Невідповідність наявної продукції потребам споживачів |

Організаційний | 1. Зростання різноманітності робіт і операцій, витрат виробництва, які належним чином не обліковуються. 2. Диспропорції у виробництві. 3. Перервність організації виробничого процесу. 4. Відсутність гнучкості виробництва тощо | 1. Відсутність належного контролю в системі диспетчерування виробництва. 2. Помилки в проектуванні діяльності підприємства. 3. Неналежна організація виробництва. 4. Відсутність можливостей пристосування до потреб споживачів |

Управління персоналом | 1. Висока текучість кадрів. 2. Низька якість виконання управлінських функцій | 1. Відсутність належного підбору персоналу. 2. Відсутність належного досвіду роботи чи кваліфікації |

Антикризовий менеджмент в значній частині проблем, що підлягають розв'язанню є ризиковим. В тих чи інших кризових ситуаціях виникає множина ризиків різних за змістом, характером, джерелами прояву, ймовірності настання, розмірів втрат чи то негативних наслідків для підприємства загалом. Усе це обумовлює потребу формування системи управління ризиком із залученням кваліфікованих спеціалістів по управлінню в ризикових ситуаціях (консультантів). Це можуть бути як безпосередні спеціалісти окремих напрямків діяльності на підприємстві, так і фахівці зі сторони.

В будь-якому випадку, процес вироблення та прийняття ними рішень відображує наступні стадії реалізації ризикових рішень: інформаційний аналіз, діагностика ситуації, розробка варіантів рішень, прийняття рішення, організація й реалізація управлінської діяльності.

Професійний хист в управлінні ризикованими ситуаціями в антикризовому менеджменті набуває вирішального значення, адже загалом залежить не лише від об'єктивних факторів економіки, а від сприйняття ситуації менеджером, його досвіду, знань, інтуїції.

Розглянемо ситуацію, котра має місце під час діяльності підприємства з цінними паперами, умови перерозподілу ризику втрат.

Диверсифікація - це розподілення цінних паперів портфеля таким чином, щоб досягнути максимального доходу при мінімальному ризику. Як правило, це досягається шляхом розподілення капіталу між великою кількістю цінних паперів різної якості та різних термінів погашення з метою зниження портфельного ризику.

За допомогою диверсифікації можна зменшити лише несистематичний ризик. Систематичний ризик диверсифікацією не усувається. Як правило, для інвестиційного портфеля частина несистематичного ризику складає около 15,1% усього портфельного ризику.

При диверсифікації рекомендується обмежувати інвестиції в певний вид цінних паперів в розмірі 10% від загальної вартості усіх вкладень. В міру поширення вкладень ця межа може знижуватися до 5% та менше. Розрізняють диверсифікацію по видам цінних паперів, по галузях економіки, регіонам та країнам. Крім того, для облігацій можлива диверсифікація за строками погашення. Основною ціллю диверсифікації у відношенні до якості цінних паперів є мінімізація ризику невиконання боржником своїх зобов'язань. Основною ціллю диверсифікації по строках є зниження ризику, пов'язаного з коливаннями процентних ставок у відповідності з прогнозованою ліквідністю та доходністю. Таким чином, диверсифікація зменшує ризик за рахунок того, що можливі низькі доходи за певними цінними паперами перекриваються високими доходами за іншими.

Для зниження ризику інвестиційних операцій рекомендується використовувати ступінчату структуру строків погашення цінних паперів. Вона передбачає вкладання засобів таким чином, щоб при закінченні певного періоду закінчувався строк погашення певної частини вартості цінних паперів. Засоби, які звільняються, можуть бути використані для реінвестування в нові цінні папери.

Звичайно, кожен інвестор при формуванні свого інвестиційного портфеля повинен визначити цілі інвестиційної політики, приорітети в виборі цінних паперів та способи захисту портфеля від потенційних ризиків.

В нашій країні процес інвестування має свою специфіку. Попитом користуються лише цінні папери з високою прибутковістю та достатнім рівнем ліквідності (в умовах складного економічного становища). В основному, такими фондовими інструментами є цінні папери, за котрими емітенти або їх представники проводять самокотирування. До того ж, важко робити висновки про фінансовий стан емітента, напрямки майбутньої діяльності, конкретні проекти, в які будуть вкладатися кошти інвестора тощо. Крім того, в Україні відсутні кваліфіковані спеціалісти, які були б взмозі здійснювати аналіз якості цінних паперів.

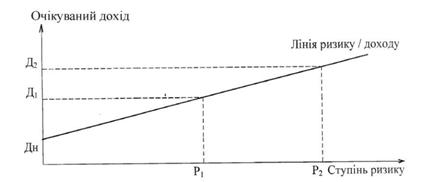

Зупинимось на співвідношенні ризику і доходності під час інвестування. Вивчення інвестиційної діяльності є невід'ємною частиною наукового та практичного обґрунтування взаємозв'язку між ризикованістю інвестицій та очікуваною доходністю. Саме тому, слід звернути увагу на те, чому різні інвестиції мають різну доходність (прибутковість). Розглядаючи диверсифікацію можна прийти до висновку, що ризикованість має пряме відношення до факту отримання доходу від інвестування в той чи інший проект. Прослідкуємо це за допомогою рис.8.1. Підприємство вирішило здійснити інвестування у певну справу з метою покращення свого фінансового становища. Звичайно, перед цим, воно повинне мати у наявності певний дохід (Дн). Вкладаючи кошти в перший проект, воно маючи ступінь ризику Р1 отримує відповідний дохід Д1, а інвестуючи інший - за ризику Р2 розраховує на доходність Д2. При цьому прослідковується пропорційний зв'язок між ступенем ризикованості та очікуваним доходом. Здійснюючи свій вибір у проекті інвестування, підприємству обов'язково слід враховувати фактори, що впливають на ступінь ризикованості. До таких факторів слід віднести фактор часу, рівень мінливості очікуваних доходів, економічне становище в країні, політичну ситуацію, урегульованість законодавчої бази та ряд інших.

Рис. 8.1 Співвідношення ризику і доходності

Як бачимо, врахування фактору ризику в системі управління підприємством дійсно відіграє важливу роль в подоланні невизначеної ситуації, що склалася. Однак, будь-який менеджер, що приймає ті чи інші ризиковані рішення повинен володіти здатністю приймати інноваційні рішення.

У сфері матеріальних та нематеріальних активів, персоналу, інформації, відповідальності виникають прямі та непрямі чинники небезпеки, які можуть завдати найбільшої шкоди бізнесу.

Матеріальні та нематеріальні активи, які включають нерухомість, обладнання, готову продукцію, товари в дорозі, сировину, напівфабрикати, наявні грошові засоби, цінні папери, ноу-хау, товарний знак, винаходи, патенти, програми та ін., можуть бути знищені, вкрадені, зламані, заражені вірусами, тощо і послабити економічну безпеку підприємства.

Небезпека для деяких підприємств, організацій виникає тоді, коли вони залежать від діяльності деяких ключових співробітників. Частина співробітників може зловживати при виконанні своїх функцій - це бухгалтера, касири, торгові представники, експедитори. Інколи на стан справ у фірмі може сильно вплинути звільнення, хвороба, смерть деяких співробітників.

Інформація є джерелом життєздатності для організації. Не викликає жодних сумнівів той факт, що неправдива, нечітка, несвоєчасна інформація, як і невміння забезпечити її закритість, можуть суттєво зашкодити підприємству.

Фірма в судовому порядку може бути визнана винною за шкоду, завдану здоров'ю своїх працівників, споживачам продукції, навколишньому природному середовищу тощо. При цьому судові й штрафні санкції можуть негативно вплинути на економічну безпеку підприємства.

Сфери загроз можна дослідити через призму певних видів економічної безпеки: фінансову, техніко-технологічну, кадрову, інформаційну, політико-правову, екологічну, силову, ринкову (маркетингову).

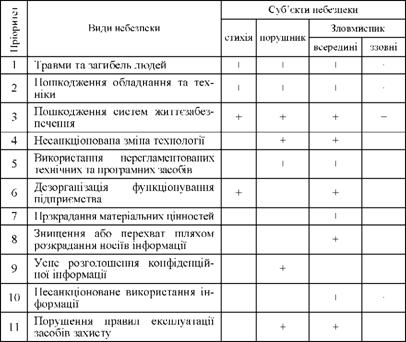

За видами небезпеки найчастіше поділяють на природні (об'єктивні) та штучні (суб'єктивні). Природна небезпека викликається стихійними природними явищами. Штучна небезпека викликана діяльністю людини. Ненавмисна небезпека викликана помилками, наприклад, в проектуванні виробничих систем або їх експлуатації. Суб'єктів такої небезпеки називають порушниками. Суб'єктів навмисної загрози називають зловмисниками.

По відношенню до захисного об'єкта, небезпека може бути внутрішня і зовнішня. Наприклад, викид радіоактивних речовин, навіть далеко за межами території охоронного об'єкту, може нанести йому шкоди. У випадках, коли джерело внутрішньої небезпеки встановити важко, її відносять до стихійних лих.

Загальну класифікацію видів та суб'єктів навмисних загроз можна представити наступним чином (табл. 8.2).

Таблиця 8.2. КЛАСИФІКАЦІЯ НЕБЕЗПЕКИ ЗА ВИДАМИ ТА СУБ'ЄКТАМИ

4. Якісні характеристики стану безпеки (небезпеки), їх бальна оцінка

5. Особливості методичних підходів українського Агентства з питань неплатоспроможності, банкрутства підприємств

6. Оцінка корпоративних прав

7. Антикризовий менеджмент і економічна безпека підприємства

РОЗДІЛ 9. ДІАГНОСТИКА ЕКОНОМІЧНОЇ КУЛЬТУРИ ПІДПРИЄМСТВА

1. Поняття економічної культури, її складові

2. Нерозвиненість економічної культури на рівні індивідуальної та суспільної свідомості: причини та способи подолання

3. Виявлення проблем формальних і неформальних відносин, конфліктів

4. Оцінка рівня професіоналізму та кваліфікації провідних спеціалістів економічних служб підприємства, їх здатності до прийняття та застосування нових знань