Одним із найбільш поширених інструментів регулювання зовнішньоекономічної діяльності є ввізне (імпортне) мито. Відповідно до запропонованої класифікації митного тарифу мито на імпорт та ввізне мито за своєю економічною природою є еквівалентними поняттями. Воно нараховується на товари та інші предмети при їх ввезенні на митну територію країни. Основні цілі застосування імпортного мита — це:

• створення сприятливих умов для розвитку національного виробництва;

• регулювання конкурентного впливу іноземних товарів на ринок України з метою встановлення добросовісної конкуренції;

• вплив на господарську діяльність і соціальну обстановку як складової механізму ціноутворення;

• формування раціональної структури споживчого ринку, яка грунтується на збалансованій пропозиції внутрішніх та зовнішніх ресурсів, а також на ескалації митного тарифу;

• захист окремих галузей економіки від можливого заподіяння їм суттєвих збитків від іноземних виробників:

• збільшення дохідної частини Державного бюджету;

• структурній перебудові економіки України;

• сприяння оптимізації співвідношення експорту та імпорту держави, валютних витрат і надходжень, досягненню оптимального торговельного балансу;

• вирішення торговельно-політичних цілей у взаємовідносинах з іноземними державами, їхніми союзами та групами, тобто використання митного тарифу з метою поступок на міжнародних переговорах.

За економічним змістом і характером дії імпортне мито належить до вартісних ринкових регуляторів зовнішньоторговельного обороту, тобто як будь-який податок мито збільшує ціну товару і знижує Його конкурентоспроможність.

Хоча імпортне мито — найпопулярніший захід системи економічного інструментарію регулювання зовнішньоекономічної діяльності, але часто його частка в структурі митних платежів не є найбільш суттєвою; так, нарахування з податку на додану вартість значно перевищують надходження з мита при ввезенні товарів. Визначити вплив мита на загальний рівень товарних цін у країні значно важче, ніж розрахувати підвищення цін на імпортні товари. Проте деякі автори, здійснивши такі розрахунки, доводять, що втрати споживачів від загального підвищення внутрішніх цін, яке було результатом застосування імпортного мита в економічно розвинутих країнах, у 4—5 разів перевищували суму стягнутого мита.

Реалізації зазначених цілей певною мірою мас відповідати структура митного тарифу, яку умовно можна поділити на три рівні ставок мита, що існують на даний час. Кожний рівень має відповідати стадії обробки продукції— сировина, напівфабрикати та готові вироби. Даний поділ грунтується на принципі ескалації тарифу, тобто підвищенні ставок мита в міру зростання ступеня обробки продукції, яка представляє ланки одного технологічного ланцюга (наприклад каучук— вулканізована резина — гумотехнічні вироби). Поділ на рівні в цілому відповідає основам побудови Гармонізованої системи опису та кодування товарів (далі — ГС) та товарним номенклатурам зовнішньоекономічної діяльності (ТН ЗЕД) багатьох країн світу.

Прикладом застосування імпортного мита на основі тарифної ескалації є використання специфічного мита при ввезенні на територію України кави: якщо кава розчинна, то ставка ввізного мита на каву становить 3 EURO за 1 кг; якщо кава в зернах смажена, то ставка ввізного мита на каву становить 0,1 EURO за 1 кг; якщо ввозиться кава в зернах не смажена, то ставка ввізного мита на каву дорівнює нулю.

Залежність рівня митного оподаткування від рівня обробки товару має на меті насамперед захист національної обробної промисловості. Якщо розглядати структуру за рівнем ставок, то за модель можна взяти структуру, граничний рівень якої на даний час найбільш пристосований до економічних умов та проблем України, зокрема імпорт промислової сировини, як правило, здійснюється безмитно або оподатковується низькими ставками мита, в той час як на напівфабрикати та особливо готові вироби ставки мита суттєво зростають. На практиці дана закономірність така: сировина та матеріали — 0—5 %; напівфабрикати та комплектуючі — 5—15 %; готові вироби — 15—30 %,

Тарифна ескалація особливо відчутна в економічно розвинутих країнах. У такий спосіб вони стимулюють виробництво сировини в країнах, що розвиваються, і консервують їхню технологічну відсталість, тому що тільки з сировинною продукцією, мито на яку мінімальне, країни, що розвиваються, реально можуть пробитися на ринки економічно розвинутих країн, а ринок готової продукції для них практично закритий. Це стосується й України, експортні товари якої є переважно сировинними або з низьким рівнем обробки, а вийти на світовий ринок готової продукції за існуючої тарифної ескалації для неї вельми проблематично.

Разом з тим слід зазначити, що тарифна ескалація дозволяє країн і-імпортеру стимулювати виробництво чи переробку певного товару на її території. Так, у січні 2002 року з метою стимулювання фасування чаю в Україні були підвищені пільгові ставки ввізного мита на фасований чай в упаковках масою до 3 кг— з EURO 0,2 за 1 кг до EURO 0,4 за кг (повна ставка — EURO 0,4 за . кг). Відносно до продукту, який ввозиться в упаковках масою більше 3 кг, діє нульова ставка мита.

Підвищення ступеня захисту окремих галузей економіки може відбуватися не тільки за рахунок підвищення ставки імпортного мита, але й шляхом вибіркового його заниження, у першу чергу на ті товари, які є складовою готової продукції, що виробляється (вузли, агрегати, комплектуючі, які ввозяться з-за кордону). Такий спосіб підвищення митного протекціонізму за сучасних умов використовується досить активно у зв'язку з розширенням міжнародної торгівлі напівфабрикатами, вузлами, комплектуючими.

Нескладні розрахунки показують, як відміна мита на імпортні агрегати, які входять до складу національного виробу, підвищує Ступінь захисту останнього. Наприклад, національна автомобільна промисловість продає автомобілі на внутрішньому ринку, який захищено митом в 20 %, за ціною 10 000 грн. Двигун таких машин імпортується за ціною 4000 грн, а мито складає 20 %, тобто споживачам він обходиться у 4800 грн. Відміна мита на двигун дасть можливість підприємству отримати додатково 800 грн (сума мита, яке раніше сплачувалось). Такий же ефект могло дати підвищення мита на автомобіль ще на 8 %, але у цьому разі ціна на автомобіль складала б не 10 000 грн, а 10 800 грн.

Цей приклад підтверджує висновок, що вибіркове зниження мита не означає, що відповідно буде зменшено ступінь протекціоністського захисту. Важливо й те, що вибіркове зниження мита на окремі комплектуючі, сировину або напівфабрикати не тягне за собою загальне підвищення цін у країні і зростання інфляції.

Слід зазначити, що в Україні такий ефективний засіб практично не використовується, а навпаки, існує проблема застосування досить високої ставки мита на сировину.

Так, на меласу (сировина для сільськогосподарських підприємств) діє комбінована ставка мита 50 % митної вартості, але не менше 0,08 євро за 1 кг, на кукурудзу для промислової переробки на підприємствах харчової-промисловості — 30 % митної вартості, але не менше 20 євро за 1 тонну. Такі високі ставки на ввезення сировини значно підвищують ціну готових виробів з неї.

Аналіз механізму впливу мита на ціни і конкурентоспроможність товару дає змогу зробити ще один висновок: ефективність тарифного протекціонізму визначається не тільки абсолютною величиною ставки мита. Зіставлення структури митного тарифу, структури внутрішнього виробництва і структури імпорту економічно розвинутих країн світу показало, що рівень протекціоністського захисту готового виробу залежить не тільки від рівня обкладання митом самого готового виробу, але й від рівня мита на ті складові і матеріали, які імпортуються для виготовлення даного виробу.

Як уже зазначалось, механізм впливу мита на ціни багатогранний, тому ефективність мита, а отже, й оцінка його ефективного рівня залежать від багатьох факторів. Необхідно врахувати й те, що ставки митних тарифів зростають у період погіршання економічної кон'юнктури і знижуються в період підвищення ділової активності.

Побудова імпортного тарифу, який застосовується в Україні, має ґрунтуватись на таких основних принципах:

• ескалація митного тарифу— це підвищення ставок мита в міру зростання ступеня обробки продукції;

• ефективний митний тариф — це встановлення низьких ставок для товарів, необхідних для розвитку виробництва з високою часткою новоствореної вартості;

• поповнення дохідної частини Державного бюджету за рахунок встановлення високих ставок мита для товарів з малою еластичністю попиту;

• згідно з теоремою симетрії Лернера імпортне мито — це податок і на експорт, оскільки воно підвищує реальний курс національної валюти і знижує користь експорту;

• здійснення структурної перебудови національної економіки та її розвиток мають привести до раціоналізації тарифу і поступового зниження ставок імпортного мита в міру підвищення конкурентоспроможності внутрішнього виробництва, основним показником якої є зростання експорту. Якщо експорт товару збільшується, то необхідно знижувати ставки імпортного мита на сировину та комплектуючі, які використовуються для цього виробництва, а зниження ставок на кінцеву продукцію може бути обумовлено торговельно-політичними міркуваннями.

Як було зазначено вище, імпортне мито формується на основі різниці між світовими і національними цінами. Тому як метод політики протекціонізму ввізне (імпортне) мито використовують практично усі країни світу і досить часто. Тільки в економічно розвинутих країнах, як правило, рівень імпортного мита відносно4 низький, а в менш розвинутих країнах, де високі національні витрати, рівень імпортного мита досить високий.

Як свідчить світовий досвід, для того щоб рівень митно-тарифного захисту був ефективним, він має бути не вище 10— 15 % митної вартості товару. Відповідно до існуючих домовленостей у рамках СОТ до тарифних піків, тобто максимальних ставок мита, належать всі ставки, які перевищують 10 %. Максимальна межа мита не має перевищувати 30 %. Перевищення даного рівня призводить не до збільшення надходжень до Державного бюджету країни, а навпаки — до їх скорочення. Більше того, високі ставки мита і податків на імпорт не захищають національних товаровиробників, а призводять до значного порушення умов конкуренції на внутрішньому ринку. Крім цього, високі ставки митного тарифу стимулюють розвиток корупції і контрабанди в країні.

За міжнародними стандартами, рівень та вплив інструментів митно-тарифного регулювання можна визначити за такою шкалою:

Таблиця 3.2

| Рівень середньозваженої ставки | Вільний | Відкритий | Помірний | Обмежувальний | Заборонний |

| 0 | 0—10 | 10—15 | 15—40 | 40—100 |

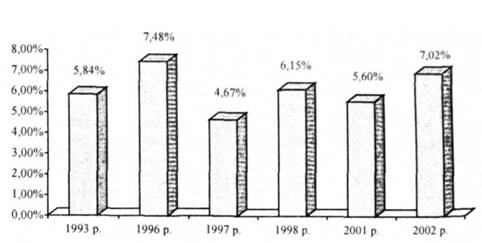

На даний час в Україні простежується така динаміка показника ставки ввізного мита, який характеризує українську систему митно-тарифного регулювання як відкриту (рис. 3.4).

До Державного бюджету за статтею ввізне мито у 1999 р. було заплановано 1587,8 млн грн, надійшло фактично — 850,3 млн грн. На 2000 р. заплановано 1649,2 млн грн, а надійшло 1393,2 млн грн, на 2001 р. заплановано 1579,6 млн грн, а надійшло 1759,8 млн грн, на 2002 р. заплановано 2 049 млн грн., надійшло 2144 млн грн, на 2003 р. заплановано 2397,4 млн грн, а надійшло 2992,4 млн грн, на 2004 р. заплановано 2397,4 млн грн.

Необхідно зазначити, що за результатами Уругвайського раунду (1994 р.) країнам з перехідною економікою, бажаючим приєднатися до системи ГАТТ/СОТ, дається семирічний перехідний період для адаптації своїх економік до жорстких вимог, які випливають із зобов'язань кожної держави, що приєднується до даної системи, максимально лібералізувати свою зовнішню торгівлю.

Рис. 3.4. Динаміка показника ставки ввізного мита

За результатами Уругвайського раунду переговорів, середній рівень митного обкладення промислових товарів (за винятком нафти) знижено на 38—40 %, тобто з 6,3 % до 3,9 %. В Україні ситуація інша, і це передусім пов'язано зі станом економіки. На даний момент визначена верхня межа— 30%. Кількість ставок ввізного мита, рівень яких перевищує встановлену межу, складає близько 20 %. Потрібно зазначити, що Концепцією трансформації митного тарифу України передбачено поступове зниження верхньої межі, і наступний етап — 20 %.

Розрахунки основних показників митного тарифу свідчать про поступовий рух у напрямі приведення до норм міжнародного законодавства. Спостерігається тенденція до поступового зниження середньоарифметичної ставки ввізного мита, зокрема, станом на 1.06.99 вона становила 12,72 %. Але при цьому слід зазначити, що зростають абсолютні показники тарифного відрахування. Так, якщо в 1998 р. митниця з 1 тис. дол. США товару брала всього 115—140 грн мита, то в 2000 р. ця величина була 210—215 грн.

На даний час кількість товарних підпозицій, на які встановлено ставки ввізного мита 30 % і більше, складає близько 20 % від загальної кількості товарних підсубпозицій. Згідно з Меморандумом про економічну політику між Україною та МВФ з 1.07.98 до 30.06.01 та Додатковим меморандумом економічної політики України передбачається поступове зменшення максимальної тарифної ставки до рівня 25 %.

Тарифних підпозицій, на які встановлено нульову ставку мита, в тарифі нараховується близько 16%. На даний момент існує 7 тарифних коридорів з рівнями ставок 0 %, 2 %, 5 %, 10 %, 15 %, 20% та 30%.

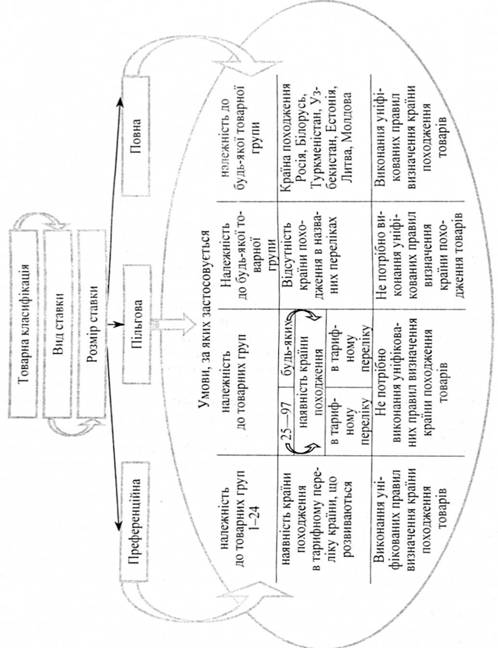

Механізм нарахування і сплати ввізного мита включає декілька етапів, а саме: порядок визначення контрактної вартості товару; порядок визначення товарної групи імпортованого товару; порядок визначення країни походження товару; порядок використання пільг, якщо такі передбачені для даного товару; порядок нарахування і сплати мита (рис. 3.5).

Сума мита, яку повинен сплатити суб'єкт зовнішньоекономічної діяльності, нараховується за формулою:

СМ = В + М: 100%,

де См — сума мита, М — митна ставка, В — митна вартість.

Імпортному тарифу притаманна внутрішня суперечність, яка виявляється в розбіжності інтересів національних виробників та споживачів. З одного боку, виробники зацікавлені в митному тарифі, що захищає їх від іноземної конкуренції, з іншого — ті самі виробники в неробочий час є споживачами і не зацікавлені у застосуванні імпортного мита, оскільки воно позбавляє їх можливості купувати імпортні товари за нижчими цінами. Частково ці суперечності можуть вирішуватись шляхом застосування тарифної квоти (інколи в економічній літературі даний термін трактується як тарифний контингент).

Тарифна квота (tariff guota)— це різновид змінних митних ставок, які залежать від обсягу імпорту товарів: при імпорті в межах певної кількості він оподатковується за базовою внутрішньоквотною ставкою мита (within-guota rate), тобто воно є контингентним, а при перевищенні певного обсягу імпорт оподатковується за надквотною ставкою (over-guota rate).

Прикладом застосування даного інструменту обмеження імпорту може слугувати використання тарифної квоти в Японії. Там товари оподатковуються митом за первинною ставкою до тих пір, доки обсяги імпорту не досягають певної величини, після чого вступає в дію більш висока вторинна ставка. Як правило, тарифна квота визначається відніманням обсягу внутрішнього виробництва з обсягу попиту на даний товар всередині країни. Тарифна квота встановлюється щорічно спеціальною постановою уряду. На сьогоднішній день вона застосовується відносно таких товарів, як тверді сири, зерно і взуття із натуральної шкіри.

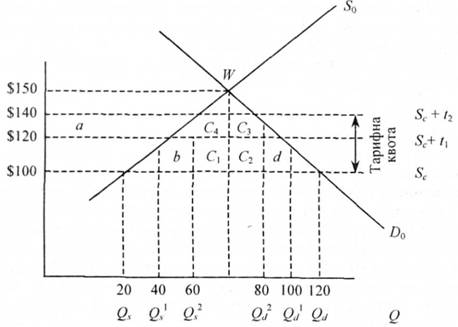

Розглянемо застосування тарифної квоти за допомогою графіка, зображеного на рис. 3.6, де крива D0 — внутрішній попит; S0 — внутрішня пропозиція і Sc— світова пропозиція товару. До початку торгівлі ціна рівноваги товару (W) становила 150 дол. США. При вільній торгівлі ціна товару становила 100 дол. США.

За даною ціною країна виробляє 20 одиниць товару (Qs) споживає 120 одиниць товару (Qd) та імпортує 100 одиниць (Qd – Qs).

Рис. 3.6. Механізм застосування тарифної квоти

Після застосування імпортного мита з метою захисту національного виробника уряд вводить тарифну квоту, відповідно до якої імпорт перших двадцяти одиниць товару оподатковується адвалорним митом у розмірі 20 % (20 дол. США), а імпорт яких перевищує 20 одиниць— ставкою мита в розмірі 40 % (40 дол. США). Оскільки країна свідомо імпортує значно більше одиниць товару, ніж передбачено квотою, виникає двоступінчатий тариф, який збільшує внутрішню ціну товару до 140 дол.

У результаті внутрішнє виробництво збільшиться до 60 одиниць товару (Qs2), споживання зменшиться до 80 одиниць товару (Qd2) а імпорт (80—60) до 20 одиниць (Qd2 – Qs2). Ефект перерозподілу становитиме величину а, що дасть змогу національному виробникові під захистом імпортного тарифу перерозподілити частину доходів за рахунок споживачів на свою користь. Прямі економічні втрати через меншу ефективність внутрішнього виробництва порівняно із зарубіжним через скорочення внутрішнього споживання будуть складати, як і раніше b + d, тобто вони не зміняться.

Водночас величина с розподілиться на декілька підвеличин. Оскільки після введення митного тарифу держава імпортуватиме

20 одиниць товару, які суттєво перевищують тарифну квоту, ставки імпортного мита, які застосовуються до різних частин, будуть також різними. Перші 10 одиниць імпорту оподатковуватимуться тарифом за внутрішньою квотною ставкою, доходи від якої становитимуть 200 дол. (с1 == 10 х 20 дол. = 200 дол.) і надходитимуть до державної казни. Наступні 10 одиниць імпорту будуть оподатковуватись митом за надквотною ставкою, доходи від нього в розмірі 400 дол. (c2 + c3 = 10 х 40 дол. = 400 дол.) надійдуть до бюджету. Підвеличина с4 (c4 = 10 х 40 дол.- 10 х 20 дол. = 200 дол.) становитиме непередбачений дохід національних фірм, які купуватимуть сто одиниць товару за 120 доларів у рамках квоти і отримають можливість перепродати його за більш високою внутрішньою ціною 140 дол. Але реакція іноземних постачальників буде однозначною— враховуючи їх зацікавленість в отриманні непередбаченого доходу, вони просто підвищать експортну ціну. У даному прикладі вона досягне 140 дол.. що призведе до відпливу непередбачуваного доходу за кордон. Тому тарифна квота може використовуватись як засіб торговельної політики тільки впродовж обмеженого проміжку часу.

Головна мета застосування тарифних квот— це сприяння ввезенню національними товаровиробниками сільськогосподарської сировини для виробництва готової продукції. Оскільки при митному оформленні продукції, яка ввозиться за квотами, сплачується мінімальна ставка ввізного мита, то це сприятливо впливає на ціну готової продукції, що робить її більш конкурентоспроможною.

Механізм тарифних квот почав активно застосовуватись в Україні з 1998 р. В основному він стосувався достатньо чутливих для українського ринку позицій — деяких видів сільськогосподарської продукції (цукру-сирцю тростинного, солоду, деяких видів олії та окремих видів хмелесировини). Щорічно з 1999 р. Верховною Радою України затверджується розмір та механізм реалізації тарифних квот відносно імпорту цукру-сирцю тростинного.

Застосування митного тарифу як регулятивного заходу зовнішньоторговельної політики передбачає створення не тільки ефективної захисної системи національного ринку, але й визначення оптимальних напрямів стимулювання реалізації економічних інтересів через систему митно-тарифних відносин. Використовуючи ті чи інші митні пільги у тарифній системі, методи тарифної ескалації та деескалації, держава регулює пропорції в економічній структурі виробництва, обміну, розвитку продуктивних сил, сприяє створенню в країні оптимальної структури споживання.

Під тарифною пільгою (у даному контексті пільгове мито і тарифна пільга є еквівалентними поняттями) розуміється надання на умовах взаємності чи в односторонньому порядку пільги стосовно товару, який перемішується через митний кордон України, у формах: звільнення від сплати мита, зниження митної ставки, встановлення тарифних квот на преференційне ввезення чи вивезення товарів, повернення раніше сплаченого мита. На сьогодні в Україні існує близько 100 пільг у системі оподаткування товарів ввізним митом.

Усю сукупність існуючих пільг у сфері митного оподаткування можна систематизувати за декількома критеріями: за юридичною природою надання пільг у системі тарифного регулювання, за суб'єктом та об'єктом надання податкових пільг, відповідно до застосування певного митного режиму.

За юридичною природою можна систематизувати всю сукупність митних пільг залежно від того, на підставі якого законодавства — національного чи міжнародного — діє дана пільга.

Товари, які не обкладаються ввізним митом відповідно до національного законодавства, можна класифікувати на дві групи.

1. Звільнення від обкладення митом, тарифні пільги та преференції відповідно до митного законодавства України, основними з яких є Митний кодекс України, Закон України "Про Єдиний митний тариф" та Декрет Кабінету Міністрів України "Про Єдиний митний тариф України".

До цієї групи належать:

• товари та інші предмети, що ввозяться на митну територію України і походять з іншої території, з яких стягувалось мито при первісному ввезенні на митну територію України та тимчасовому вивезенні за її межі;

• товари та інші предмети, що ввозяться на митну територію України за рахунок коштів Державного валютного фонду України, республіканського (Республіка Крим), місцевих валютних фондів;

• товари та інші предмети, що ввозяться на митну територію України за рахунок іноземних кредитів, що надаються під гарантію Кабінету Міністрів України;

• засоби захисту рослин і тварин, калійних і фосфатних добрив, що ввозяться на митну територію України;

• товари та інші предмети, що тимчасово ввозяться на митну територію України і призначені для зворотного вивезення за її межі в установлені строки у незмінному стані або у відремонтованому вигляді;

• майно, що ввозиться в Україну за договорами (контрактами) про спільну інвестиційну діяльність.

2. Звільнення від обкладення митом, тарифні пільги та преференції відповідно до інших законодавчих актів України. Дану групу становлять:

• вантажі з гуманітарною допомогою, що надходять на митну територію України від іноземних, юридичних і фізичних осіб за умови подання відповідного підтвердження Комісії з питань координації приймання, транспортування, охорони та розподілу гуманітарної допомоги із зарубіжних країн при Кабінеті Міністрів України;

• насіння, що ввозиться для проведення наукових досліджень та для державного сортовипробовування;

• товари, звільнені від обкладення ввізним митом відповідно до Указу Президента України "Про заходи щодо інвестування розвитку генеруючих потужностей електроенергетики України";

• обладнання та матеріали, призначені для власної інформаційної діяльності засобів масової інформації, виробництва і розповсюдження їхньої інформаційної продукції відповідно до Закону України "Про державну підтримку засобів масової інформації та соціальний захист журналістів".

Відповідно до міжнародного законодавства, звільнення від обкладення митом, тарифні пільги та преференції діють на підставі міжнародних договорів (двосторонніх та багатосторонніх угод), зобов'язань України, а також міжнародних звичаїв за принципом взаємності.

До даної групи належать:

• товари, що ввозяться в Україну в межах договорів про вільну торгівлю;

• товари, що ввозяться в Україну в межах договорів про надання режиму найбільшого сприяння чи національного режиму;

• товари та інші предмети, що ввозяться в Україну на виконання Угоди між Україною та США щодо надання допомоги Україні в ліквідації стратегічної ядерної зброї, а також запобігання розповсюдженню зброї масового знищення;

• товари, що ввозяться в Україну на виконання Угоди між урядами України, Канади, США та Швеції про створення Українського науково-технологічного центру;

• товари, що ввозяться в Україну на виконання Угоди між урядами України та США про гуманітарне і техніко-економічне співробітництво;

• товари, що ввозяться в Україну на виконання Угоди між Урядом України та Комісією Європейського Співтовариства з метою реалізації проектів технічної допомоги в рамках програми ТАCIS;

• товари, що ввозяться в Україну на виконання програми технічної допомоги, що надається урядом Канади;

• товари, що ввозяться на виконання інших міжнародних та міжурядових угод;

• сировини, матеріалів, устаткування та обладнання, які ввозяться в Україну в межах виробничої кооперації країн СНД відповідно до Ашгабатської угоди.

Залежно від суб'єкта податкові пільги можна поділити на дві групи — звільнення від сплати тарифного податку окремих осіб, які не є резидентами, та осіб, які є резидентами України. Прикладом пільг за першою ознакою можуть слугувати пільги, які надаються на товари і послуги, передбачені для власних потреб дипломатичних представництв, консульських установ іноземних держав та представництв міжнародних організацій в Україні, а також для особистих потреб дипломатичного персоналу та членів їх сімей.

До юридичних осіб, що отримали пільги за другою ознакою, відносяться підприємства, які зареєстровані на території України і мають відповідні пільги: товари та інші предмети, що ввозяться на митну територію України всеукраїнськими та міжнародними об'єднаннями громадян, які постраждали внаслідок Чорнобильської катастрофи (за переліком організацій товарів та граничних обсягів їх ввезення в Україну, затверджених Кабінетом Міністрів України); майно, що ввозиться в Україну як внесок іноземного інвестора до статутного фонду підприємства з іноземними інвестиціями; техніка, устаткування, майно й матеріали, що ввозяться на митну територію України розвідувальними органами України та призначені для власного використання цими органами.

Залежно від об'єкта оподаткування митні пільги класифікуються у такий спосіб:

1. Повне звільнення від тарифного податку. Дана пільга поширюється на:

• транспортні засоби, що використовуються для регулярних міжнародних перевезень вантажів, багажу та пасажирів, а також матеріально-технічного постачання, пальне, продукти харчування та інше майно, необхідні для їх нормальної експлуатації під час перебування у дорозі, у пунктах проміжних зупинок або придбані за кордоном для ліквідації аварійних поломок;

• ввезення (імпортування) в українські порти українськими риболовецькими підприємствами власного, необробленого вилову морської риби, безхребетних, ракоподібних або мушель чи вилову, підготовленого до реалізації;

• валюту України, іноземну валюту та цінні папери;

• товари та інші предмети, що підлягають пере данню у власність держави у випадках, передбачених законами України;

• товари та інші предмети, що, внаслідок пошкодження до пропуску їх через митний кордон України, стали непридатними до використання як вироби або матеріали;

• товари та інші предмети, які походять з митної території України і ввозяться назад на цю територію без обробки або переробки.

2. Зниження рівня митного обкладення товарів. Це стосується:

• відремонтованих та раніше ввезених на митну територію України або вивезених за її межі;

• пошкоджених до пропуску їх через митний кордон України, але придатних до використання як вироби або матеріали;

• предметів дитячого асортименту, при ввезенні яких відповідні ставки мита зменшуються на 50 %.

Прикладом пільг залежно від застосування певного митного режиму можна вважати:

• безмитне ввезення (вивезення) митом товарів, які:

^ ввозяться у спеціальні митні зони на території України для кінцевого споживання у цих зонах;

^ вивозяться зі спеціальних митних зон для споживання за межами митної території України та походять із цих зон;

^ вивозяться зі спеціальних митних зон на митну територію України та походять із цих зон.

• умовно-безмитне ввезення та вивезення товарів, що запроваджується на товари, які:

^ тимчасово ввозяться на митну територію України та призначені для зворотного вивезення за її межі в установлені строки, незмінному стані (відремонтованому вигляді);

^ тимчасово вивозяться за межі митної території України та призначені до зворотного ввезення на цю територію в установлені строки (до одного року від дня пропуску через митний кордон України) у незмінному стані.

• зменшення належної до сплати за розрахунковий період суми тарифного податку і використання податкового кредиту. Дана пільга поширюється на:

^ давальницьку сировину іноземного замовника, що ввозиться відповідно до Закону України "Про операції з давальницькою сировиною у зовнішньоекономічних відносинах";

^ готову продукцію, вироблену з давальницької сировини українського замовника, що ввозиться відповідно до Закону України "Про операції з давальницькою сировиною у зовнішньоекономічних відносинах".

Наслідки запровадження системи пільг у сфері тарифного регулювання міжнародних економічних відносин — неоднозначні. З одного боку, позитивні зміни відбуваються у структурі зовнішньоекономічних зв'язків, з іншого — має місце негативний вплив на економічну ситуацію в країні, оскільки від системи існування пільгового режиму сплати ввізного мита, яким користуються понад 200 суб'єктів зовнішньоекономічної діяльності (чорнобильські організації, підприємства з іноземними інвестиціями, банківські установи, релігійні організації, установи та організації, які забезпечують діяльність вищих органів державного управління та ін.) втрачає насамперед Державний бюджет. Так, у 1998 р. умовні нарахування платежів та податків відповідно до пільг, наданих законодавством, склали 5,3 млрд грн, фактично ж до Державного бюджету було спрямовано митними органами майже вдвічі менше коштів. У 2000 р. пільги за даною групою становили 2,69 млрд грн.

Але головний недолік, на нашу думку, полягає в тому, що порушуються умови функціонування конкуренції як рушійної сили формування ринкової моделі господарювання. За наявності пільг велика частка високоліквідних товарів ввозиться в Україну через комерційні структури. Основним видом діяльності окремих суб'єктів господарювання стала власне реалізація їх пільгового статусу. Так, надходження від митних органів у 1999 р. становили 4,74 млрд грн, що становило 25 % реальної частини доходів країни. За нашими підрахунками, поновлення пільг для спільних підприємств у 1999 р. зменшило бюджетні надходження на 8 млрд грн, а коли б митні платежі нараховувались не умовно, то бюджет отримав би 13 млрд грн.

Наслідки політики держави у сфері митного регулювання (обмеження чи стимулювання) імпорту в періоді, що аналізувався, засвідчують, що зміни у ставках мита та зміни обсягів імпорту були неадекватними.

Отже, доходимо висновку, що обсяги імпорту переважно змінювались не завдяки цілеспрямованим заходам держави у сфері регулювання зовнішньоекономічної діяльності, а під дією певних факторів, а також власних мотивів тих чи інших суб'єктів регулювання, які здійснювали державну політику в даному періоді. Тому формування чинного на певний відрізок часу митного тарифу має провадитись виходячи не лише з економічних інтересів окремих суб'єктів господарювання, а й з урахуванням загальнодержавних інтересів залежно від реального стану економіки країни, тобто необхідно враховувати такі фактори, як конкурентоспроможність вітчизняної продукції, можливість внутрішнього виробництва та строків освоєння продукції, ступінь дефіцитності товару, рівень його виробничої та соціальної значущості, збереження та створення нових робочих місць, можливості залучення іноземних та стимулювання внутрішніх інвестицій. Водночас варто зауважити, що врахування цих чинників може призвести до відхилення від наведеної вище базової схеми побудови тарифу. Періодичність коригування діючих на певний момент часу ставок митного тарифу повинна визначатись на базі динаміки розвитку економіки країни.

3.4. Особливості нарахування митного тарифу залежно від виду мита

3.5. Застосування особливих видів мита як обмежувальних заходів

3.6. Диференціація митних ставок залежно від країни походження товару

Тести

Задачі

РОЗДІЛ 4. ОЦІНКА НАСЛІДКІВ ФУНКЦІОНУВАННЯ МЕХАНІЗМУ ТАРИФНОГО РЕГУЛЮВАННЯ

4.1. Економічні наслідки застосування митного тарифу для країни

4.2. Вплив митного тарифу на становище національного споживача і виробника та на доходи держави

4.3. Чисті втрати країни від впровадження тарифного захисту