Рахунок поточних операцій і рахунок операцій з капіталом і фінансовими інструментами, за винятком короткострокового капіталу і резервних активів, разом становлять базисний баланс, а операції з резервними активами - баланс офіційних розрахунків.

Платіжний баланс завжди перебуває в рівновазі. Однак під час аналізу платіжного балансу використовуються такі терміни, як "активний (надлишковий)" або "пасивний (дефіцитний)" платіжний баланс. Ці терміни стосуються не всього платіжного балансу, а його складових. Активним платіжний баланс є у випадку зростання валютних запасів центрального банку. Це відбувається при перевищенні надходжень над платежами, які відображаються в рахунку поточних операцій і рахунку операцій з капіталом. Пасивний (дефіцитний) платіжний баланс є в тому разі, коли рахунок поточних операцій і рахунок операцій з капіталом разом мають дефіцит.

Для того щоб платіжний баланс країни був у стані рівноваги, мають виконуватися три умови:

1) основна умова балансу - це нульове сальдо, тобто рівність дебетової і кредитової сторін балансу;

2) повна зайнятість у країні;

3) відсутність серйозних обмежень щодо міжнародних операцій. Насамперед повинна виконуватися перша умова, оскільки в разі її

невиконання і зберігання дефіциту операції, пов'язані з виконанням довгострокових умов, неминуче призведуть до серйозних проблем.

"Торговельний баланс" як головна частина поточного платіжного балансу показує різницю між платежами з експорту й імпорту товарів. Якщо експорт перевищує імпорт, то створюється "позитивне сальдо" торговельного балансу. Якщо імпорт перевищує експорт, то виникає зовнішньоторговельний дефіцит, або "від'ємне сальдо" торговельного балансу. В цілому по балансу поточних операцій дефіцит означає, що імпортні операції за першою частиною платіжного балансу створили попит на іноземну валюту більший, ніж експортні операції забезпечили її пропозицію.

Друга частина платіжного балансу ("Рахунок операцій з капіталом і фінансовими інструментами") також показує співвідношення попиту на іноземну валюту та її пропозицію. Приплив капіталів збільшує надходження іноземної валюти, відплив - зменшення іноземної валюти.

Баланс із поточних операцій і баланс операцій з капіталом взаємопов'язані. Дефіцит платіжного балансу з поточних операцій покривається в основному за рахунок припливу капіталів. І навпаки, при активі поточного платіжного балансу надлишкові кошти використовуються для купівлі нерухомості або акцій, облігацій в інших країнах.

Загальний баланс із поточних операцій і руху капіталів балансується або за рахунок офіційних резервів конвертованої іноземної валюти центральних банків, або позик в іноземних урядів та МВФ. Якщо платежі країни (дебетні операції) не покриваються надходженнями іноземної валюти (кредитні операції), то покриття дефіциту платіжного балансу здійснюється за рахунок офіційних резервів. Сума покриття дефіциту за рахунок резервів показує скорочення валютних запасів країни. Відображається вона в платіжному балансі в статті "Резервні активи" на стороні кредиту, оскільки це пропозиція іноземної валюти, тобто операція експортного типу. Величина активного сальдо платіжного балансу відображається в статті "Резервні активи" на стороні дебету і показує розміри збільшення офіційних резервів. Таким чином, зростання офіційних резервів на стороні дебету показує величину активного сальдо платіжного балансу. Величина офіційних резервів на стороні кредиту показує масштаби дефіциту платіжного балансу, зменшення офіційних резервів.

Швейцарський економіст і математик Л. Вальрас сформулював закон збалансованості ринків товарів і послуг, капіталу тощо, міжнародні розрахунки з операцій на яких відображаються в узагальненому вигляді в платіжних балансах усіх країн. Цей закон, що отримав назву "правило Вальраса", дає змогу проаналізувати міжнародну платіжну позицію будь-якої країни.

Суть правила Вальраса полягає в тому, що коли один з ринків (наприклад, товарний) вийшов з рівноваги, тобто імпорт більший/менший експорту або дорівнює йому, то другий ринок (рух капіталу) повинен компенсувати відсутність рівноваги на першому ринку.

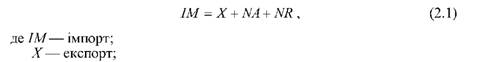

Правило Вальраса формулюється так: вартість імпорту країни дорівнює сумі експорту і чистих зарубіжних продажів активів і відсотків з них:

NA (net assets) - чисті продажі активів (різниця вартості активів, проданих іноземцям і куплених у них);

NR (net interests) - чисті платежі відсотків (різниця вартості відсотків на вкладений капітал, отриманих з-за кордону і виплачених іноземцям).

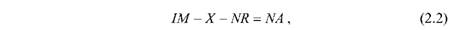

Продажі активів у будь-якій формі (права власності, цінні папери, золото тощо) означають приплив капіталу в країну, купівля - відплив. Чим більший приплив капіталу в країну сьогодні, тим вищими будуть платежі відсотків із залученого капіталу в майбутньому, тобто нижчий розмір отримуваних чистих відсотків (NR) у майбутньому. Перетворюючи рівняння (2.1), отримаємо:

де ліва сторона - поточний Ьаланс (Ьаланс товарів і послуг плюс чисті виплати відсотків на капітал), а права - баланс операцій з капіталом.

За правилом Вальраса, ці сторони повинні бути рівні з протилежним знаком.

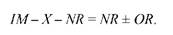

Для врегулювання незбалансованості платіжного балансу з поточних операцій і руху капіталів використовуються офіційні резерви (official reserves - іноземна валюта, золото) центрального банку країни (OR).

Усі три складові частини платіжного балансу (рахунки поточних операцій, операцій з капіталом і офіційні резерви) повинні в сумі становити нуль. Якщо офіційних резервів не вистачає для покриття дефіциту платіжного балансу, то він повинен бути покритий за рахунок закордонних кредитів (позик).

Причини, масштаби, сталість дефіциту або активу платіжного балансу, характер заходів, котрі вживаються для подолання незбалансованості, для різних країн різні. Особливо істотні є відмінності в індустріально розвинутих країнах і країнах, що розвиваються. Відтак інформаційна значущість платіжного балансу передбачає його конкретний і детальний аналіз у зв'язку з іншими макроекономічними показниками.

У найбільш загальному вигляді актив і пасив торговельного балансу пов'язаний з підвищенням або зниженням попиту на товари даної країни на світовому ринку, тобто з економічною кон'юнктурою світового ринку. В цьому випадку перевищення експорту над імпортом (позитивне сальдо торговельного балансу) показує, що зростає світовий попит на товари даної країни, а покупці всередині країни віддають перевагу товарам національного виробництва, а не імпортним, що свідчить про добрий стан економіки країни. Навпаки, дефіцит (від'ємне сальдо торговельного балансу) свідчить про недостатню конкурентоспроможність товарів країни на світовому ринку і перевагу всередині країни імпорту. Однак причини дефіциту можуть бути іншими. Наприклад, сприятливі умови інвестування можуть викликати приплив капіталів у країну, за рахунок яких збільшується імпорт устаткування, що спричинює виникнення дефіциту торговельного балансу. В цьому випадку дефіцит торговельного балансу супроводжується економічним зростанням. Можна відзначити і таке загальне правило для промислово розвинутих країн: в умовах нормально зростаючої світової економіки, країни, чия валюта використовується як засіб міжнародних розрахунків, повинні мати дефіцит платіжного балансу з поточних операцій. Зростаюча економіка потребує нагромадження грошових залишків, необхідних для укладання міжнародних угод, і сама створює структуру міжнародного обміну, здатного забезпечити додатковий приплив світових грошей. Оскільки більша частина світових грошей має форму банківських депозитів або казначейських векселів у ключовій валюті, зростаючий попит на світові гроші з боку всіх інших країн породжує дефіцит міжнародних розрахунків ключової валюти. В цьому випадку дефіцит може бути цілком нормальним явищем [28, с. 319-320]. Це правило демонструють США, котрі, будучи кредитором усього світу, мали, починаючи з 1976 р., дефіцит торговельного балансу і балансу поточних платежів, а з 1985 р. стали нетто-боржником, оскільки накопичені американські активи за кордоном менші від іноземних активів у США. Світові фінансові центри звичайно мають дефіцит балансу, надаючи при цьому великий довгостроковий кредит.

Повна зайнятість є необхідною умовою рівноваги платіжного балансу. За наявності дефіциту платіжного балансу уряд може спробувати ліквідувати його шляхом введення обмежень на економічний розвиток. Політика стискування внутрішнього попиту може призвести платіжний баланс до стану уявної рівноваги. Але це призведе до безробіття і незайнятості капіталу, що вважається надто високою ціною досягнення балансу з міжнародних розрахунків.

Ще одним із засобів, який може використати уряд для досягнення збалансованості платіжного балансу, є обмеження міжнародних операцій у формі тарифів, квот на імпорт, нетарифних бар'єрів і обмежень на операції з капіталом. Таке втручання призводить до обмеження зовнішньої торгівлі і міжнародної інвестиційної діяльності, приносячи тим самим втрати і збитки. Відтак серйозне втручання в операції вільного ринку розглядається як відхилення від рівноваги платіжного балансу.

В економічній теорії визначено п'ять можливих досягнень рівноваги платіжного балансу:

1) фінансування загального платіжного дефіциту без зміни валютного курсу;

2) жорсткий валютний контроль;

3) плаваючі валютні курси;

4) постійно фіксовані валютні курси;

5) компроміс валютних курсів (3 і 4).

Кожний варіант являє собою спосіб вирішення валютних проблем як реакцію на дефіцит платіжного балансу і падіння курсу національної валюти.

Перший варіант передбачає умови, за яких країна має можливість фінансувати дефіцит свого платіжного балансу, залишаючи валютний курс незмінним, за рахунок валютних резервів і грошових зобов'язань по відношенню до інших країн. Такими умовами є: а) дефіцит платіжного балансу тимчасовий; б) країна має достатні валютні резерви; в) стійкість валютного курсу в довгостроковому плані, без істотних корекцій загальноекономічної політики для його підтримки. Якщо цих умов немає, то підтримка валютного курсу за допомогою тимчасових фінансових заходів малоефективна і дорого коштує.

Другий варіант - жорсткий валютний контроль - передбачає обмеження імпорту товарів і послуг, вивезення капіталу за кордон, закордонного туризму і т. ін.

Вважається, що застосування першого варіанта досить обмежене, другого - практично неприйнятне, оскільки економічні і соціальні витрати жорсткого валютного контролю надто великі. Відтак реальними вважаються три варіанти: фіксовані валютні курси, гнучкі або плаваючі валютні курси та компромісні валютні курси.

Отже, можливі три варіанти відновлення рівноваги платіжного балансу:

o у країні може діяти механізм постійно фіксованих (твердих) валютних курсів;

o можна допустити вільне плавання валютних курсів, без втручання держави;

o можна прийняти компромісне рішення: а) при політиці фіксованих курсів час від часу проводити значні девальвації або ревальвації чи б) проводити політику керованого плавання.

Кожний з названих підходів має позитивні і негативні сторони. Але ці достоїнства і недоліки не можна прив'язати безпосередньо до будь-яких умов і будь-якої країни. Не можна назвати державну політику коригування платіжного балансу, яка була б найкращою одночасно для всіх країн і для всіх часів.

Глава 3. Еволюція світової валютної системи

3.1. Золотий та золотодевізний стандарт

3.2. Бреттон-Вудська валютна система

3.3. Ямайська валютна система

Розділ 2. Світова фінансова система

Глава 4. Характеристика світової фінансової системи

4.1. Міжнародні фінансові потоки

4.2. Світовий фінансовий ринок

4.3. Розвиток світової фінансової системи в сучасних умовах