У даному розділі формулюються моделі прийняття рішень в умовах невизначеності. Особливістю цих моделей є їх нормативний характер. Вони дають змогу відповісти на питання: як діяти для досягнення певної мети, наприклад, забезпечення максимальної ефективності. Теорії корисності та очікуваної ефективності не можуть у повній мірі задовольнити вимоги знаходження конструктивних рішень; вони лише дають інструмент для виміру ефективності рішень. Моделі, які побудовані на основі таких теорій, називаються дескриптивними. Синтез теорій корисності, очікуваної ефективності та оптимізаційних моделей дасть можливість формулювати нормативні моделі активного ризику, які реалізують конструктивний підхід при формуванні планів в умовах ризику.

3.7.1. Оптимальне планування за умов невизначеності та ризику

Традиційні детерміністські уявлення можуть спотворити досліджуване економічне явище, а обґрунтований план в умовах невизначеності повинен мати властивості, наявність яких не гарантується при ігноруванні невизначеності. У зв'язку з цим виникає проблема розробки моделей прийняття рішень в умовах невизначеності та ризику. Лауреат нобелевської премії Л.В.Канторович вважав, що "... нормативи витрат про способи, особливо, при прогнозах на майбутнє, дані про ресурси, зокрема про природні, розрахункова потреба та попит на майбутнє уявляють собою в дійсності стохастичні величини, відомі нам лише з певною ймовірністю. Тому задача побудови оптимального плану також повинна розглядатись як задача стохастичного програмування. Ця обставина, окрім ускладнення процесу розв'язування, принципово впливає на оцінку ефективності рішень та ціноутворення".

Життєздатність такого важливого методу економічного аналізу, як міжгалузевий баланс, залежить від ступеня розробки і застосування ефективних способів урахування невизначеності в міжгалузевих дослідженнях.

Оскільки існує значний доробок в області термінованих моделей, стає питання про необхідність використання нагромадженого потенціалу для планування і прийняття рішень при невизначеності. Між методам оптимального планування при наявності визначеності та невизначеності є певний зв'язок. Оптимальне планування при наявності невизначеності збагачує принципи та методи оптимального планування в умовах визначеності.

Чисельні методи розв'язування детермінованих задач математичного програмування (лінійне, опукле, нелінійне, дискретне програмування), їх програмне забезпечення, методи інформаційного наповнення моделей, їх економіко-математичного аналізу доцільно використовувати також при розробці методів планування при невизначеності. Однак методи детермінованого оптимального планування не можна механічно застосовувати для планування в умовах невизначеності. Прийняття рішень при наявності невизначеності має певні особливості, тому стверджувати про наявність простого та універсального прийому, застосування якого дає можливість "забути" про невизначеність, "зводячи задачу до попередньої", досить ризиковано.

Розглянемо деякі методи врахування невизначеності параметрів з використанням оптимізаційних моделей.

3.7.2. Модель прийняття рішень в умовах невизначеності

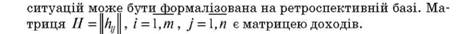

Розглянемо модель прийняття рішення інвестором про будівництво об'єкту в певному місті (множина цих місць обмежена містобудівельними рішеннями, вартістю землі тощо). Приймаючи i-те рішення, інвестор очікує отримати доход Ну при реалізації у -ї ситуації в момент завершення будівництва. Множина можливих

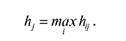

Тоді при відомій ситуації у на ринку інвестор прийняв б рішення, яке максимізує його доход

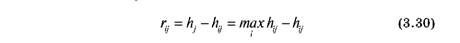

Приймаючи і -те рішення, інвестор може отримати доход, який відрізняється від максимального, що, як відомо, приймається за величину ризику rij і -го рішення:

З урахуванням ризиків інвестор прийме рішення на основі одного з критеріїв ефективності, розглянутих у п.3.5.

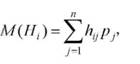

Прийняття рішення інвестором в умовах часткової невизначеності розглядається як випадок з відомим розподілом ймовірностей. Якщо доход інвестора прийняття -го рішення щодо будівництва представляє собою випадкову величину Hi з розподілом Р = (р1 ,р2,...,рm) , то очікуваний доход (математичне очікування) дорівнює

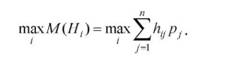

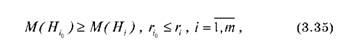

причому слід шукати рішення, при якому досягається максимум М(Н )

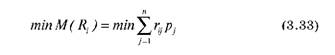

Другий критерій полягає в мінімізації очікуваного ризику. Якщо ризики Ri при прийнятті і -го рішення являються випадковими величинами, то рішення інвестором вибирається з умови

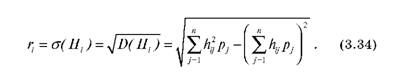

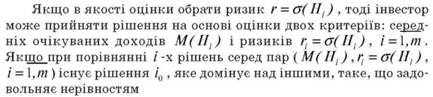

Інше визначення ризиків полягає в оцінюванні середнього квадратичного відхилення (міри розкидання можливих значень доходів інвестора навколо очікуваного середнього):

то воно являється оптимальним.

В противному випадку необхідно будувати множину рішень оптимальних по Парето, тобто які не можуть бути покращені за двома критеріями, і здійснювати вибір серед них.

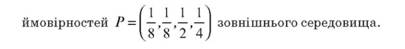

дати рекомендації інвестору щодо прийняття рішення про будівництво об'єкту в певному місті при відомому розподілу

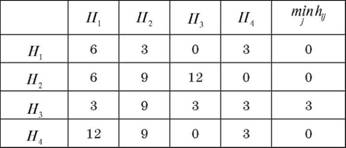

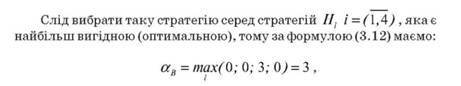

Розв'язання. Для прийняття рішення за критерієм Вальда запишемо матрицю доходів у вигляді таблиці 3.16 і знайдемо найменше значення min hij для кожного рядка.

Таблиця 3.16. Матриця виграшів гри

що вказує на перевагу стратегії Н3.

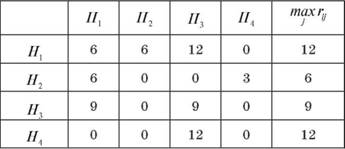

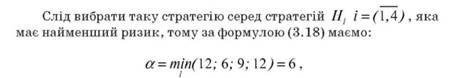

Для прийняття рішення за критерієм Севіджа Запишемо матрицю ризиків гри у вигляді таблиці 3.17 і знайдемо найбільше значення max rij для кожного рядка.

Таблиця 3.17. Матриця ризиків гри

тобто вибираємо стратегію Н2 , при застосуванні якої величина ризику, що дорівнює 6 одиниць, приймає мінімальне значення у самій гіршій ситуації.

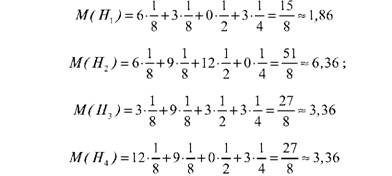

Для прийняття рішення при відомому розподілу ймовірностей

Знайдемо для кожної стратегії Нi середній очікуваний доход за формулою (3.32):

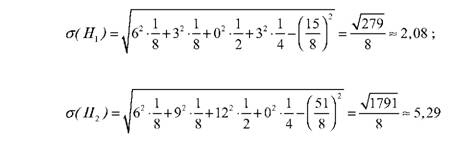

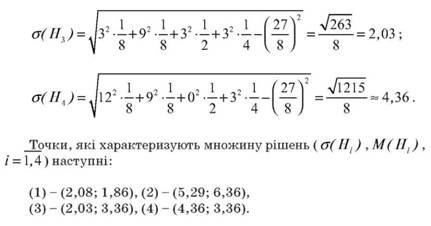

Знайдемо для кожної стратегії Нi середнє квадратичне відхилення за формулою (3.34):

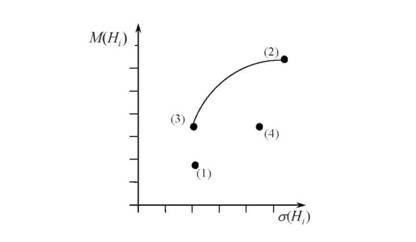

З аналізу отриманої множини рішень, яку зображено на двумурній площині (σ(Hi),M(Hi)) (рис.3.3), видно, що рішення (1) і (4) потрібно відкинути, оскільки вони гірші, ніж рішення (3), яке має такий же або більший дохід, але менший ризик.

Рисунок 3.3 - Характеристики рішень за двома критеріями - очікуваному доходу і ризику

Рішення (2) характеризується найбільшим доходом, але й максимальнім ризиком. Інвестору потрібно здійснити вибір між рішеннями (2) і (3). Опукла комбінація їх утворює множину Парето оптимальних рішень. На цій границі розташовані ефективні (непокращуємі) рішення, і видно, що при зростанні очікуваного доходу потрібно розраховуватися більш високим ризиком.

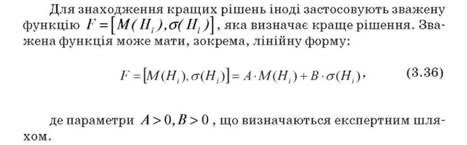

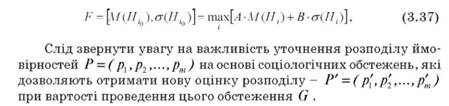

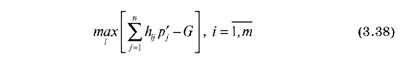

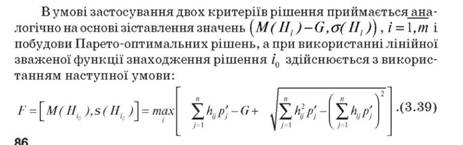

Тоді застосовується рішення іo , при якому досягається максимум зваженої функції

Тоді рішення, що приймається інвестором, можна визначити з умови, яка представляє собою одномірний критерій M(Hi) :

Питання для поточного контролю та поглибленого засвоєння знань

1. В чому полягає економічний смисл невизначеності як поняття?

2. Якими способами здійснюється урахування невизначеності?

3. Як використовуються методи теорії ймовірностей при ідентифікації невизначеності?

4. В чому полягає сутність суб'єктивної ймовірності?

5. Чим відрізняється статистична невизначеність від нестатистичної?

6. Які причини породжують невизначеність?

7. Які види втрат виникають за умов невизначеності?

8. Які характерні риси притаманні втратам у виробничому процесі?

9. Які причини зволікають на втрати в комерційному підприємництві?

10. Які особливості відрізняють втрати у фінансовому підприємництві?

11. Що позначають терміном "природа"?

12. В чому особливість статистичних ігор?

13. Що таке стратегія гравця?

14. Дайте визначення платіжної матриці.

15. Що представляє собою ризик статистика?

16. Які властивості має матриця ризиків?

17. В чому полягає сутність критерію прийняття рішень?

18. В яких випадках застосовують критерій Вальда?

19. В чому полягає сутність критеріїв оптимізму і песимізму?

20. В яких випадках застосовують критерій Севіджа?

21. В яких випадках застосовують критерій Гурвіца?

22. Чому критерій Гурвіца називають критерієм узагальненого максиміну?

23. Які критерії можна використовувати для прийняття рішення в умовах часткової невизначеності?

24. В чому полягає специфіка оптимального планування за умов невизначеності?

3.7.2. Модель прийняття рішень в умовах невизначеності

Змістовий модуль 2. Оцінка економічних ризиків і спрямованість господарських рішень на їхню мінімізацію

РОЗДІЛ 4. Ризики та їх вплив на прийняття господарських рішень

4.1. Ризик як економічна категорія

4.2. Фактори, що обумовлюють виникнення ризикової ситуації

4.3. Функції і джерела ризику

4.4. Класифікація ризиків

РОЗДІЛ 5. Кількісний аналіз ризику при ухваленні господарських рішень

5.1. Зони і рівні ризику, крива ризику