Проводячи комплексну оцінку діяльності в умовах ризику, необхідно не тільки встановити всі джерела ризиків, а й виявити, які джерела домінують. При цьому всі можливі втрати за ознакою впливу на діяльність фірми доцільно класифікувати на визначальні і побічні (непрямі). Крім того, слід виділити випадкові складові втрат, тобто ті, розрахунок яких найскладніший через високу невизначеність, наприклад, зростання цін в умовах низької інфляції.

Ризик, як уже наголошувалося, може вимірюватися в абсолютних і відносних величинах. В абсолютному вираженні ризик може бути виміряний величиною прогнозованих втрат (збитків), а у відносному вираженні він може бути визначений як величина збитків, віднесена до певної бази. База може бути обрана безпосередньо самим підприємством. Це можуть бути витрати на виробництво, вартість основних виробничих фондів, активи підприємства, прибуток, чисельність персоналу і т.п. Основна вимога в цьому методі - всі ризики мають бути оцінені одним способом.

На практиці, визначаючи величину ризику в абсолютному вираженні, використовують спрощений підхід. Його сутність у тому, що оцінюється ступінь впливу ризику на основні показники роботи підприємства. Після цього робиться висновок про доцільність прийняття даного ризику і здійснення даного виду діяльності.

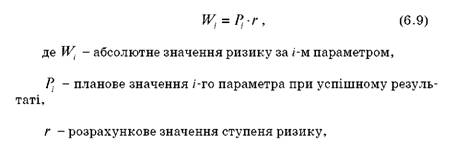

Розрахунок абсолютного значення ризику (абсолютного рівня втрат) можна зробити за формулою:

Перевагою даного методу є те, що як і-й показник параметра Рi можна використовувати широкий спектр показників, за якими підприємство прогнозує збитки у разі реалізації певних ризиків.

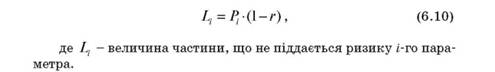

Аналогічно може бути зроблений розрахунок абсолютного рівня неризикової частини:

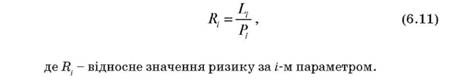

На практиці часто виникають ситуації, коли недостатньо знати лише величину ризику в абсолютному вираженні, а його значення необхідно порівняти з певними показниками, що характеризують діяльність фірми, але вираженими в різних одиницях і тому в абсолютному вираженні непорівнянними. У цьому випадку застосовують відносну оцінку ризику.

Розрахунок ризику у відносному вираженні може бути зроблений за формулою

Незадоволеність підприємства високим значенням ризику в абсолютному і відносному вираженні є однією з головних причин усвідомленого прийняття ним ризику, а в ряді випадків його відмови від заняття даним видом діяльності або спонукальним мотивом для внесення змін у стратегію свого розвитку.

6.4. Оцінка систематичного ризику

Навіть на інтуїтивному рівні зрозуміло, що є ризик, який не можна усунути жодними методами, оскільки він присутній систематично й зумовлений зовнішніми факторами, і ризик, що залежить від діяльності конкретного підприємства чи галузі.

Розглянемо портфель цінних паперів, який представляє сукупність різних інвестицій у цінні папери, що обертаються на фінансовому ринку, які зібрані воєдино для досягнення конкретної інвестиційної мети вкладника. У портфель можуть входити папери або тільки одного типу, наприклад, акції або облігації, або різні інвестиційні цінності (акції, облігації, депозитні і ощадні сертифікати тощо).

Ризик цінного паперу є невизначеність її доходу наприкінці періоду інвестування. Він виміряється дисперсією прибутковості цінного папера за фіксований інтервал часу (місяць, квартал тощо).

Мета формування портфеля цінних паперів полягає в досягненні оптимального співвідношення між ризиком і доходом для інвестора.

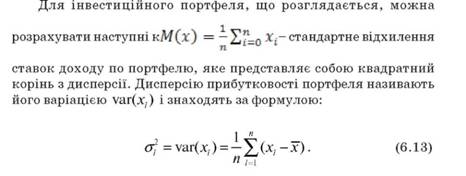

Нехай портфель формується з N видів цінних паперів з відомими ефективностями x1,x2,…xn, n - кількість інтервалів часу в розглянутому періоді (обсяг вибірки),

Дисперсія вказує міру невизначеності в очікуваннях інвестора, що оцінює майбутню прибутковість як середню за всіма можливими значеннями.

При обчисленні стандартного відхилення портфеля цінних паперів користуються поняттям коваріації cov( ху) як статистичної міра взаємодії двох цінних паперів.

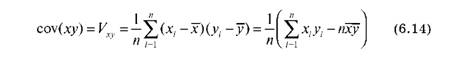

Коваріація між двома цінними паперами х і у розраховується за формулою:

Якщо cov(ху) >0, то прибутковості цінних паперів х і у мають тенденцію змінюватися в одну сторону, наприклад краща, чим очікувана, прибутковість одного із цінних паперів повинна, ймовірно, спричинити кращу, чим очікувана, прибутковість іншого цінного папера.

Якщо cov(ху) <0, то прибутковості цінних паперів х і у мають тенденцію компенсувати одна одну, наприклад краща, чим очікувана, прибутковість одного цінного паперу супроводжується, як правило, гіршої, чим очікувана, прибутковістю іншого цінного паперу.

Відносно невелике або нульове значення коваріації, показує, що зв'язок між прибутковістю цих цінних паперів слабкий або відсутній взагалі.

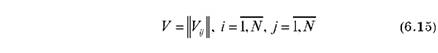

Коваріацію доходів за всіма можливими парами активів відображають у коваріаційній матриці

Коефіцієнт кореляції нормує коваріацію для полегшення порівняння з іншими парами випадкових змінних.

Коефіцієнт кореляції між двома цінними паперами х і у розраховується за формулою:

Значення коефіцієнта кореляції належить інтервалу від -1 до +1. Знак коефіцієнта кореляції збігається зі знаком коваріації, тому додане його значення означає односпрямовану зміну змінних, а від'ємне - зміну в протилежних напрямках. Якщо значення коефіцієнта кореляції є близьким до нуля, то зв'язок між змінними слабкий.

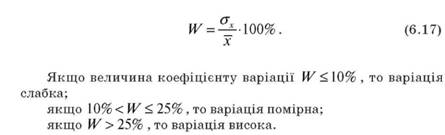

Коефіцієнт варіації W представляє міру відносного розкиду випадкової величини. Коефіцієнт варіації показує, яку частку середнього значення цієї величини становить її середній розкид. Цей коефіцієнт використовується для порівняння ступеня ризику різних акцій з різної середньою (очікуваною) прибутковістю та різним стандартним відхиленням прибутковості:

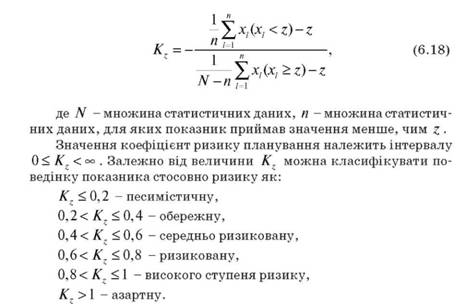

Коефіцієнт ризику планування певного показника на рівні z Kz представляє собою відношення спостережуваних середніх збитків до спостережуваних середніх прибутків:

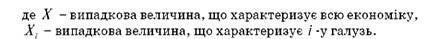

Систематичний ризик оцінюється коефіцієнтом b, що визначає рівень коливань у результатах діяльності галузі стосовно результатів діяльності ринку чи всієї економіки. У фінансовому менеджменті його називають також коефіцієнтом чутливості і визначають за формулою

За допомогою коефіцієнту чутливості можна зіставляти діяльність підприємств і галузі, ефективність акцій з ефективністю всього ринку цінних паперів тощо.

Якщо β> 0 , то прибутковість відповідних цінних паперів буде аналогічна динаміці ринкової прибутковості. При β < 0 ефективність цінних паперів буде знижуватися при зростанні ефективності ринку.

Для характеристики β використовується шкала, таблиці 6.7. Діапазон значень від 0 до 2 рекомендується використовувати при оцінці коефіцієнта β експертним шляхом.

Таблиця 6.7. Шкала для коефіцієнту β

Величина β | Градація ризику |

0 | Ризик відсутній |

(0;1) | Ризик нижчий за середньо ринковий |

1 | Ризик на рівні середнього по ринку |

(1,2) | Ризик вищий за середньо ринковий |

Чим більше показник β, тим вище ризик, що пов'язаний із цією галуззю.

Поняття систематичного ризику істотно використовується при аналізі інвестиційної діяльності, формуванні інвестиційного портфелю. β -коефіцієнт відображає ринкову ефективність пакета інвестицій.

Застосування коефіцієнту β на ринку цінних паперів пов'язане з принциповим питанням: чи відображують коефіцієнти, що обчислені на основі інформації минулого періоду, прогнози на майбутній період.

Економічні дослідження, на жаль, показують, що показник нестійкий. А це означає, що значення β за минулий період не можуть відображати ризик у більш пізній період. Потрібний був би інший показник, але він не розроблений і, мабуть, не може бути розроблений через сам механізм функціонування фінансового ринку.

Але не тільки нестійкість в створює проблеми. Існує ще тенденція наближення β з часом до одиниці. Це означає, що якщо акція, скажімо, за період 2001 - 2005 рр. мала значення β = 0,7, то в період 2006 - 2010 рр. в стане вищим і буде знаходитися, швидше за все, у діапазоні 0,7 - 1. І навпаки, якщо за той самий період β = 1,6, то в період 2006 - 2010 рр. ймовірніше, що значення в буде знаходитися в діапазоні 1,0 - 1,6. Виходячи з цього, економісти обчислюють в як середньозважене значення за період, що минув. Вагові коефіцієнти кожна фірма встановлює зі своїх міркувань, як правило, не розкриває методики Їхнього підбору і, крім того, змінює з часом. Тому застосовувати в потрібно обережно, пам'ятаючи, що обчислювані коефіцієнти можуть згодом вводити в оману.

В економічно розвинутих країнах розрахунком показників ризику займаються спеціалізовані компанії. Значення прибутковості і коефіцієнта в акцій провідних компаній, а також середньо ринкової прибутковості регулярно публікуються.

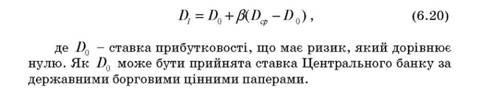

Важливим практичним значенням коефіцієнта в є можливість використання його для оцінки того, наскільки очікуваний доход за конкретним видом акцій компенсує ризикованість вкладень у ці акції. Інакше кажучи, він дає змогу визначити, якою має бути прибутковість ризикової акції Dt , залежно від середньо ринкової прибутковості Dср на даний момент і прибутковості без ризикових вкладень Do. Для цього використовується формула:

Коефіцієнт β використовується також при прийнятті рішень про вкладення інвестицій у певну галузь економіки. Він показує рівень коливань чи відхилень у результаті діяльності галузі стосовно результатів діяльності ринку чи всієї економіки. За допомогою цього коефіцієнта можна зіставити діяльність підприємства чи галузі з усім ринком. Галузь з показником:

β = 1 має коливання результатів, що дорівнюють ринковим,

β < 1 - менші від ринкових,

β > 1 - вищі від ринкових.

Приклад 6.4. Ефективність чотирьох цінних паперів і ефективність ринку цінних паперів за останні 8 контрольованих періодів наведені в таблиці 6.8.

Таблиця 6.8. Ефективність цінних паперів і ринку

Ефективність цінного паперу | Контрольовані періоди | |||||||

1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

1 | 7 | 6 | 18 | 6 | 7 | 7 | 9 | 15 |

2 | 12 | 7 | 10 | 9 | 13 | 9 | 13 | 20 |

3 | 9 | 10 | 8 | 18 | 19 | 17 | 20 | 17 |

4 | 11 | 12 | 7 | 8 | 5 | 12 | 11 | 12 |

Ринок | 18 | 9 | 11 | 11 | 19 | 20 | 17 | 19 |

Оцінити ризик за дисперсією, за коефіцієнтом варіації, за систематичним ризиком. Знайти коефіцієнт ризику для другого цінного папера.

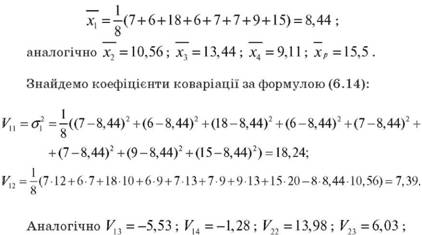

Розв'язання. За формулою (6.12) знайдемо очікувану ставку всіх паперів и ринку.

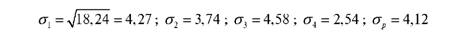

Стандартні відхилення для кожного із цінних паперів дорівнюють:

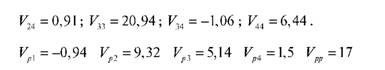

Визначимо коефіцієнти кореляції за формулою (6.16):

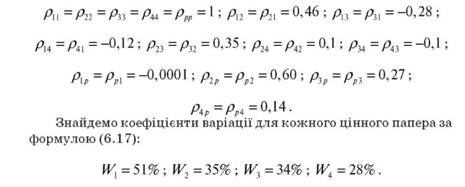

Визначимо систематичний ризик кожного цінного папера за формулою (6.19):

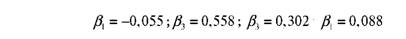

Знайдемо коефіцієнт ризику К12 для другого цінного папера за формулою (6.18):

Таким чином, за дисперсією найбільш ризикованим є третій цінний папір, а найменш ризикованим - четвертий. За коефіцієнтом варіації найбільш ризикованим є перший цінний папір, а найменш ризикованим - четвертий. За коефіцієнтом систематичного ризику всі цінні папери мають ризик нижче середньо ринкового. Досягти ефективності 12 за другим цінним папером є азартною поведінкою.

6.5. Метод аналізу доцільності витрат

6.6. Метод експертних оцінок

РОЗДІЛ 7. Напрями і методи регулювання та зниження ступеня ризиків

7.1. Організаційні засоби та прийоми впливу на ризик

7.2. Економічні методи зниження ризику

7.2.1 Створення спеціального резервного фонду (фонду ризику)

7.2.2. Створення страхового товарного запасу

7.2.3. Страховий запас коштів

7.2.4. Розробка і впровадження системи штрафних санкцій