7.2.1 Створення спеціального резервного фонду (фонду ризику)

Створення спеціального резервного фонду (фонду ризику) здійснюється за рахунок відрахувань із прибутку на випадок виникнення непередбачених ситуацій. Самострахування за рахунок резервного фонду доцільно в тому випадку, коли вартість майна, яке страхується, відносно невелика в порівнянні з майном і фінансовими критеріями всього бізнесу і коли ймовірність збитків надзвичайно мала. При визначенні необхідного рівня страхових резервних фондів виходять із середньозваженої величини різних компонентів: ресурсів, поточних активів, основного капіталу. Страхові фонди формують у розмірі 1% від вартості активів, чи 1-5% від обсягу продажів, чи 3-5% від річного фонду виплат акціонерам.

Рекомендується наступний спосіб визначення оптимальної величини резервного фонду: середню суму втрат за минулі три роки варто розділити на середньорічні суми, скорегувавши їх на середньорічні темпи інфляції.

7.2.2. Створення страхового товарного запасу

Створення страхового товарного запасу здійснюється з метою компенсації коливань попиту на товари. Позитивним моментом є забезпечення можливості нормального функціонування в умовах невиконання графіків постачань і ажіотажного попиту на товар. З іншого боку, спостерігається заморожування частини оборотних коштів, подовження операційного циклу, збільшення потреби у фінансових ресурсах.

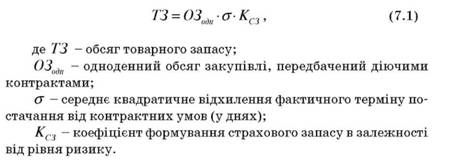

Обсяг сформованого страхового запасу визначається коефіцієнтом (від 1 до 3 і більше) від обсягів робочого товарного запасу і залежить від кон'юнктури ринку і стабільності виконання зобов'язань постачальниками. Розмір страхового запасу розраховується по формулі

7.2.3. Страховий запас коштів

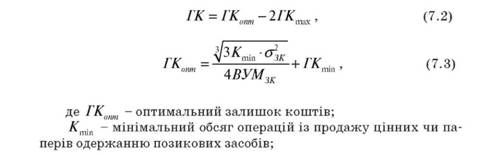

Страховий запас коштів створюється з метою компенсації коливань надходжень і використання коштів підприємства. Його розмір визначається статистично. Для цих цілей використовуються моделі Міллера-Орра, що базуються на гіпотезі щодо нормального закону розподілу надходжень і платежів підприємства біля його середнього рівня.

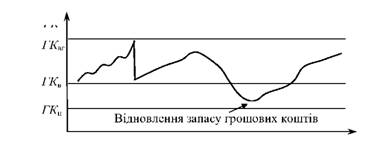

В умовах, коли грошові витрати підприємства нестабільні і не піддаються прогнозуванню, залишок засобів на поточному рахунку змінюється випадковим чином, причому можливі значні коливання, ефективною моделлю оптимізації трансакційних витрат при здійсненні операцій факторингу є модель, яку представлено на рис. 7.4.

Рисунок 7.4 - Модель Міллера-Ора здійснення операції факторингу при стохастичній зміні залишку грошових коштів

Ця модель дозволяє підприємству забезпечити оптимальний залишок грошових коштів за відсутності можливості прогнозувати щоденний відтік або приплив грошових коштів. При моделюванні використовується стохастичний процес, в якому передбачається, що вступ і витрачання грошових коштів від періоду до періоду є незалежними випадковими подіями.

Залишок коштів на рахунку підприємства хаотично міняється до тих пір, поки не досягає певної границі: верхньої - ГКвг; нижньої - ГКнг; нормальної (границя повернення) - ГКв. Якщо запас грошових коштів досягає нижньої границі ГКнг, то в цьому випадку підприємство здійснює операцію факторингу і таким чином поповнює запас грошових коштів до нормальної границі ГКв. Якщо залишок грошових коштів досягає верхньої границі ГКвг, підприємство може здійснювати фінансові вкладення з метою повернути запас грошових коштів до деякого нормального рівня (точці повернення).

Сальдо максимального (ГКmax) і оптимального (ГКonm) розмірів коштів визначається по формулах:

7.2.2. Створення страхового товарного запасу

7.2.3. Страховий запас коштів

7.2.4. Розробка і впровадження системи штрафних санкцій

7.2.5. Страхування від ризику

7.2.6. Самострахування від ризику

7.2.7. Хеджування як метод зниження ризику

7.3. Розробка заходів, які пом'якшують вплив ризикових ситуацій на діяльність торговельного підприємства

Змістовий модуль 3. Обґрунтування господарських рішень та оцінювання їх ефективності

РОЗДІЛ 8. Прогнозування та вибір оптимального господарського рішення