Залежно від прийнятих критеріїв страхування може бути класифіковане за різними ознаками. Окрім поділу страхування за об'єктами на особисте, майнове та страхування відповідальності застосовують також класифікацію страхування за спеціалізацією страховиків, формами, видами, організацією страхування, обсягом страхової відповідальності.

Найважливішим є поділ страхування залежно від спеціалізації страховика на два великих класи: страхування життя і загальні види страхування. Така класифікація обумовлена характером організації фінансів страховиків, тобто порядком формування та розміщення страхових резервів.

Страхування життя - це вид особистого страхування, який передбачає обов'язок страховика здійснити страхову виплату згідно з договором страхування у разі смерті застрахованої особи, а також, якщо це передбачено договором страхування, у разі дожиття застрахованою особою до закінчення строку дії договору страхування або досягнення застрахованою особою визначеного договором віку.

До загальних видів страхування належать всі інші види страхування, окрім страхування життя. їх називають також ризиковими видами на відміну від страхування життя, яке за своєю суттю є накопичувальним і має чітко виражений інвестиційний характер.

Страхування може здійснюватися також у добровільній або в обов'язковій формах.

Добровільне страхування здійснюється на основі договору між страхувальником і страховиком. Загальні умови і порядок проведення добровільного страхування визначаються правилами страхування, які встановлюються страховиками самостійно з урахуванням вимог чинного законодавства. Конкретні умови страхування визначаються при укладенні договорів страхування.

В Україні застосовується загальноєвропейська класифікація видів страхування, згідно з якою видами добровільного страхування можуть бути:

1) страхування життя;

2) страхування від нещасних випадків;

3) медичне страхування (безперервне страхування здоров'я);

4) страхування здоров'я на випадок хвороби;

5) страхування залізничного транспорту;

6) страхування наземного транспорту (крім залізничного);

7) страхування повітряного транспорту;

8) страхування водного транспорту (морського внутрішнього та інших видів водного транспорту);

9) страхування вантажів та багажу (вантажобагажу);

10) страхування від вогневих ризиків та ризиків стихійних явищ;

11) страхування майна (іншого, ніж транспортні засоби та вантажі);

12) страхування цивільної відповідальності власників наземного транспорту (включаючи відповідальність перевізника);

13) страхування відповідальності власників повітряного транспорту (включаючи відповідальність перевізника);

14) страхування відповідальності власників водного транспорту (включаючи відповідальність перевізника);

15) страхування відповідальності перед третіми особами (іншої, ніж відповідальність власників транспортних засобів та перевізників);

16) страхування кредитів (у тому числі відповідальності позичальника за непогашення кредиту);

17) страхування інвестицій;

18) страхування фінансових ризиків;

19) страхування судових витрат;

20) страхування виданих гарантій (поручительств) та прийнятих гарантій;

21) страхування медичних витрат;

22) інші види добровільного страхування.

Конкретні види страхування, які може здійснювати страховик, визначаються на підставі встановлених страховиком і затверджених у належному порядку правил страхування. Страховики мають право займатися лише тими видами страхування, на які в них є відповідна ліцензія. При цьому згідно з законодавством страховики, які одержали ліцензію на страхування життя, не мають права займатися іншими видами страхування.

Обов'язкове страхування встановлюється окремими законодавчими актами. Форми типових договорів і порядок проведення обов'язкового страхування по кожному конкретному його виду затверджуються "Кабінетом Міністрів України.

Обов'язкове страхування може здійснюватись комерційними страховими компаніями або лише державними - обов'язкове державне страхування.

Перелік видів обов'язкового страхування та обов'язкового державного страхування наведено у Законі "Про страхування". Для проведення окремих видів обов'язкового страхування страховики також повинні отримати відповідну ліцензію.

У страховій практиці широко використовується поділ страхування на комплексні види, орієнтовані на соціальні та майнові інтереси страхувальників (громадян та юридичних осіб) у певних галузях життєдіяльності або народного господарства. Наприклад, виділяють автотранспортне страхування, куди входять: страхування транспортних засобів, так зване каско, страхування вантажів - карго, страхування цивільної відповідальності власників транспортних засобів та страхування водіїв і пасажирів від нещасних випадків на транспорті. Серед інших комплексних видів страхування слід зазначити авіаційне, морське страхування, страхування сільськогосподарських, будівельно-монтажних, підприємницьких ризиків тощо.

Залежно від способу організації страхування розрізняють групові види (колективне страхування) та індивідуальне страхування (коли договір страхування укладається з однією фізичною або юридичною особою).

Залежно від ступеня відповідальності страховика розрізняють кілька систем страхування. Головні з них дві:

♦ страхування за пропорційною системою;

♦ страхування за системою першого ризику.

За пропорційної системи страхове відшкодування виплачується в такій самій пропорції, в якій співвідноситься сума, на яку застраховано об'єкт (страхова сума), з його дійсною вартістю. Інакше кажучи, страхове відшкодування становить таку частку суми збитку, яку страхова сума становить відносно дійсної вартості об'єкта.

За системи першого ризику відшкодування дорівнює збитку, але не перевищує страхову суму, тобто перший збиток цілком відшкодовується у межах страхової суми. Звідси і назва.

Розходження у виплаті відшкодування за різних систем зникає, якщо договір страхування укладається на суму повної вартості об'єкта страхування або при повній загибелі застрахованого майна (у разі майнового страхування).

Якщо страховик бажає звільнити себе від виплат відшкодування по дрібних збитках, а також зацікавити страхувальника у дбайливому ставленні до об'єкта страхування, у договорі страхування встановлюється франшиза.

Франшиза - це частина збитку, що не відшкодовується страховиком згідно з договором страхування. Це означає, що збитки, які не досягли певного обумовленого договором розміру, визначеного у відсотках від страхової суми або у вигляді фіксованої суми, залишаються на ризику страхувальника і не підлягають відшкодуванню з боку страховика.

Розрізняють умовну і безумовну франшизу.

При умовній франшизі збитки, які не досягли обумовленого розміру, не відшкодовуються, але при перевищенні цієї суми відшкодовуються у повному обсязі. При безумовній франшизі збитки в межах визначеної договором суми не відшкодовуються ні за яких умов.

У практиці страхування можливі випадки, коли об'єкт страхування може бути застрахований за одним договором страхування та за згодою страхувальника кількома страховиками, так зване співстрахування. При цьому в договорі мають бути зазначені умови, що визначають права та обов'язки кожного страховика.

Особливо варто сказати про перестрахування.

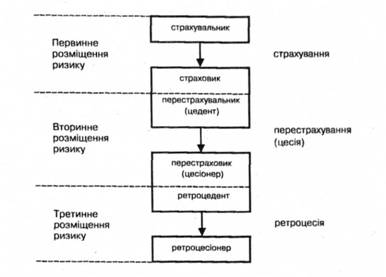

Перестрахування - це страхування одним страховиком (цедентом, перестрахувальником) на визначених договором умовах ризику виконання усіх або частини своїх зобов'язань перед страхувальником у іншого страховика (перестраховика).

Інакше кажучи, страхова компанія, прийнявши на страхування значний ризик, може визначити ту частку, яку вона без ризику для цілості свого капіталу могла б виплатити страхувальнику у разі настання страхового випадку (ця частка називається власним утриманням), а все інше передає іншому (частіше кільком) страховику, віддаючи при цьому одночасно і частину страхової премії. Така передача ризику і називається перестрахуванням (або цесією), а його учасники - перестрахувальником (цедентом) і перестраховиком (цесіонером) відповідно. На практиці кожний перестрахувальник має кілька перестрахових договорів і відповідно перестраховиків.

Договори перестрахування бувають двох типів:

♦ облігаторного перестрахування, при якому в перестрахування передаються всі ризики протягом якогось періоду часу або якогось одного виду. Передача і прийняття їх є обов'язковими для обох сторін;

♦ факультативного перестрахування, при якому ризики передаються вибірково, а передача-прийняття є необов'язковою.

Крім того, залежно від принципу визначення частки перестраховика в кожному переданому йому ризику договори перестрахування поділяють на пропорційні та непропорційні.

До пропорційних відносять такі види договорів:

♦ квотні (англ. quota treaties);

♦ ексцедентні (англ. surplus treaties);

♦ квотно-ексцедентні або змішані. До непропорційних відносять договори:

♦ перевищення збитків (англ. excess of loss);

♦ перевищення збитковості (англ. excess of loss ratio).

Вирішивши передати ризик або його частину в перестрахування, компанія, що передає ризик (перестрахувальник, цедент), надсилає можливим перестраховикам письмову пропозицію - сліп (англ. slip), у якій зазначено найменування та адресу оригінального страхувальника, стислу характеристику ризику (об'єкта страхування), страхову суму, умови страхування і перестрахування, ставку премії, розмір власного утримання. За перестраховиками залишається право запитувати будь-яку додаткову інформацію. У разі згоди (акцепту) на перестрахування перестраховики вписують до сліпу свою частку або суму, яку кожний з них готовий прийняти, підписують його і ставлять дату. Сліп не має юридичної сили і відносини перестрахування мають бути оформлені договором перестрахування (перестраховим полісом), проте він може служити доказом моменту прийняття ризику в перестрахування.

У разі облігаторного перестрахування перестраховику (перестраховикам) у встановлений договором строк надсилається так зване бордеро (фр. bordereau) - документ, з переліком прийнятих у страхування ризиків, що піддягають перестрахуванню.

Варто мати на увазі, що, передаючи ризик у перестрахування, перестрахувальник при цьому залишається зобов'язаним перед страхувальником у повному обсязі. Виплата ж за договором перестрахування проводиться тільки перестрахувальнику, а не безпосередньо страхувальнику, і тільки в тому випадку, якщо перестрахувальник поніс збиток, тобто виплатив страхове відшкодування.

Будь-який перестраховик, прийнявши частку ризику від іншого страховика (перестрахувальника), може розділити його і передати його ще третьому страховику. Таке подальше перестрахування називається ретроцесіею (мал. 43).

Приймання страховими компаніями на страхування або у перестрахування ризиків з метою повної їх передачі (тобто на 100%) іншим страховикам (перестраховикам), часто на прохання останніх, за відповідну винагороду, одержало назву фронтиту (від англ. front - передній край), а самі компанії - фронтингових компаній.

Страховики можуть здійснювати перестрахові операції лише за тими видами страхування, на які в них є ліцензії.

Основною функцією перестрахування є перерозподіл ризику. Причому цей перерозподіл може відбуватися не лише в рамках національних економік, а найчастіше набуває міжнародного характеру. Розподіл ризику між страховиками різних країн є різновидом зовнішньої торгівлі, з тією лише різницею, що об'єктом обміну в даному випадку слугують не споживчі вартості в натурально-речовій формі, а страхові послуги.

Мал. 43. Схема передачі страхового ризику

Перестрахування дає змогу приймати на страхування досить значні та унікальні ризики. Внаслідок перестрахування з'являється можливість організації нових видів і форм страхування.

13.4. Організація страхового ринку

13.5. Контроль за страховою діяльністю

Глава 14. Інформаційний ринок

14.1. Загальні положення

14.2. Засоби та носії інформації

14.2.1. Засоби масової інформації

14.2.2. Засоби зв'язку

14.2.3. Засоби комп'ютерної техніки

14.2.4. Комп'ютерні мережі