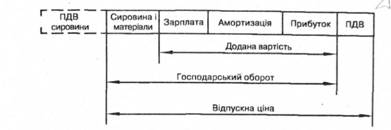

Другий за значенням вид податку, що стягується з суб'єктів підприємницької діяльності, - податок на додану вартість (ПДВ). Податок на додану вартість є частиною знову створеної вартості на кожному етапі виробництва товарів, виконання робіт, надання послуг. Додана вартість включає заробітну плату, амортизаційні відрахування, відсотки за кредит, прибуток, витрати на електроенергію тощо (мал. 53).

Мал. 53. Податок на додану вартість

Платниками податку є підприємства усіх форм власності, а також фізичні особи, що займаються підприємницькою діяльністю, обсяг оподатковуваних операцій яких протягом якогось періоду з останніх дванадцяти календарних Місяців перевищував 600 неоподатковуваних мінімумів доходів громадян. При цьому якщо торгівля провадиться за готівковими розрахунками, податок платиться незалежно від обсягів продажів. Виняток становлять лише фізичні особи, що сплачують ринковий збір, тобто торгують на ринку.

Об'єктом оподаткування є операції з продажу товарів (робіт, послуг) на митній території України, а також ввіз або вивіз товарів (робіт, послуг) в Україну або за межі митної території України відповідно. Під операціями з продажу товарів розуміють будь-які операції, що здійснюються відповідно до цивільно-правових договорів.

База оподаткування операцій з продажу товарів визначається виходячи з їх договірної вартості, визначеної за вільними цінами з урахуванням акцизного збору, ввізного мита та інших податків, зборів і обов'язкових платежів.

Податок обчислюється за ставкою 20% від бази оподаткування, за винятком операцій, звільнених від оподаткування та операцій, до яких застосовується нульова ставка.

Податок на додану вартість (англ. value added tax - VAT) вперше був введений у Європі у 60-х роках XX ст. з метою обмеження виробництва. Це було викликано надвиробництвом товарів. Ставки ПДВ, як правило, не перевищують 20% і становлять, наприклад, у США - 11%, у Великій Британії - 15%, у ФРН - близько 6%, у Швеції - 7%, у Франції - 8%. ПДВ охоплює практично всі види товарів та послуг, тому при порівняно низьких ставках поповнює казну краще від інших видів податків. Крім того, ПДВ дає змогу гнучко балансувати бюджетні витрати та доходи при інфляційному зростанні цін, їх лібералізації тощо.

Сума податку, що підлягає сплаті в бюджет, визначається як різниця між сумами податку, отриманого від покупців, і сумами податку, сплаченого постачальникам за сировину, матеріали, паливо, роботи, послуги, вартість яких відноситься на витрати виробництва й обігу.

Реалізація товарів (робіт, послуг) підприємствами здійснюється за договірними цінами з додатковим нарахуванням податку на додану вартість. При цьому платник податку зобов'язаний надати покупцю податкову накладну.

Податкова накладна є звітним податковим документом і одночасно розрахунковим документом. Податкова накладна виписується на кожну повну або часткову поставку товарів (робіт, послуг). Для операцій, оподатковуваних і звільнених від оподаткування, складаються окремі податкові накладні. Право на складання податкових накладних мають лише особи, що зареєструвалися у встановленому порядку як платники податку. Реєстр платників податку на додану вартість веде центральний податковий орган України.

16.3.4. Акцизний збір

Акцизний збір - це податок на високорентабельні та монопольні товари. Як і ПДВ, він включається у відпускну ціну.

Перелік товарів (продукції), на які встановлюється акцизний збір, і ставки цього збору затверджуються постановами Верховної Ради.

Ставки акцизного збору встановлюються у відсотках до вартості у відпускних цінах для вітчизняних виробників і до митної (закупівельної) вартості для імпортних товарів з урахуванням митних зборів і ввізного мита для таких товарів.

В Україні близько 30 видів товарів підпадають під акцизний збір. Ставки акцизу коливаються дуже істотно - від 10 до 300%.

Платниками акцизного збору є:

♦ виробники підакцизних товарів, їх відокремлені підрозділи, у тому числі з давальницької сировини;

♦ суб'єкти підприємництва - імпортери підакцизних товарів;

♦ фізичні особи, що ввозять підакцизні предмети на територію України;

♦ юридичні і фізичні особи, що одержують підакцизні товари у податкових агентів.

Акциз, як правило, сплачується виробником (якщо у нього немає пільг) і тільки один раз. Якщо товар підакцизний, то у супровідних документах має бути позначка про сплату акцизу. Якщо виробник з якихось причин не сплатив акциз, то його сплачує продавець.

Податковий агент не є платником акцизного збору, ця особа уповноважена законодавством нараховувати, утримувати акцизний збір з платників і вносити його в бюджет. Він зобов'язаний письмово повідомляти покупців про їх обов'язки зі сплати збору, сума якого може бути виділена окремим рядком. Податковими агентами можуть бути підприємства з іноземними інвестиціями, у яких право на пільги по сплаті окремих податків і зборів підтверджене рішенням суду, або уповноважений державний орган, що реалізує вилучені чи конфісковані підакцизні товари.

Існують певні особливості акцизного збору для деяких видів товарів.

Алкогольні напої і тютюнові вироби як імпортного, так і вітчизняного виробництва реалізуються в Україні з акцизними марками. Порядок виготовлення, збереження і реалізації акцизних марок регулюється законодавством. Реалізують ці марки податкові інспекції.

16.3.5. Плата (податок) за землю

16.3.6. Торговий патент

16.3.7. Податковий облік

16.4. Контроль за сплатою податків

16.5. Бюджетна система

Глава 17. Цінове регулювання

17.1. Загальні положення

17.2. Класифікація договірних цін

17.3. Індексація цін