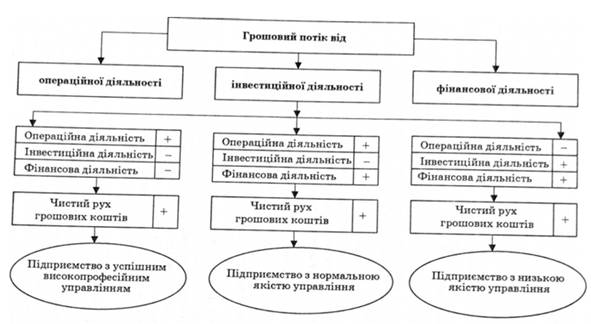

За станом руху грошових коштів можна проаналізувати якість управління підприємством (об'єктом). Залежність цих факторів наведена на рис. 10.2. Якість управління підприємством можна характеризувати як гарну в тому разі, якщо за результатами звітного періоду чистий рух грошових коштів у результаті операційної діяльності має позитивну величину, і обсяг цих коштів значно перевищує результати інвестиційної та фінансової діяльності, що можуть бути навіть від'ємні (у крайньому разі). Це означає, що в результаті операційної діяльності (від реалізації продукції, робіт (послуг)) підприємство отримує достатньо грошових коштів, щоб здійснювати інвестиції і платити за користування кредитами за рахунок власних коштів.

Позитивне значення чистого руху коштів у результаті всіх видів діяльності підприємства свідчить, що керівництво вправно виконує свої функції.

Якщо рух грошових коштів у результаті операційної та фінансової діяльності має позитивне значення, а в результаті інвестиційної — від'ємне, то це свідчить про нормальну якість управління підприємством. Сутність такої структури грошових коштів пояснюється тим, що підприємство направляє грошові кошти від операційної діяльності, кредитні кошти і додаткові вкладення власників від фінансової діяльності на придбання необоротних активів для відновлення основних засобів, вкладення капіталу в нематеріальні активи та здійснення довгострокових інвестицій.

Фінансування витрат щодо інвестиційної діяльності за рахунок надходжень від фінансової діяльності не завжди є негативним явищем. Кожне підприємство бажає залучити інвестиції для впровадження заходів науково-технологічного прогресу та оновлення основних фондів.

Негативне значення руху грошових коштів від інвестиційної і позитивне — від фінансової діяльності можуть означати, що підприємство отримало кредит під незначний процент та інвестувало отримані кошти на більш вигідних умовах. Ця ситуація сприятлива для оцінки якості управління підприємством (нормальне), але керівництво повинне звернути увагу на цей факт із погляду покращення результатів інвестиційної діяльності.

Ситуація на підприємстві насторожує, якщо рух коштів в результаті інвестиційної та фінансової діяльності має позитивне значення, а в результаті операційної — від'ємне. У цьому разі стан підприємства можна охарактеризувати як кризове, а якість управління у такій ситуації не витримує жодної критики.

Сутність такої структури капіталу полягає в тому, що підприємство фінансує витрати операційної діяльності за рахунок надходжень від інвестиційної та фінансової діяльності. Це насамперед залучення кредитів, додаткова емісія акцій та ін. Така структура руху грошових коштів сприятлива тільки для знову створених підприємств, які не почали працювати на повну силу, а здійснюють поетапне освоєння проектних потужностей.

Отже, якість управління підприємством буде сприятливим тільки в тому разі, якщо матиме місце позитивний результат руху грошових коштів у зв'язку з операційною діяльністю, що значно перевищуватиме результат від інвестиційної та фінансової діяльності. Це означає, що підприємство своєчасно отримує оплату за реалізовану продукцію, товари, надані послуги і виконані роботи від покупців та замовників. Крім того, витрати на виробництво та реалізацію значно менші, ніж отримані доходи, і підприємство отримує прибуток від операційної діяльності.

Рис. 10.2. Залежність якості управління від структури грошових потоків

Загальні положення аналізу фінансової та бухгалтерської звітності підприємств дозволяють провести оцінку якості управління підприємством та напрацювати комплекс заходів щодо поліпшення управління грошовими потоками на підприємстві.

На підставі ф. № 3 "Звіт про рух грошових коштів" ВАТ було визначено структуру грошових потоків за чотири роки (2001—2004 pp.). У табл. 10.5 наведено узагальнену структуру грошових коштів підприємства.

Таблиця 10.5. Структура грошових потоків, тис. грн.

Вид діяльності | 1-й рік | 2-й рік | 3-й рік | 4-й рік |

1. Операційна (ряд. 170) | 47 294,9 | 29 029 | 47 073 | 8088 |

2. Інвестиційна (ряд. 300) | 3335,4 | -11 982 | -8870 | -2097 |

3. Фінансова (ряд. 390) | -26 972 | -18 697 | -16 032 | -44 699 |

4. Чистий рух грошових коштів (1 + 2 + 3) | 23 658,3 | -1650 | 22 171 | -38 708 |

Загальна оцінка якості управління | Добра | Кризова | Нормальна | Кризова |

Отже, якість управління грошовими потоками на підприємстві ВАТ за 1 -й рік можна оцінити як добру, у 3-му році — як нормальну, а у 2-му та в 4-му роках — кризову. Звернемо увагу на певні відмінності у структурі загальної якості грошових потоків протягом чотирьох років. Так, у 1, 2 та 3 роках підприємство спрямувало грошові кошти, отримані в результаті операційної діяльності, та позичені кошти на придбання необоротних активів, тобто на проведення інвестиційної діяльності.

За останні три роки спостерігалося збереження позитивного значення грошового потоку від операційної діяльності підприємства. Водночас грошовий потік від фінансової діяльності мав від'ємне значення протягом останніх трьох років. Фінансова діяльність ВАТ протягом трьох років була пов'язана з поверненням раніше позичених грошових коштів, що має наслідком збільшення частки власних коштів у структурі активів підприємства та підвищення його фінансової стійкості.

Грошовий потік від інвестиційної діяльності в 1-му році має позитивне значення, аза останні три роки — негативне значення. Це пов'язано з придбанням необоротних активів, але насторожує відсутність ефективності їх використання протягом досить тривалого часу (три роки).

Чистий рух грошових коштів (загальний результат від усіх видів діяльності) був позитивним у 1-му та 4-му роках, а протягом двох років (2-го і 3-го) — від'ємним. Це свідчить про погіршення фінансово-господарської діяльності та неефективного використання фінансових та інвестиційних ресурсів підприємством протягом чотирьох років.

Визначення оцінки руху грошових коштів дозволяє визначити загальні результати за трьома видами діяльності та зробити оцінку якості управління підприємством. Для більш детального уявлення про інвестиційну та фінансову діяльність ВАТ необхідно проаналізувати, за рахунок яких витрат та надходжень підприємство мало позитивний чи від'ємний результат його діяльності.

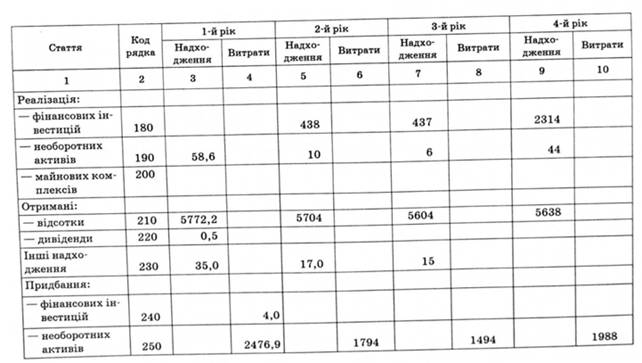

У табл. 10.6 наведено рух грошових коштів за інвестиційною діяльністю ВАТ за 4 роки. У 1-му році надходження (58,6 тис. грн) були в результаті продажу основних засобів, нематеріальних активів та інших необоротних активів. У 2-му році від продажу цінних паперів або боргових зобов'язань надходження становили 438 тис. грн, а від продажу основних засобів, нематеріальних активів та інших довгострокових активів надходження становили 10 тис. грн. У 3-му році надходження спостерігалися в результаті реалізації фінансових інвестицій у сумі 437 тис. грн та продажу основних засобів, нематеріальних активів та інших необоротних активів на в тис. грн. Надходження 4-го року становили 2314 тис. грн від продажу цінних паперів або боргових зобов'язань, а надходження 44 тис. грн — від продажу основних засобів, нематеріальних активів та інших довгострокових активів.

Надходження ВАТ у вигляді відсотків за аванси, позики та передання у фінансову оренду необоротних активів становили: 1-й рік — 5772,2 тис. грн; 2-й рік — 6704 тис; 3-й рік — 5604 тис; 4-й рік — 5638 тис. грн, і це явище позитивне в діяльності підприємства.

Надходження коштів від повернення авансів та позик, наданих стороннім організаціям у 1-й та 2-й роки, становили відповідно 35,0 та 17 тис. грн, а у 3-му році — 15 тис. грн. У 1-й рік ВАТ було придбано акцій на 4 тис. грн.

Таблиця 10.6. Рух коштів у результаті інвестиційної діяльності

Закінчення табл. 10.6

Підприємством за чотири роки було придбано основних засобів: 1-й рік — на 2476,9 тис. грн, 2-й рік — на 1794 тис, 3-й рік — на 1494 тис; 4-й рік — на 1988 тис. грн, і це є позитивним фактом. Протягом чотирьох років ВАТ надало аванси та позики на 50 тис. грн (1-й рік), 18 500 тис. (2-й рік), 16 660 тис. (3-й рік) та 14 898 тис. (4-й рік), що свідчить про певну ділову активність керівництва.

Придбання основних засобів у 1-й рік та низька ефективність їх використання знизили результати інвестиційної діяльності (на 74 %), але загальні результати в цілому позитивні за цей рік (3335 тис. грн). За останні три роки через придбання основних засобів, надання авансів (позик) та виплат за контрактами результати інвестиційної діяльності були від'ємні і становили відповідно 12 902 тис. грн, 11 982 тис. та 8870 тис. грн.

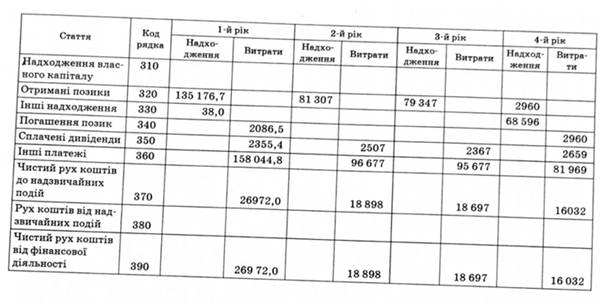

У табл. 10.7 наведено рух грошових коштів за фінансовою діяльністю ВАТ. Протягом чотирьох років підприємство отримувало позики від 136 176,7 до 2960 тис. грн на рік, і це створило боргові зобов'язання. Інші надходження, пов'язані з фінансовою діяльністю, були в 1-му та 4-му роках.

Таблиця 10.7. Рух коштів у результаті фінансової діяльності

У 1-му та 4-му роках ВАТ більше 2 млн грн використало на погашення позик. Протягом чотирьох років сплачувалися дивіденди на суму більше ніж 2 млн грн за рік.

Платежі з викупу раніше випущених цінних паперів та інші платежі становили: 1-й рік — 168 044,8 тис, 2-й рік — 96 677 тис, 3-й рік — 95 677 тис, 4-й рік — 81 969 тис. грн, тобто спостерігалася тенденція до постійного зменшення платежів.

За чотири роки результати фінансової діяльності підприємства були від'ємними, що повинно насторожувати керівництво ВАТ.

Таким чином, за чотири роки постійно зменшувалися позитивні результати від операційної діяльності. Негативним є збитки протягом трьох останніх років від інвестиційної діяльності підприємства, що значно вплинуло на загальні результати діяльності у 2-му та 4-му роках (загальний збиток). Фінансова діяльність підприємства не забезпечила ефективності інвестиційної діяльності, що є значним недоліком у його діяльності і свідчить про зниження ділової активності підприємства та його керівництва щодо ефективного використання виробничого, ресурсного та фінансового потенціалів протягом трьох останніх років. Усе це свідчить про загрозу цьому підприємству щодо його банкрутства та збитків від його операційної діяльності.

Здійснивши аналіз руху грошових коштів підприємства за інвестиційної та фінансової діяльності, можна рекомендувати йому такі заходи:

1) постійно стежити та аналізувати рух грошових коштів за усіма видами діяльності;

2) придбання основних засобів, нематеріальних активів потребує певного обґрунтування та ефективного їх використання з урахуванням джерел їх придбання (власні, залучені та особливо позикові);

3) розробити план надходжень та витрат на підприємстві за усіма видами діяльності на більш короткі терміни, ніж рік (квартали, місяця, декади);

4) контролювати надходження та витрати, а особливо за позиками, контрактами, авансами;

5) контролювати витрати з виплати дивідендів та купівлі раніше випущених цінних паперів.

Контрольні запитання і завдання

1. Як вибирають підприємство для інвестування? Які є етапи відбору? Дайте їх характеристику.

2. Розкажіть про фінансову звітність підприємства за видами діяльності.

3. Охарактеризуйте фінансову звітність руху грошових коштів підприємства.

4. Назвіть методичні підходи щодо руху грошових коштів підприємства.

5. Що таке фінансова гнучкість підприємства?

6. Розкрийте взаємозв'язок стану руху грошових коштів та управління підприємством.

Література

1. Господарський кодекс України // Офіційний вісник України. — 2003. — № 11. — С. 303—458.

2. Закон України "Про цінні папери та фондову біржу" // Відомості Верховної Ради України. — 1991. — № 38. — С. 1069—1083.

3. Закон України "Про інвестиційну діяльність" // Відомості Верховної Ради України. — 1991. — № 47- — С. 1361—1359.

4. Национальные стандарты бухгалтерского учета: Учеб. пособие. — X.: ИПФ "Эпсилон". — 1999. — Ч. 1. — 44 с; Ч. 2. — 24 с.

5. Гриньова ВМ., Коюда В.О., Лепейко T.J., Коюда О.Я. Проблеми розвитку інвестиційної діяльності: Монографія / За заг. ред. В.М. Гриньової. — X.: ХДЕУ, 2002. — 464 с.

6. Інвестування: Навч. посіб. / В.М. Гриньова, В.О. Коюда, Т.І. Лепейко, О.П. Коюда; За заг. ред. В.М. Гриньової. — 2-ге вид., доопр. і доп. — X.: Інжек, 2004. — 404 с.

7. Інвестиційний менеджмент: Навч. посіб. / В.М. Гриньова, В.О. Коюда, Т.І. Лепейко, О.П. Коюда, Ю.М. Великий. — 2-ге вид., доопр. і доп. — X.: Інжек, 2006. — 664 с.

8. Коюда О.П. Інвестиційна привабливість та життєвий цикл підприємства // Коммунальное хозяйство городов: Науч.-техн. сб. — К.: Техніка, 2002. — № 46. — С. 46—57. — Сер. "Экономические науки".

9. Управление инвестициями: В 2 т. / В.В. Шеремет, В.М. Павлюченко, В.Д. Шапиро и др. — М.: Высш. шк., 1998. — Т. 1 — 416 с.

10. http: //www.ir.org.ua.

11.1. Інвестиційне середовище в Україні

11.2. Правове регулювання інвестиційної діяльності

11.3. Регулювання розвитку інвестиційного ринку

Розділ 12. ВИКОРИСТАННЯ ІНВЕСТИЦІЙ

12.1. Інвестиційний потенціал підприємства

12.2. Методика аналізу використання інвестиційного потенціалу підприємства

12.3. Використання інвестицій в Україні