Таким чином, розподіляти банківські операції на суто активні чи пасивні доцільно й економічно можливо при розгляданні та аналізі підсумкових результатів здійснення цих операцій, що відображаються у змінах сум відповідних статей у визначених розділах банківського балансу.

Ефективність здійснення банківських операцій залежить від багатьох факторів. Найважливішим серед них виступає побудова оптимальної організаційної структури комерційного банку. При цьому треба обов'язково враховувати такі критерії, як розміри банку, види і масштабність операцій, участь в зовнішньоекономічній діяльності, наявність філіальної мережі, форма власності, стратегічні та тактичні пріоритети. У сучасній банківській практиці існують різні типові форми організаційних структур банківських установ, окремі елементи яких можуть коригуватись відповідно до змін напрямків діяльності банку.

Враховуючи як міжнародний досвід, так і накопичений за період існування національної банківської системи, а також беручи до уваги переважно універсальний характер діяльності більшості українських банків, в Україні оптимальною видається схема організаційної побудови комерційних банків, наведена на рис. 3.1.

Очевидно, що вибір оптимальної організаційної структури — це запорука ефективної організації банківської діяльності в цілому та забезпечення потрібної дохідності банківських операцій зокрема.

Інформація про операції, які здійснюються в банках України, відображається на рахунках Плану рахунків бухгалтерського обліку банків України, затвердженого постановою Правління Національного банку України від 17.06.2004 № 280, що набув чинності з 1 січня 2005 р.

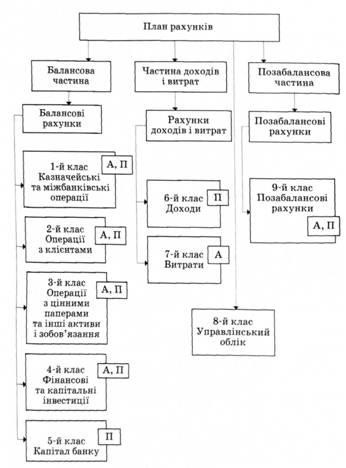

План рахунків є мультивалютним і передбачає наявність управлінського обліку. Логічно План рахунків можна поділити на три частини: балансові рахунки, рахунки доходів та витрат і позабалансові рахунки. Всі рахунки в Плані рахунків згруповані у де-в ять класів, балансові рахунки розміщені в 1 - 5-му класах, рахунки доходів і витрат в 6-му та 7-му класах, позабалансові в 9-му класі.

У першому класі обліковуються казначейські та міжбанківські операції банків.

Рис. 3.2. Структура Плану рахунків бухгалтерського обліку банків України

До казначейських інструментів належать: готівкові кошти; банківські метали; кошти в Національному банку України; кошти Національного банку України; казначейські та інші цінні папери, що рефінансуються Національним банком України, та цінні папери, емітовані Національним банком України.

До міжбанківських інструментів належать операції між банківськими установами: розрахунки; депозити до запитання та строкові депозити; кредити, операції peпo; фінансовий лізинг.

У другому класі відображаються операції з усіма категоріями клієнтів, крім банків. Зокрема: операції за розрахунками, наданими кредитами та залученими депозитами; довірчі операції, операції peпo з клієнтами та ін.

У третьому класі відображаються два різних типи операцій. До першого типу належать операції з цінними паперами (окрім цінних паперів, що рефінансуються НБУ, та фінансових інвестицій). Операції з цінними паперами поділяються на три види: торговельні операції з цінними паперами, інвестиційні операції з цінними паперами, операції з цінними паперами власної емісії.

До другого типу належать операції за іншими розрахунками. До них відносять господарчі операції банків: операції з матеріальними цінностями, операції з обліку дебіторської та кредиторської заборгованості; а також клірингові розрахунки, міжфілійні розрахунки між підрозділами одного банку, розрахунки з урегулювання валютної позиції банку.

У четвертому класі зосереджені групи рахунків, які відображають фінансові та капітальні інвестиції в асоційовані та дочірні компанії, в основні засоби і нематеріальні активи та їх зношення.

У п'ятому класі обліковується капітал банку. Він включає статутний капітал, загальні резерви та фонди банку, результат діяльності банку і результат переоцінки.

У шостому і сьомому класах відображені операції, пов'язані з формуванням доходів і витрат, що виникають під час діяльності банку. Усі доходи і витрати поділяються на процентні, комісійні, торговельні та інші операційні доходи або витрати.

До інших операційних доходів належать дивідендний дохід, дохід від інвестицій, результат переоцінки та від продажу цінних паперів, нематеріальних активів та основних засобів. До інших операційних витрат належать загальні адміністративні витрати, відрахування в резерви, податок на прибуток.

Рахунки восьмого класу призначені для відображення операцій управлінського обліку.

Дев'ятий клас призначений для відображення позабалансових операцій. Усі рахунки цього класу поділяються на групи: рахунки для обліку операцій, які пов'язані з різними ризиками для банку (зобов'язання та вимоги за всіма видами гарантій, зобов'язання з кредитування і за операціями з валютою та інші вимоги і зобов'язання, цінні папери та інші активи на зберіганні, рахунки для обліку цінностей та документів, контр-рахунки, які використовуються для подвійного запису операцій за позабалансовими рахунками та позабалансова позиція банку.

3.4. Ліцензування банків

Розділ 4. ОПЕРАЦІЇ БАНКІВ З ФОРМУВАННЯ РЕСУРСНОЇ БАЗИ

4.1. Власні ресурси банку та їх економічна характеристика

4.2. Депозитні операції банків

4.3. Правила відображення в обліку операцій із формування власних та залучених коштів банку

4.4. Недепозитні операції банків

Розділ 5. ОПЕРАЦІЇ БАНКІВ З РОЗРАХУНКОВО-КАСОВОГО ОБСЛУГОВУВАННЯ ПЛАТІЖНОГО ОБОРОТУ КЛІЄНТІВ

5.1. Відкриття та ведення банками рахунків у національній валюті

5.2. Розрахункові операції банків