Незважаючи на те, що в Україні господарські операції з готівковими коштами сягають дуже значних обсягів (частка готівки, що оберталась поза банками, станом на 1 листопада 2007 р. дорівнює 99,0 млрд грн, а її частка в загальному обсязі грошової маси — 27,9 %), основними та найбільш перспективними є безготівкові розрахункові операції.

Безготівкові розрахунки — це перерахування банками певної суми коштів із рахунків платників на рахунки одержувачів коштів, а також перерахування банками за дорученням підприємств і фізичних осіб коштів, унесених ними готівкою в касу банку, на рахунки одержувачів коштів.

Загальні правила, форми і стандарти безготівкових розрахунків визначає "Інструкція про безготівкові розрахунки в Україні в національній валюті", затверджена постановою Правління Національного банку України від 21 січня 2004 р. № 22.

Учасники безготівкових розрахунків відкривають у будь-яких банках України за власним вибором і за згодою цих банків поточні рахунки, а також рахунки для обліку коштів у розрахунках за конкретними операціями (акредитиви, розрахункові чеки тощо). Кошти з рахунків клієнтів банки списують тільки за дорученнями власників цих рахунків або за розпорядженнями стягувачів. Доручення платників та розпорядження стягувачів про списання коштів з рахунків платники та стягувачі складають на відповідних бланках розрахункових документів.

Доручення платників про списання коштів зі своїх рахунків приймаються банками до виконання виключно в межах наявних на цих рахунках коштів або якщо договором між банком та платником передбачено їх приймання та виконання в разі відсутності чи недостатності коштів на цих рахунках. Списання коштів з рахунку платника, залежно від конкретного випадку, документально оформляється в банку платника розрахунковим документом.

Розпорядження стягувачів про примусове списання (стягнення) коштів з рахунків платників приймаються банками незалежно від наявності на них достатнього залишку коштів та виконуються ними частково в межах наявного залишку коштів, а у невиконаній сумі повертаються стягувачам.

У разі відсутності чи недостатності коштів на рахунку платника банк не здійснює облік заборгованості платника, не сплаченої в строк, та не веде реєстр розрахункових і виконавчих документів, не оплачених у строк у зв'язку з відсутністю коштів на рахунку платника, за винятком здійснення банком таких операцій у межах укладених ним цивільно-правових договорів і в порядку, визначеному цими договорами.

Банк, який не може виконати розрахунковий документ на списання або примусове списання (стягнення) коштів із рахунку клієнта банку в установлений чинним законодавством термін через відсутність чи недостатність коштів на своєму кореспондентському рахунку, зобов'язаний: взяти розрахунковий документ платника/стягувача на облік за відповідним позабалансовим рахунком; надіслати письмове повідомлення платнику /стягувану про невиконання його розрахункового документа із зазначенням причини: "Відсутність/недостатність коштів на кореспондентському рахунку банку"; вжити заходів для відновлення своєї платоспроможності.

При безготівкових розрахунках можуть застосовуватись акредитивна, інкасова, вексельна форма розрахунків, а також форми розрахунків за розрахунковими чеками та з використанням розрахункових документів на паперових носіях та в електронному вигляді.

При здійсненні розрахункових операцій використовуються платіжні інструменти у формі:

— меморіального ордера;

— платіжного доручення;

— платіжної вимоги-доручення;

— платіжної вимоги;

— розрахункового чека;

— акредитива;

— платіжної картки; векселя.

Клієнти банків для здійснення розрахунків самостійно обирають платіжні інструменти (за винятком меморіального ордера) і зазначають їх під час укладення договорів.

Платіжні інструменти чітко уніфіковані, мають єдину для всієї країни стандартну форму, визначений набір реквізитів (див. Додаток Є).

Розрахункові документи приймаються банками до виконання без обмеження максимального або мінімального розміру їх суми. Платежі з рахунків клієнтів здійснюються банками в межах грошових коштів на початок операційного дня, а також з урахуванням сум, що надійшли на рахунки клієнтів протягом операційного дня1.

Платежі за розрахунковими документами, що надійшли до банку протягом операційного дня, здійснюються банком у той же день, а за документами, що надійшли після операційного дня, — на наступний день.

Зарахування грошових коштів на рахунки клієнтів повинне здійснюватись не пізніше наступного робочого дня після отримання банком повідомлення від розрахункової палати обласного управління НБУ про надходження цих коштів на кореспондентський рахунок банку в управлінні НБУ.

Найбільш поширеним в сучасних умовах розрахунковим документом є платіжне доручення. Платіжне доручення — це письмове розпорядження клієнта банку, який його обслуговує, на перерахування відповідної суми грошових коштів зі свого рахунка. Цей документ містить такі основні реквізити:

— назву документа;

— номер документа і дату його виписки (число, місяць, рік);

— назву платника грошових коштів;

— назву одержувача грошових коштів;

— назву, місцезнаходження та коди банків платника й одержувача;

— суму платежу цифрами та прописом;

— призначення платежу (наприклад, оплата будівельних робіт згідно з договором № 3-В від 10 грудня 2005 р. без ПДВ).

Підприємства можуть надавати банкам платіжні доручення на перерахування коштів з поточних рахунків протягом 10 календарних днів після дня їх заповнення.

Платіжні доручення застосовуються в розрахунках за товарними і нетоварними платежами:

— за фактично відвантажену чи продану продукцію (виконані роботи, надані послуги тощо);

— у порядку попередньої оплати — якщо такий порядок розрахунків установлено законодавством та обумовлено в договорі;

— для завершення розрахунків за актами звірки взаємної заборгованості підприємств, складеними не пізніше строку, установленого чинним законодавством;

— для перерахування підприємствами сум, які належать фізичним особам (заробітна плата, пенсії тощо), на їх рахунки, відкриті в банках;

— для сплати податків і зборів (обов'язкових платежів) до бюджетів та державних цільових фондів;

— в інших випадках відповідно до укладених договорів та чинного законодавства.

Фізичні особи використовують платіжні доручення в разі перерахування коштів зі своїх поточних та депозитних рахунків згідно з режимом використання цих рахунків.

Значно рідше в банківській практиці використовуються платіжні вимоги-доручення. Це — комбінований розрахунковий документ, який складається з двох частин:

— верхня — вимога постачальника безпосередньо до покупця оплатити вартість відвантаженої йому продукції (виконаних робіт, наданих послуг);

— нижня — доручення покупця своєму банку перерахувати з його рахунка відповідну суму на користь постачальника.

Платіжна вимога-доручення заповнюється постачальником — одержувачем коштів і надсилається безпосередньо на адресу по-купця-платника.

Якщо покупець згоден оплатити вимогу-доручення, він має заповнити нижню частину документа і подати його в свій банк для виконання. Платіжні вимоги-доручення вважаються дійсними та приймаються банками протягом 20 календарних днів після дня їх виписки.

Для вдосконалення розрахунків між юридичними особами в безготівковій формі, а також з метою скорочення розрахунків між фізичними та юридичними особами в готівковій формі за товари, роботи та послуги використовуються розрахункові чеки. Розрахунковий чек — це документ, що містить письмове розпорядження власника рахунка (чекодавця) банківській установі (банку-емітенту), що обслуговує його рахунок, оплатити чекотримачу суму грошових коштів, вказану в чеку.

Розрахункові чеки виготовляються на спеціальному папері та брошуруються у книжки по 10, 20 і 25 чеків. Термін дії чекової книжки — один рік.

Чеки із чекової книжки виписуються чекодавцем і видаються чекотримачу в оплату за отримані товари, виконані роботи, надані послуги.

Чекотримач має право пред'явити у свій банк для оплати одержаний від платника чек протягом 10 календарних днів з дня виписки чека. Банк чекотримача зобов'язаний перевірити правильність заповнення чека та своєчасність пред'явлення його до оплати. Якщо чекодавець та чекотримач обслуговуються в одній банківській установі, грошові кошти списуються з рахунка чекодавця і одночасно зараховуються на рахунок чекотримача.

Для здійснення чекових розрахунків між контрагентами — клієнтами різних банків банк чекотримача відсилає чек з відповідним реєстром-спецзв'язком до банку-емітента. У цьому разі грошові кошти на рахунок чекотримача зараховуються тільки після отримання їх від банку-емітента.

Наступною формою розрахункового документа є акредитив. Акредитив — це форма розрахунків, за якою банк, що відкриває акредитив (банк-емітент), за дорученням свого клієнта (заявника акредитива) зобов'язаний здійснити платіж на користь третьої особи (бенефіціара) за поставлені товари, виконані роботи та надані послуги або надати повноваження іншому (виконуючому) банку здійснити цей платіж. Банк-емітент може відкривати акредитиви таких видів:

— покритий, за яким для виконання платежів завчасно акумулюються грошові кошти платника на окремому рахунку в бан-ку-емітенті або у виконуючому банку;

— непокритий, оплата за яким гарантується банком-емітен-том та здійснюється за рахунок банківського кредиту.

Акредитиви бувають відзивні та безвідзивні.

Відзивний акредитив — це документ, який може бути змінений або анульований банком-емітентом без попереднього погодження з бенефіціаром.

Безвідзивний акредитив — це документ, який може бути змінений або анульований тільки за згодою бенефіціара.

В узагальненому вигляді розрахунки акредитивами здійснюються таким чином. Кожний акредитив призначається для розрахунків тільки з одним бенефіціаром і не може бути переадресований. Для відкриття акредитива підприємство подає до свого банку заяву встановленої форми, яка містить необхідні реквізити та відповідні умови акредитива. На підставі поданої заяви клієнт перераховує (якщо акредитив — покритий) платіжним дорученням грошові кошти зі свого поточного рахунка на окремий банківський рахунок "Розрахунки акредитивами". Після цього банк-емітент повідомляє банк бенефіціара (виконуючий банк) про те, що на користь його клієнта відкрито акредитив. Повідомлення повинне містити всі умови акредитива та повноваження виконуючого банку щодо здійснення акредитивного розрахунку. В свою чергу виконуючий банк повідомляє бенефіціара (авізує акредитив) про відкриття та умови виставленого на його користь акредитива.

Бенефіціар відвантажує продукцію, виконує роботи та послуги, після чого надає необхідні документи, передбачені умовами акредитива, виконуючому банку. Виконуючий банк перевіряє документи на предмет їх відповідності умовам контракту, потім надсилає їх спецзв'язком на адресу банку-емітента. Банк-емітент після перевірки виконання всіх умов акредитива списує грошові кошти з окремого рахунка "Розрахунки акредитивами" та переказує їх виконуючому банку для зарахування на рахунок бенефіціара.

Строк дії акредитива в банку-емітенті встановлюється клієнтом — заявником акредитива в межах 15 днів від його відкриття. Акредитив закривається після виконання всіх його умов, а також в інших випадках — за ініціативою заявника чи банку-емітента (якщо акредитив відзивний) або у зв'язку з розірванням договору між заявником акредитива та бенефіціаром.

Як було вказано, списання коштів з рахунків клієнтів банків допускається тільки за розпорядженням власників рахунків. Водночас в окремих випадках, встановлених чинним законодавством, а також за рішенням суду та виконавчим написом нотаріуса дозволяється беззаперечне та безакцентне списання, яке здійснюється у формі платіжної вимоги.

Платіжна вимога — це документ, що містить письмове розпорядження стягувача коштів обслуговуючій його банківській установі про списання грошей із рахунка відповідної юридичної або фізичної особи. Платіжні вимоги застосовуються в разі здійснення примусового списання (стягнення) коштів та в разі договірного списання коштів із рахунків платників.

Примусове списання (стягнення) коштів з рахунків платників дозволяється лише у випадках, установлених законами України, а саме: на підставі рішень судів та інших державних і недержавних органів. Платіжна вимога про примусове списання (стягнення) коштів на підставі виконавчого документа оформляється та подається державним виконавцем, на списання податкового боргу за рішенням податкового органу — податковим органом, на підставі визнаної претензії — підприємством-кредитором.

Банки виконують платіжні вимоги про примусове списання (стягнення) коштів з усіх рахунків підприємств (у тому числі поточних, депозитних, відкритих за рахунок підприємства для здійснення розрахунків за акредитивами) та платіжні вимоги про примусове списання (стягнення) коштів з рахунків фізичних осіб (у тому числі поточних і депозитних). Сума платіжної вимоги визначається стягувачем, але банк не приймає платіжну вимогу до виконання, якщо ЇЇ сума перевищує суму, яка підлягає сплаті відповідно до наданого разом із нею листа-відповіді про визнання претензії, на підставі якого її оформлено. Платіжну вимогу та супровідні документи стягувач подає до банку, що його обслуговує, разом із реєстром платіжних вимог. Банк стягувача приймає платіжні вимоги протягом 10 календарних днів, а банк платника — протягом 30 календарних днів з дати їх складання. Платіжні вимоги стягувачів приймаються банком до виконання незалежно від наявності достатнього залишку коштів на рахунку платника. У разі недостатності коштів платіжні вимоги виконуються банком частково в межах наявного залишку коштів платника, а в невиконаній сумі повертаються разом із супровідними документами стягувачам. Часткову оплату платіжної вимоги банк оформляє меморіальним ордером.

Договірне списання коштів із рахунка платника за його дорученням може передбачатися у договорах між фізичними та юридичними особами. Це право отримувач може використати в разі настання строку платежу, обумовленого в договорі з платником, або прострочення платником цього строку. Право банку на здійснення договірного списання з рахунка платника за його дорученням обумовлюється у договорі про розрахунково-касове обслуговування або іншому договорі про надання банківських послуг. Доручення платника банку, що його обслуговує, складається у формі розпорядження про списання коштів зі свого рахунку. Отримувач для здійснення договірного списання оформляє платіжну вимогу і подає її до банку, що обслуговує платника.

Платіжні вимоги про здійснення договірного списання коштів із рахунків платників банки приймають і виконують у межах залишків коштів на рахунках клієнтів.

Пластикові платіжні картки використовуються для оплати товарів, послуг та одержання готівки з рахунка представниками юридичних осіб та фізичними особами.

Є багато видів пластикових карток, які різняться за типом емітента (банки, небанківські структури), типом власника (приватна особа, корпорація), функціональним призначенням (кредитна картка, дебетна картка), технологією використання (картка з магнітною смугою, картка з мікросхемою, або смарт-картка), за ступенем пільг для користувачів ("стандартні", "золоті", "платинові").

Одним із функціональних призначень банківських пластикових карток є здійснення за їх допомогою платежів, завдяки чому всі їх можна назвати платіжними. Деякі картки мають ще й інше призначення — забезпечувати кредитування власника картки. Цю групу карток прийнято називати кредитними, а всі інші — дебетними.

Кредитними називаються картки, видача яких супроводжується відкриттям їх власникам кредитних ліній, за рахунок і в межах яких здійснюються платежі чи видача готівки за допомогою цих карток. Власникам кредитних карток відкриваються окремі кредитні рахунки.

Дебетними називаються картки, за допомогою яких платежі здійснюються списанням коштів безпосередньо з рахунка власника картки, а не за рахунок наданого кредиту. Дебетні картки бувають кількох видів:

— картки для операцій із готівкою, за допомогою яких власники можуть отримати готівку зі своїх рахунків безпосередньо в банку, або через автоматичні пристрої (банкомати);

— картки для оплати товарів (послуг) через термінали в торговельних залах;

— чекові гарантійні картки, які використовуються для ідентифікації чекодавця і гарантування платежу за чеком.

Дуже важливим і досить актуальним в сучасних умовах є використання векселів як специфічної форми розрахунків.

Вексель — це безумовне грошове зобов'язання, за яким одна особа зобов'язується сплатити іншій визначену суму коштів у визначений строк. Порядок використання векселів у господарському обороті України врегульовано Положенням "Про переказний і простий вексель", затвердженим Постановою ЦВК і РНК СРСР № 104/134/ від 7 серпня 1937 р., та Правилами виготовлення та використання вексельних бланків, затвердженими сумісною постановою Кабінету Міністрів України та Національного банку України № 528 від 10 вересня 1992 р. Особливості здійснення комерційними банками операцій з векселями детальніше розглядатимуться в розд. 7.

Безготівкові розрахунки здійснюються з використанням платіжних рахунків шляхом перерахування коштів із рахунку платника на рахунок одержувача коштів:

2600 АП "Кошти на вимогу суб'єктів господарювання";

2602 П "Кошти в розрахунках суб'єктів господарювання";

2605 АП "Кошти на вимогу суб'єктів господарювання для здійснення операцій з використанням платіжних карток";

2620 АП "Кошти на вимогу фізичних осіб";

2622 П "Кошти в розрахунках фізичних осіб";

2625 АП "Кошти на вимогу фізичних осіб для здійснення операцій з використанням платіжних карток".

Для обліку розрахункових документів у випадках, коли неможливе здійснення розрахунків, використовуються позабалансові рахунки:

9803 А "Розрахункові документи клієнтів, що обліковуються банком відповідно до укладених цивільно-правових договорів";

9804 А "Розрахункові документи, що не сплачені в строк з вини банку".

За умов закриття рахунку згідно з законодавчими актами України та нормативними актами НБУ сума з недіючого рахунку клієнта перераховується на рахунок № 2903 П "Кошти клієнтів банку за недіючими рахунками". З цього рахунку здійснюється погашення заборгованості клієнтів або суми перераховуються за напрямками, скерованими чинним законодавством.

Здійснення розрахункових операцій за рахунками клієнтів забезпечується за допомогою системи міжбанківських розрахунків.

Міжбанківські розрахунки — це система безготівкових розрахункових операцій зі списання та зарахування коштів на банківські рахунки за грошовими вимогами та зобов'язаннями, що виникають між банківськими установами чи їхніми клієнтами в процесі діяльності.

Міжбанківські розрахунки можуть здійснюватися:

— через систему електронних платежів Національного банку;

— через прямі кореспондентські відносини між комерційними банками.

Система електронних платежів (СЕП) НБУ — це державна платіжна система, що забезпечує здійснення міжбанківських розрахунків у електронній формі між установами банків на території України.

Необхідною умовою для проведення міжбанківських розрахунків через систему електронних платежів НБУ є відкриття комерційним банкам кореспондентських рахунків у Національному банку України.

Кореспондентський рахунок банку в НБУ відкривається комерційному банку для здійснення розрахунків, що їх виконує Національний банк за дорученням і на кошти цього банку на підставі укладеного договору.

Консолідований кореспондентський рахунок — об'єднання коштів комерційного банку та його філій на кореспондентському рахунку, відкритому в територіальному управлінні НБУ, з метою роботи банку в СЕП за відповідною моделлю обслуговування консолідованого кореспондентського рахунка. Комерційні

банки можуть здійснювати активні операції за своїми кореспондентськими рахунками тільки в межах коштів, наявних на цих рахунках. Операції за кореспондентськими рахунками комерційних банків здійснюються на підставі електронних розрахункових документів установлених форм.

Модель обслуговування консолідованого кореспондентського рахунка в СЕП — сукупність механізмів і правил роботи СЕП, комерційного банку та його філій, згідно з якими здійснюються міжбанківські розрахунки за консолідованим кореспондентським рахунком. На сьогодні використовуються вісім моделей обслуговування консолідованих коррахунків комерційних банків у СЕП НБУ.

Електронний розрахунковий документ - це банківське платіжне повідомлення визначеного формату, яке містить встановлені реквізити і несе інформацію про перерахування коштів, приймає вигляд файла при передачі електронною поштою та при зберіганні на магнітних носіях.

Операції зі списання коштів з кореспондентських рахунків комерційних банків виконуються установами НБУ (розрахунковими палатами), які їх обслуговують, тільки за розпорядженням їхніх власників, а також у випадках, встановлених законами України, за рішенням суду та за виконавчими написами нотаріусів.

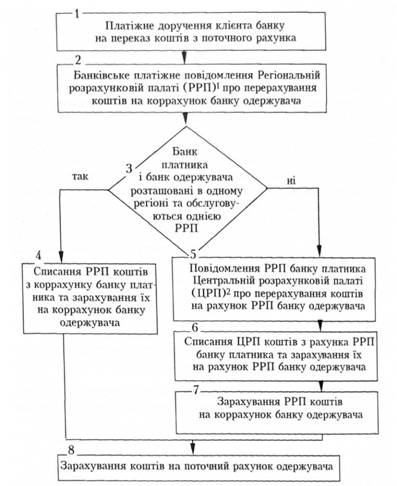

Алгоритм здійснення міжбанківських розрахунків може бути поданий у вигляді укрупненої блок-схеми (рис. 5.1).

Підприємство, що має намір перерахувати кошти на користь свого контрагента, подає до комерційного банку, де відкрито його поточний рахунок, платіжне доручення (блок 1).

Банк, отримавши доручення, формує власний розрахунковий документ та надсилає його до своєї РРП у вигляді електронного платіжного повідомлення про перерахування коштів на коррахунок банку, де відкрито поточний рахунок одержувача коштів (блок 2). У разі, якщо банк одержувача обслуговується тією ж РРП, що і банк платника, РРП здійснює одночасне списання коштів з коррахунка банку платника та зарахування їх на коррахунок банку одержувача шляхом відповідної зміни залишків на цих рахунках (блоки 3, 4). Банк одержувача після надходження коштів зараховує їх на поточний рахунок одержувача (блок 8).

У тому разі, якщо банки платника та одержувача розташовані в різних областях України, РРП, яка обслуговує банк платника, надсилає до ЦРП повідомлення про перерахування коштів до

Рис. 5.1. Укрупнена блок-схема здійснення міжбанківських розрахунків в Україні

РРП, що обслуговує банк одержувача (блок 5). ЦРП, отримавши це повідомлення, списує кошти з рахунка РРП банку платника (блок 6). РРП, яка обслуговує банк одержувача, зараховує одержані кошти на його кореспондентський рахунок (блок 7). У свою чергу банк, в якому відкрито поточний рахунок одержувача, здійснює зарахування одержаних коштів на цей рахунок (блок 8).

Діюча сьогодні система електронних міжбанківських розрахунків була розроблена Національним банком України і впроваджена в банківську практику з 1994 р. Введення в дію цієї системи значною мірою сприяло процесу фінансової стабілізації в Україні, оскільки зробило практично неможливим неконтрольоване створення комерційними банками кредитних засобів обігу та ліквідувало механізм надання банківських кредитів розмірами, що перевищували реальні залишки грошових коштів на кореспондентських рахунках банків (так зване "червоне сальдо"). Слід також зазначити, що система електронних платежів НБУ не має аналогів і є незаперечним лідером за швидкістю здійснення розрахунків (в режимі реального часу) та за рівнем інформаційно-програмного захисту не тільки серед країн СНД, а й серед багатьох країн з розвиненою ринковою економікою.

Кореспондентські рахунки банків, відкриті у Національному банку України, відображаються в активі балансу й обліковуються за рахунком 1-го класу плану рахунків:

120 "Кошти на вимогу в Національному банку України";

1200 А "Кореспондентський рахунок банку в Національному банку України".

Особливості виконання міжбанківського переказу через кореспондентські рахунки, що відкриваються банками в інших банках, розглядаються в розд. 8.

Розділ 6. КРЕДИТНІ ОПЕРАЦІЇ БАНКІВ

6.1. Сутність, види та принципи банківського кредитування

6.2. Організація кредитної діяльності банку

6.3. Основні етапи процесу банківського кредитування

Розділ 7. ОПЕРАЦІЇ БАНКІВ ІЗ ЦІННИМИ ПАПЕРАМИ

7.1. Поняття й основи класифікації банківських операцій з цінними паперами

7.2. Інвестиційні операції банків

7.3. Операції банків з векселями

7.4. Правила відображення в обліку операцій з цінними паперами