Дж.М. Кейнс дотримується традиційних поглядів:

Проте вчений принципово відкинув положення класичної та неокласичної економічних теорій про заощадження (ощадливість, утримання від споживання) як головне джерело нагромадження капіталу і, отже, економічного зростання, їх пояснення як тимчасово відкладеного ринкового попиту, автоматичність перетворення заощаджень в інвестиції. Він вважав, що надмірна ощадливість, навпаки, перешкоджає економічному зростанню, оскільки породжує проблему надлишкової пропозиції товарів.

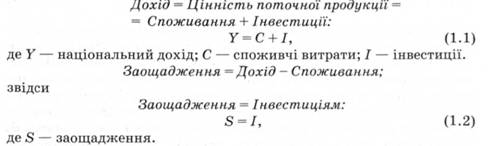

Згідно з теорією Дж.М. Кейнса споживання - це всі продажі впродовж певного періоду, заощадження - перевищення доходу над споживанням. Ефективний попит, який складається з сукупного споживчого попиту та інвестиційного попиту, тотожний національному доходу і складається з двох частин: споживання та інвестиційних витрат бізнесу. Зайнятість є функцією від передбачуваних споживання та інвестицій1. Необхідно, щоб величина ефективних заощаджень визначалася розмірами нових інвестицій.

Дж.М. Кейнс визначив фактори, які за даного рівня зайнятості визначають витрати споживання (сукупного споживчого попиту), величина якого є функцією сукупного доходу та його приросту:

Витрати споживання залежать: 1) частково від величини доходу, 2) частково від об'єктивних обставин, 3) частково від суб'єктивних потреб і психологічних схильностей, 4) від принципів розподілу сукупного доходу між учасниками господарського процесу.

Для відображення динаміки споживання вчений ввів поняття схильність до споживання (с) - функціональну залежність між рівнем доходу (У) і тією частиною доходу, що витрачається на споживання (С), та поняття гранична схильність до споживання як відношення приросту споживання до приросту доходу АС / ДУ:

До об'єктивних факторів, що впливають на схильність до споживання вчений відніс: величину доходу; зміни в різниці між доходом і чистим доходом; зміни у нормі дисконту (пропорції обміну теперішніх благ і майбутніх); зміни у податковій політиці; зміни передбачуваного співвідношення між поточним і майбутнім рівнями доходу. Визначено суб'єктивні фактори, що спонукають утримуватися від споживання (в економічній літературі - схильність до заощаджень) людей (обережність, передбачливість, ощадливість, прагнення до кращого, незалежність, підприємливість, гордість, скупість) та держави, фірми й організації (самофінансування, прагнення до поліпшення матеріального становища, прагнення до ліквідності, фінансова розсудливість або накопичення фінансових резервів), а також стимули до споживання - прагнення користуватися усіма благами життя, недалекоглядність, щедрість, неощадливість, пиха, марнотратство. Проте, на думку вченого, всі вони мають незначний вплив у короткострокових інтервалах часу.

Динаміка споживання, за Дж.М. Кейнсом, підлягає дії так званого головного психологічного закону, зі збільшенням доходу частка, що витрачається на споживання, зростає, але не тією самою мірою, якою зростає дохід. Гранична схильність до споживання зменшується, е меншою за одиницю (0 < с < 1). Тому співвідношення між споживанням і заощадженням змінюються на користь останнього.

Дж.М. Кейнс доводив, що зайнятість може зростати лише зі збільшенням інвестицій1. Він дослідив механізм трансформації заощаджень в інвестиції через зв'язок між споживанням, інвестиціями та національним доходом.

Розглядаючи приріст національного доходу як функцію приросту інвестицій, Дж.М. Кейнс застосував принцип мультиплікатора (примножувача). Вперше його описав англійський економіст Р.Ф. Кан в 1931 р. у статті "Відношення внутрішніх інвестицій до безробіття", аналізуючи зв'язок між збільшенням сукупної зайнятості та приростом первісної зайнятості в галузях з інвестиціями (мультиплікатор зайнятості).

У трактуванні Дж.М. Кейнса принцип мультиплікації набув вигляду мультиплікатора інвестицій, що відображає взаємозв'язок між приростом інвестицій і приростом національного доходу. Суть принципу полягає в тому, що крім безпосереднього впливу інвестиційного попиту на відповідну частку виробленого продукту має місце так званий множинний, мультиплікаційний ефект, коли приріст загальної суми інвестицій викликає збільшення доходу на суму, що в к разів більше приросту інвестицій:

де & - мультиплікатор інвестицій; АУ - приріст національного доходу; А/ - приріст інвестицій. Звідси:

Величина мультиплікатора показує, наскільки має зрости зайнятість, щоб викликати таке зростання реального доходу, яке спонукає учасників господарського процесу додатково заощадити; значення мультиплікатора є функцією, яка залежить від психологічних схильностей населення. Величина мультиплікатора інвестицій безпосередньо залежить від рівня граничної схильності до споживання:

Дж.М. Кейнс зазначав, що чим більшою буде гранична схильність до споживання, тим більшим буде числове значення коефіцієнта мультиплікатора інвестицій. Механізм ефекту мультиплікації пояснюється взаємозв'язком окремих галузей і сфер діяльності. Існує закон, згідно з яким розширення зайнятості, пов'язане з додатковими інвестиціями, стимулює галузі, що виробляють споживчі блага, а це збільшує сукупну зайнятість, її приріст буде переважати приріст первісної зайнятості, пов'язаної з додатковими інвестиціями.

Дж.М. Кейнс стверджував, що інвестиційний попит є головним фактором зайнятості та національного доходу. На динаміку інвестиційної активності впливають: очікувана норма прибутку від інвестицій, норма позикового процента, психологічна схильність до надання переваги ліквідності, порівняльна привабливість інвестування. Він не погоджувався з класичною тезою, що заощадження автоматично перетворюються в інвестиції. Навпаки, Дж.М. Кейнс вважав, що перетворення заощаджень в інвестиції - це досить складний процес. Основними факторами, що визначають величину інвестицій, є: гранична ефективність капіталу, норма позикового процента та їх співвідношення. Гранична ефективність капіталу як очікувана гранична дохідність капіталовкладень (відношення очікуваного приросту доходу до приросту інвестицій) є суб'єктивним фактором і відображає сподівання та очікування підприємців на отримання майбутнього доходу від використання капіталу. Але в умовах економічної невизначеності (техніко-технологічні зрушення, спекуляції тощо) очікування не завжди можуть бути реалізовані. Це може мати негативні наслідки - бажання інвестувати зменшиться. Проте підприємець завжди порівнює граничну ефективність капіталу з вартістю позики, вартістю інвестицій. Тому величина граничної ефективності капіталу залежить від норми доходу, що має бути рівним "тій обліковій ставці, яка зрівняла б теперішню вартість ряду річних доходів, очікуваних від використання капітального майна протягом строку його служби, з ціною його пропозиції. Найбільша з цих граничних ефективностей може тоді розглядатися як гранична ефективність капіталу в цілому".

Отже, інвестиційні процеси, окрім граничної ефективності капіталовкладень, залежать значною мірою від норми позикового процента, що є тією межею, нижче якої гранична ефективність капіталовкладень не повинна опускатися. Для того щоб стимулювати інвестиції, які забезпечать повну зайнятість, слід знижувати норму позикового процента.

Дж.М. Кейнс зробив висновок, що проблема забезпечення повної зайнятості повинна мати принципово інше вирішення, ніж це пропонують представники неокласичної економічної теорії. Рівень зайнятості робітників і службовців визначають масштаби сукупного попиту, обсяг споживчих витрат та інвестицій. Лише активна державна політика зі стимулювання ефективного сукупного попиту може забезпечити повну зайнятість.

Теорії норми процента, заробітної плати, ціни та інфляції. Традиційно в економічній літературі норма процента визначалася як фактор рівноваги попиту (бажання інвестувати) і пропозиції (заощадження) на ринку запозичення ресурсів, як ціна відмови від негайного споживання винагорода за "утримання від споживання". Стверджувалося, що норма процента під дією ринкових сил прагне до рівня, за якого обсяг інвестицій дорівнює обсягу заощаджень. Дж.М. Кейнс вважає ці твердження хибними. Дискутуючи з А. Маршалом, А. Пігу, Л. Мізесом, Ф.А. Хайєком, А. Фланксом та іншими, він аналізував норму процента як: а) грошовий феномен, що визначається стихійною взаємодією попиту на гроші і їх пропозицією; б) винагороду за відмову від ліквідності; в) "ціну", яка врівноважує нагальне бажання утримувати багатство у формі готівкових грошей з наявною в обігу кількістю грошей; г) дійсну норму процента, яку в певних обставинах визначають схильність до ліквідності та кількість грошей3. За умови такої схильності до ліквідності норма процента визначається певним рівнем сукупного доходу і кількістю грошей.

Схильність до ліквідності Дж.М. Кейнс пояснював трьома видами мотивів:

1) трансакційним, коли гроші використовуються для здійснення угод з купівлі-продажу;

2) пересторогою, пов'язаною з обережністю і прагненням убезпечити себе від непередбачуваності майбутньої ситуації;

3) спекулятивним - можливістю отримання вигоди від операцій на фондовому і грошовому ринках.

За умови невизначеності на грошовому ринку та зменшення кількості грошей в обігу схильність до ліквідності збільшується (люди не бажають розлучатися з грошима), як наслідок - норма процента зростає. Коли грошовий ринок стабільний, схильність до ліквідності зменшується, а отже, норма процента також зменшується. Можливою є ситуація так званої пастки ліквідності, коли подальше збільшення кількості грошей в обігу вже не супроводжується зниженням позикового процента. Це означає, що схильність до ліквідності може утримувати процент на рівні, занадто високому для досягнення повної зайнятості. У цьому випадку, за умови недостатньої кількості приватних інвестицій, держава повинна компенсувати їх нестачу своїми витратами і державними інвестиціями.

Теорія грошей Дж.М. Кейнса стверджує, що гроші перетворюються на самостійний актив тривалого користування і відіграють власну роль, впливаючи на мотиви поведінки економічних суб'єктів, її сутністю є визнання схильності до ліквідності, дослідження функції грошей як багатства та захисту від ризиків. Зміна кількості грошей в обігу впливає на величину ефективного попиту опосередковано, через вплив на норму процента.

Аналізуючи заробітну плату, Дж.М. Кейнс зауважував, що величина зайнятості та її динаміка не залежать від поведінки працівників, від їхньої згоди працювати за вищу чи нижчу заробітну плату. Зниження заробітної плати не є методом підвищення зайнятості в умовах економічного спаду і депресії. Зниження заробітної плати впливає на економіку не безпосередньо, а опосередковано - через граничну схильність до споживання та заощадження, що призводить не до зростання зайнятості, а до перерозподілу доходів на користь підприємців і власників грошового капіталу. Зниження заробітної плати не впливає також на зростання інвестицій. Хоч зниження заробітної плати на мікрорівні і впливатиме на зростання граничної ефективності капіталовкладень, проте на макрорівні призведе до скорочення загального споживчого попиту, що зрештою вплине на скорочення обсягів виробництва та інвестицій. Дж.М. Кейнс виступає прихильником більш рівномірного розподілу доходів як одного з чинників ефективного попиту.

Дж.М. Кейнс мав особливий погляд на природу та причини інфляції. Він зазначав, що збільшення пропозиції грошей супроводжується пропорційним зростанням цін лише в умовах повної зайнятості та повного завантаження виробничих потужностей. Коли має місце неповна зайнятість, приріст грошової маси впливає на збільшення величини використання ресурсів і розподіляється між підвищенням цін, рівнем заробітної плати, зростанням виробництва і зайнятості. Чим далі до повної зайнятості, тим більший вплив приросту грошової маси на зростання саме обсягів виробництва та зайнятості, а не на зростання цін. Згідно з теорією Дж.М. Кейнса бюджетний дефіцит та інфляція є цілком прийнятною ціною, яку суспільство платить за високий рівень зайнятості та національного доходу.

У теорії економічного циклу Дж.М. Кейнс дав визначення циклічного руху як регулярного чергування підвищувальної і понижувальної тенденцій в розвитку економічної системи, а економічної кризи - як раптової різкої зміни підвищувальної тенденції понижувальною. Головними причинами економічного циклу є механізми коливання граничної ефективності капіталу. Різке падіння граничної ефективності капіталу спричинює економічну кризу. Вона починається під впливом спекулятивної паніки. їй передує необґрунтована оцінка майбутньої дохідності капіталу, яка породжує зростання схильності до ліквідності та зростання норми процента. Воно відбувається під впливом зростаючого попиту на гроші, як для виробничих потреб, так і з метою спекуляції. Зростання норми позикового процента призводить до того, що на фондових біржах падає ринкова вартість цінних паперів і, як наслідок, зменшується обсяг інвестицій1. Вихід з кризи Дж.М. Кейнс пов'язує з такими чинниками: зниження норми процента, збільшення граничної ефективності капіталу, відновлення довіри у діловому світі, активізація біржової діяльності, наявність типового інтервалу часу (2-б років) залежно від терміну використання капітального майна та зменшення пропозиції наявних надлишкових ресурсів ("накопичених запасів напівфабрикатів"). Дж.М. Кейнс дійшов висновку, що джерело кризи полягає в недоспоживанні нації, в недостатньому сукупному попиті. Тому лікування "хворої на кризу" економіки охоплює різні заходи, спрямовані на збільшення схильності до споживання, на зростання інвестиційного попиту, що в підсумку стимулює сукупний ефективний попит.

1.6. Зародження інституціонального напряму економічної думки як обґрунтування соціального контролю суспільства над економікою

Соціально-психологічний інституціоналізм Торстейна Веблена (1857-1929)

Соціально-правовий інституціоналізм Джона Роджера Коммонса (1862-1945)

Кон'юнктурно-статистичний (емпірично-прогностичний) інституціоналізм Веслі Клера Мітчелла (1874-1948)

Особливості англійського інституціоналізму

1.7. Інституціоналізм 1920-1940-х років. Еволюційна теорія Й. Шумпетера. Виникнення соціологічної школи інституціоналізму

Еволюція американського інституціоналізму

Методологія та історія економічного аналізу

Теорія динамічного розвитку економіки