Проведена в 1996 році грошова реформа завершила перший етап побудови української фінансової системи. Цим заходом не лише введено національну грошову одиницю — гривню, а й створено умови для стабілізації грошової системи та перетворення грошей у важливий стимулюючий фактор економічного розвитку.

Запровадження національної валюти проводилося в кілька етапів. У січні 1992 року у готівковий обіг запроваджено тимчасову національну валюту — український карбованець (купон багаторазового використання). Водночас обслуговування безготівкового обігу, на який припадала основна маса розрахунків між підприємствами й установами, здійснювалося рублем — грошовою одиницею колишнього СРСР. У листопаді 1992 року функціонування рубля у грошовому обігу на території України повністю припинено, єдиним законним засобом платежу в готівковому і безготівковому обігу став український карбованець.

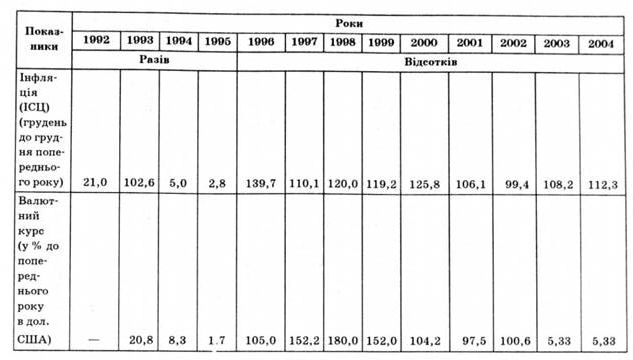

Із введенням карбованця Національний банк відразу розпочав створення валютного ринку, запровадив національну платіжну систему, механізм міждержавних розрахунків. Розроблена спеціалістами Національного банку у цей період платіжна система в національній валюті дозволила прискорити розрахунки між суб'єктами господарювання від 5—10 днів до 1—2 годин та забезпечила оперативний контроль реалізації розрахунків. Поступово український карбованець, незважаючи на тимчасовий статус, набув всіх ознак звичайної грошової одиниці, але разом з тим він увібрав і негативний потенціал економічних проблем перехідного періоду: зростання дефіциту бюджету, гіперінфляцію та знецінення національної валюти, що відображено у табл. 11.2.

З метою подолання гіперінфляції, яка досягла своєї вершини у 1993 році, і високих темпів знецінення гривні уряд та НБУ з жовтня 1994 року запровадив програму антиінфляційних стабілізаційних заходів, що, як видно із даних табл. 11.2, позитивно відбилося на стійкості національної валюти.

Грошова реформа в Україні проводилася з 2 по 16 вересня 1996 року. Важливим позитивним результатом було те, що вдалося утримати відносну стабільність на грошовому, споживчому й валютному ринках. Таким чином, через введення повноцінної національної валюти — гривні — грошова реформа створила умови для подальшого реформування економіки.

Відкритий, безконфіскаційний характер реформи показав, що Україна пішла шляхом цивілізованого регулювання відносин між державою і народом. Тим самим створені умови для прискорення широкого спектра позитивних соціально-економічних змін. Сьогодні можна сказати, що грошова реформа в Україні завершена.

Необхідною умовою макроекономічної стабілізації є фінансова стабілізація — основна мета діяльності центрального банку держави. Грошово-кредитна політика Національного банку України післяреформеного періоду спрямована на подальше закріплення національної грошової одиниці — гривні, підтримку і прискорення ринкових перетворень в економіці, підвищення ефективності функціонування банківської системи та вдосконалення управління грошово-кредитним і валютним ринками.

Україна як незалежна держава проголосила своє прагнення до забезпечення конвертованості національної валюти, що дозволило:

— розширити можливості фізичних осіб резидентів та нерезидентів у здійсненні соціальних платежів в іноземній валюті за межі країни;

— надати права нерезидентам через уповноважені банки, в яких відкрито рахунки ЛОРО у гривнях, купувати на валютному ринку України іноземну валюту за умови підтвердження, що ці кошти отримані юридичною особою-нерезидентом унаслідок експортно-імпортних операцій;

— відкрити в установах банків рахунки як у національній, так і в іноземній валюті фізичним особам-нерезидентам на однакових умовах із резидентами.

Проведення грошової реформи та приєднання до умов статті VIII Статуту МВФ про скасування обмежень за поточними міжнародними операціями поліпшили умови роботи на валютному ринку України як для резидентів, так і для нерезидентів, стимулювали зростання надходжень іноземної валюти в Україну, сприяли створенню інвестиційного клімату, позитивно вплинули на стабільність курсу гривні.

Українська економіка дедалі більше набуває ознак сформованого національного економічного простору, в якому на перший план виходить створення умов для зростання добробуту в кожній родині.

Підсумки

1. Усе, що виконує функції міри вартості, засобу обміну, засобу нагромадження є грошима.

2. До основних компонентів пропозиції грошей належать: готівка (паперові і металеві гроші), чекові вклади, вклади на безчекових ощадних рахунках, дрібні та великі строкові вклади.

3. Сумарний попит на гроші складається з операційного попиту на гроші та попиту на гроші як на активи. Операційний попит прямо пропорційний номінальному ВВП; попит на гроші як на активи обернено пропорційний відсотковій ставці.

4. Експансіоністська грошова політика центрального банку, яка збільшує грошову масу, спрямована на зниження рівня відсотка. Навпаки, рестриктивна грошова політика, яка зменшує грошову масу, спонукає відсоток підвищуватися.

5. Комерційний банк може надавати в позику лише суму, що дорівнює сумі його надлишкових резервів. Система комерційних банків у цілому може надавати позику, що в декілька разів перевищує її надлишкові резерви.

6. Мультиплікатор пропозиції грошей — це відношення нових депозитів до нових банківських резервів. Його коефіцієнт визначається шляхом поділу одиниці на норму резервних вимог.

7. Кредитно-грошова (монетарна) політика має такі три основні інструменти: операції на відкритому ринку, офіційні резервні норми по депозитних вкладах та облікова ставка за позики банкам. Усі ці операції мають на меті поліпшити стан економіки і досягти таких кінцевих завдань, як найкраще поєднання низької інфляції, низького безробіття, швидкого зростання ВВП, а також підтримання торговельного балансу і впорядкування фінансових ринків.

Терміни і поняття

Гроші; міра вартості; засіб обміну; засіб нагромадження; символічні гроші; вартість грошей; чекові вклади; "майже гроші"; нечекові ощадні рахунки; строкові вклади; законний платіжний засіб; декретні гроші; попит на гроші для операцій; попит на гроші як на активи і загальний попит на гроші; грошовий ринок; банк; система часткових резервів у банківській справі; встановлені законом резерви; резервна норма; фактичні, обов'язкові та надлишкові резерви; мультиплікатор банківських грошей; кредитно-грошова (монетарна) політика; операції на відкритому ринку; облікова ставка; політика "дешевих" і "дорогих" грошей.

Питання для повторення

1. Поясніть, яким, чином сильна інфляція може підірвати здатність грошей виконувати свої основні функції.

2. Дайте оцінку і поясніть такі твердження:

— гроші — це лише певна кількість металу або паперу, яка дає їхньому власникові законне право на безліч різних товарів;

— винахід грошей — одне з найбільших досягнень людства;

— гроші — це те, що суспільство проголошує грішми;

— зростання цін відбувається не тому, що все стає дорожчим, а тому, що грошова одиниця стає дешевшою;

— існування паперових грошей ставить складні питання про їхню оптимальну кількість і про ті проблеми, що виникають у разі перевищення цієї кількості.

3. Чому комерційні банки зобов'язані мати резерви? Поясніть, чому резерви є активом для комерційного банку, але зобов'язанням для центрального банку. Що таке "надлишкові резерви"? Як обчислити кількість надлишкових резервів, що має банк? Яке їхнє значення?

4. Які послуги надають банки? Хто ще надає подібні послуги? Якщо банкір отримує новий депозит і нові резерви, чи завжди він здатний знайти позичальника?

5. Поясніть, чому окремий комерційний банк може, не ризикуючи, давати позику лише на ту суму, що дорівнює надлишковим резервам, а система комерційних банків може багаторазово надавати в кредит свої надлишкові резерви.

6. В економіці сильна і тривала інфляція. Які зміни: а) резервної норми, б) облікової ставки і в) в операціях на відкритому ринку доцільно запропонувати? Поясніть, яким чином кожна із змін, які доцільно зробити, вплине на резерви комерційних банків, грошову пропозицію, відсоткові ставки і сукупні видатки.

Розділ 12. ЦІНОВА ЕЛАСТИЧНІСТЬ ПОПИТУ І ПРОПОЗИЦІЇ

12.1. Еластичність попиту

Цінова еластичність попиту.

Визначники еластичності попиту за ціною.

Інші концепції визначення еластичності попиту.

12.2. Цінова еластичність пропозиції

12.3. Державне регулювання цін

Ціни на житло.

Ціни на сільськогосподарську продукцію.