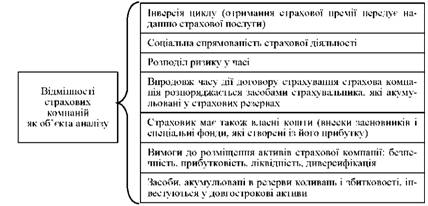

Світовий досвід і більш ніж десятирічна вітчизняна практика свідчать, що важливим джерелом інвестиційного капіталу є страхові компанії. їхні особливості, які наведені на рисунку 14.8, впливають на зміст економічного аналізу їхньої діяльності.

Рис. 14.8. Характерні відмінності страхових компаній

Крім загальних результатів, операційної, інвестиційної та фінансової діяльності страхової компанії надається оцінка за видами страхування, термінами і розмірами акумульованих коштів, за напрямками їхнього інвестування (у нерухомість, державні цінні папери та інші довгострокові активи). Аналіз обсягів страхових операцій та їхньої структури проводиться у статиці, динаміці та порівняно з конкурентами.

Структура страхових резервів досліджується відповідно до угруповань за категоріями активів, передбачених Законом України "Про страхування": грошові кошти на рахунках; банківські внески (депозити); нерухоме майно; цінні папери, які передбачають отримання доходу; цінні папери, що емітує держава; довгострокові інвестиційні кредити (для резервів зі страхування життя) та ін.

Дослідження і аналіз страхового ринку дозволяють використовувати досвід інших страхових компаній і впроваджувати нові види страхових послуг, що в остаточному рахунку дозволяє підвищувати ефективність їхньої діяльності.

Рівень і якість пенсійного забезпечення - важлива складова економічного і соціального стану населення країни. У розвинутих країнах воно здійснюється із трьох джерел: державних пенсійних систем у рамках соціального страхування; недержавних пенсійних фондів; страховими компаніями або іншими фінансовими організаціями. У Росії до 1917 року існували пенсійні каси [58]. У радянські часи пенсійне забезпечення було державним. Перший в Україні недержавний пенсійний фонд у постсоціалістичний період створений у 1995 році [59]. З виходом у світ Закону України "Про недержавні пенсійні фонди" їхня діяльність розширюється і актуальною є адаптація аналітичної функції до умов і оцінки їхньої роботи.

Особливості аналізу діяльності пенсійного фонду визначають: система показників оцінки (внески до пенсійного фонду за видами учасників; вартість пенсійного ануїтету, кількість пенсіонерів; сума сплачених пенсій за видами пенсіонерів; розмір пенсійного резерву; активи фонду, дохідність інвестицій фонду та інше); специфіка діяльності пенсійного фонду як своєрідного інвестиційного процесу; врахування неможливості досягнення балансу внесків і виплат для окремого учасника внаслідок різної і до того ж невизначеної тривалості життя.

Диверсифікованість портфеля інвестицій пенсійного фонду оцінюється за видами цінних паперів (акцій, облігацій, казначейських векселів та ін.), а цінних паперів різних видів - за видами економічної діяльності, за строками вкладень та за валютами з визначенням їхніх співвідношень. У закордонній практиці оцінюється також дотримання обмежень: лімітів на окремі види вкладень і лімітів для вкладень у цінні папери однієї компанії (ліміти концентрації). На дохідність інвестицій пенсійного фонду впливають об'єктивні та суб'єктивні фактори, які наведені на рисунку 14.9.

Для недержавних пенсійних фондів дуже актуальною є проблема визначення впливу чинників на збалансованість надходжень і виплат. Тому регулярно, раз в 2-3 роки, пенсійні фонди проводять актуарне оцінювання, тобто визначають здатність фонду відповідати за своїми зобов'язаннями перед пенсіонерами й учасниками.

Перед проведенням актуарної оцінки здійснюється підготовча робота, зокрема, досліджуються: динаміка середньої заробітної плати при збільшенні віку і розраховуються коефіцієнти зарплати для кожного конкретного віку активних учасників фонду діленням середньої зарплати учасника конкретного віку на його зарплату у базовому році. На підставі розрахунків будується "шкала заробітної плати". Іноді шкала будується з урахуванням очікуваної довготермінової інфляції.

На практиці безпосереднє проведення актуарного аналізу здійснюється за однією з наступних методик [58].

1. Перший варіант методики актуарного аналізу передбачає визначення можливостей пенсійного фонду при умовній його ліквідації відповідати за наявними перед його учасниками зобов'язаннями. Оцінка містить зіставлення накопичених активів пенсійного фонду та існуючих зобов'язань задля обчислення коефіцієнта, що фондується. Розрахунок даного коефіцієнта здійснюється для різних груп учасників фонду окремо й усіх разом. При розрахунку коефіцієнта, що фондується, за групами приймається до уваги встановлена пріоритетність погашення заборгованості перед ними, так спочатку заборгованість погашається в повному обсязі перед пенсіонерами по старості, потім перед дітьми, інвалідами, вдовами і, вже в останню чергу, перед учасниками, що придбали право на пенсію.

2. Другий варіант методики актуарного аналізу (який більш розповсюджений на практиці) враховує усіх учасників фонду - не тільки дійсних, а й майбутніх. Актуарне оцінювання містить розрахунок двох узагальнюючих фінансових показників: сучасної величини усіх майбутніх надходжень до фонду та сучасну величину усіх очікуваних у майбутньому виплат з фонду, тобто пенсій існуючим і майбутнім пенсіонерам. Різниця між ними (як правило, друга з них більша першої) зіставляється з накопиченими активами. Якщо результат від'ємний (негативний), тобто активів фонду не вистачає для покриття різниці, це свідчить про актуарний дефіцит. Актуарний дефіцит (або надлишки) визначають і у відносному вимірюванні як різницю між необхідним і дійсним рівнем відрахувань у відсотках до заробітної плати.

Актуарний аналіз містить також розробку заходів для ліквідації або зменшення актуарного дефіциту (шляхом збільшення внесків, зменшення розміру пенсій, зміни дати виплати пенсій, підвищення віку виходу на пенсію, введення максимально допустимих рівнів пенсій та ін.).

Внаслідок великої невизначеності в Україні майбутніх економічних та демографічних характеристик доцільно надавати їм оптимістичну, песимістичну і найбільш вірогідну актуарну оцінку експертним методом, який широко використовується у стратегічному аналізі [43]. Потім на підставі таких отриманих оцінок розраховувати очікувану величину пенсійного фонду.

Основні терміни та поняття

Рівень економічного середовища; зовнішній економічний аналіз діяльності клієнта; кредитоспроможність; критерії економічної оцінки господарської діяльності клієнтів-позичальників; фінансові результати та їхні чинники; ліквідність та мобільність; ділова активність та прибутковість; фінансова стійкість; забезпечення кредиту; коефіцієнтний аналіз; баланс; аналіз фінансової форми звітності; порівняльний аналіз; нормативи: капіталу, ліквідності, кредитного ризику, інвестування, валютного ризику; засоби впливу НБУ на КБ; базельська система; відсотковий аналіз у банку; GAP-аналіз; кумулятивний GAP; рейтингова оцінка; актуарний аналіз; експертний метод.

15.1. Особливості управлінських рішень

15.2. Особливості аналітичної оцінки управлінських рішень