Основні операції банків – це акумулювання тимчасово вільних коштів юридичних і фізичних осіб, що становить суть пасивних операцій. Розрізняють такі складові пасивних операцій:

• операції, що формують власні кошти;

• операції, що формують залучені кошти;

• операції, що формують позичені кошти.

Залучені кошти становлять найбільшу питому вагу в структурі пасивів банків.

Залучені кошти переважно формуються за рахунок депозитів та емісії цінних паперів власного боргу, однак деяку частку становлять і позабалансові форми залучення.

До позабалансових джерел залучення ресурсів відносять сек'юри-тизацію активів.

Позичені кошти - це кредити, одержані в інших банках, кредити Національного банку України та кошти, отримані від емісії та продажу облігацій банків.

Облігації - це цінні папери, які характеризують не права власності, а кредитні взаємовідносини, тому кошти, отримані банками від емісії облігацій, не є їх власним капіталом (як при емісії акцій). Ці кошти банки одержують від власників облігацій у довгострокову позику. Через певний термін банк повинен повернути номінальну вартість їх власникам і сплатити їм фіксований дохід.

Залучені і позичені кошти банку - це його зобов'язання перед контрагентами (клієнтами).

Джерела формування банківських ресурсів розміщуються в таблиці балансу банку в нижній частині - "пасиви".

Ця частина включає не тільки зобов'язання банку, а і його регулятивний капітал (табл. 1.1).

Таблиця 1.1

Балансовий звіт банку на 31 грудня 20X1 року

(тис, грн.)

Найменування статей | 20X0 | 20X1 |

Активи | ||

Грошові кошти | 75932 | 48492 |

Кошти в інших банках | 164592 | 91469 |

Державні облігації внутрішньої позики | 20528 | 10875 |

Кредити, надані клієнтам | 790201 | 588317 |

Інвестиційні цінні папери | 4042 | 24407 |

Матеріальні та нематеріальні активи | 95335 | 82111 |

Інші активи | 17812 | 14415 |

Усього активів | 1168442 | 860086 |

Зобов'язання | ||

Кошти банків | 182757 | 103320 |

Кошти клієнтів | 823575 | 616640 |

Боргові цінні папери, емітовані банком | 0 | 0 |

Інші зобов'язання | 22069 | 16088 |

Усього зобов'язань | 1028401 | 736048 |

Власний капітал | ||

Статутний капітал | 143549 | 143549 |

Акції, викуплені в акціонерів | -227 | -91 |

Емісійні різниці | 22 | 27 |

Резерви | 1310 | 1196 |

Збитки минулих років | - 20758 | -21795 |

Нерозподілений прибуток | 16144 | - |

Усього власного капіталу | 146041 | 124038 |

Усього пасивів (зобов'язання та капітал) | 1168442 | 860086 |

Кожна банківська операція, що реєструється в балансі, повинна аналізуватися з позиції бухгалтерської облікової формули балансу, а також відображатися двома змінами в бухгалтерському балансовому рівнянні:

Активи = Зобов'язання + Капітал (1.1)

Зобов'язання банку в балансі розміщуються в порядку черговості їх повернення контрагентам.

1.2.3. Зміст активних операцій банку, відображення активів банку в балансі

Активні операції банків у загальному можна поділити:

- на кредитні;

- інвестиційні;

- інші активні операції.

Кредитні операції полягають у проведенні ряду дій, пов'язаних із наданням і погашенням банківських кредитів відповідно до принципів кредитування.

Інвестиційні операції означають вкладення коштів банків у цінні папери юридичних осіб на тривалий або короткий терміни. До інших активних операцій банків відносять:

- вкладення ресурсів у готівку та безготівку;

- касові операції із приймання та видавання готівки, розрахункові безготівкові операції;

- торговельні операції з фінансовими інструментами;

- вкладення тимчасово вільних коштів на депозити в інших банках;

- операції із придбання основних засобів, матеріальних і нематеріальних активів.

Слід зазначити, що перші три операції із прокласифікованих вище належать одночасно до активних комісійних операцій.

Розміщення ресурсів банків і їх залишки відображаються в балансі банку у верхній частині - "активи".

Активи банку - це його вимоги до своїх клієнтів, розміщуються вони в балансі в порядку їх відносної ліквідності (див. табл. 1.1).

За ліквідністю активи банків поділяють:

• на первинні резерви;

• вторинні резерви;

• портфель банківських кредитів;

• портфель банківських інвестицій.

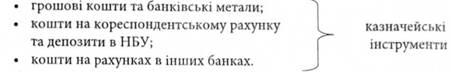

Первинні резерви - найбільш ліквідні активи, які належно використовуються для повернення вкладів і депозитів, здійснення платежів та виконання інших зобов'язань банку, але не приносять йому значних доходів. До них відносять:

Вторинні резерви - високоліквідні активи, які в будь-який момент із мінімальною затримкою та незначним ризиком втрат можна перетворити на первинні резерви (готівку). До них включають:

- казначейські та інші цінні папери, що рефінансуються НБУ;

- короткострокові кредити вигідним позичальникам.

Ці активи приносять банку також незначний дохід і головне їх призначення – бути джерелом поповнення первинних резервів.

Далі за ліквідністю в балансі розміщуються кредити та інвестиції, однак вони є найдохіднішими активами для банку.

РОЗДІЛ 2. ФОРМУВАННЯ РЕСУРСІВ БАНКІВ

TEMA 2.1. КАПІТАЛ БАНКІВ, ЙОГО СТРУКТУРА ТА ФУНКЦІЇ

2.1.1. Загальна характеристика банківських ресурсів

2.1.2. Регулятивний капітал банку, його структура, функції

2.1.3. Формування статутного капіталу банків різних форм власності

2.1.4. Механізм врахування залучених коштів на умовах субординованого боргу до капіталу банків

2.1.5. Формування резервного та інших фондів банків і їх призначення

ТЕМА 2.2. ОПЕРАЦІЇ БАНКІВ ІЗ ЗАЛУЧЕННЯ КОШТІВ НА ДЕПОЗИТИ ЮРИДИЧНИХ ОСІБ

2.2.1. Економічна суть депозитів, їх класифікація