У розрахунках необхідно враховувати, що депозитні сертифікати за способом отримання доходу їх власниками, як уже відмічалося розподіляються на два види - процентні і дисконтні.

Як уже зазначалося у ІІ-му модулі, за процентними депозитними сертифікатами процент нараховується аналогічно їх нарахуванню за депозитними рахунками. Депозитні сертифікати дисконтного типу продаються за ціною нижче номіналу, а погашаються за номінальною вартістю. Різниця між цими вартостями і визначає доход від придбання такого векселя.

Депозитні сертифікати можуть продаватися до закінчення терміну їх зберігання і вільно обертатися на ринку. Зокрема, рівень доходу по операціях з дисконтними депозитними сертифікатами залежить від рівня ринкових процентних ставок, а за процентними депозитними сертифікатами - ще й від рівня процентної ставки на момент їх випуску.

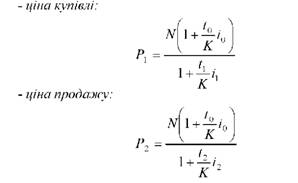

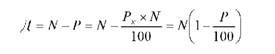

Доход від операцій з купівлі-продажу депозитних сертифікатів визначається як різниця між цінами їх продажу(Р2 ) і купівлі (Р1), які, в свою чергу, розраховуються за формулами:

а) для процентних депозитних сертифікатів:

де N - номінальна вартість депозитного сертифікату;

І0 - термін у днях від моменту випуску до моменту погашення;

К - кількість днів у році;

- і і2 - терміни в днях, відповідно, від моментів купівлі і продажу до моменту погашення;

і1 і і2 - ставки простих процентів на грошовому ринку в моменти купівлі і продажу;

і0 - ставка простих процентів, встановлена на момент випуску депозитного сертифікату.

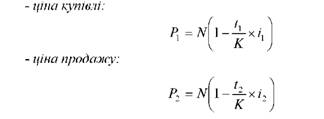

б) для дисконтних депозитних сертифікатів:

Примітка: у формулах (4.5-4.6) використані символи, зазначені для формул (4.3- 4.4)

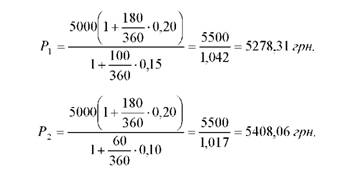

Приклад 3.

Ощадний сертифікат номіналом 5000 грн. з нарахуванням процентів за ставкою 20 % річних і терміном на півроку куплені банком за 100 днів до погашення і продані через 40 днів. Ставка процентів по депозитам на ринку на момент купівлі і продажу складали 15% і 10% річних, відповідно. Визначити доходність даної операції для банку за ефективною ставкою простих процентів.

Розв'язок:

Доход банку від здійснення даної операції з процентним ощадним сертифікатом визначається як курсова різниця між цінами його продажу та купівлі на ринку, які визначаються за формулами (4.3-4.4):

Дохід, який визначається як різниця між цінами продажу та купівлі складе:

Б = Р2 - Р1 = 5408,06 - 5278,31 =129,75 грн.

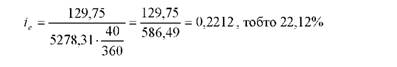

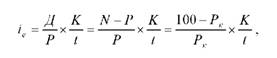

Дохідність даної операції з ощадним сертифікатом, визначена за формулою (1.15) ефективної ставки простих процентів складе:

Приклад 4.

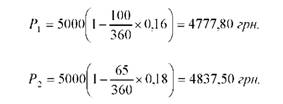

Депозитний сертифікат дисконтного типу номіналом 5000 грн., куплений за 100 днів до погашення і проданий через 35 днів. Облікові ставки на момент купівлі та продажу складали, відповідно, 16% та 18% річних. Визначити доходність даної операції за ефективною ставкою простих процентів.

Розв'язок:

Доход банку від здійснення даної операції з депозитним сертифікатом визначається як курсова різниця між цінами його продажу та купівлі на ринку, що визначаються за формулами (4.5-4.6):

Дохід, який визначається як різниця між цінами продажу та купівлі складе:

Д = 4837,5 - 4777,80 = 59,70 грн.

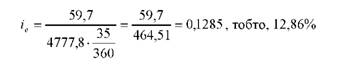

Дохідність даної операції з ощадним сертифікатом, визначена за формулою (1.15) ефективної ставки простих процентів складе:

4.3. Операції з облігаціями

Облігації - це довгострокові цінні папери, які можуть випускатися в обіг державою чи корпораціями, у тому числі банками. В останньому випадку облігації називають борговими приватними цінними паперами (зобов'язаннями). Як правило, облігації приносять їх власникам дохід у вигляді фіксованого процента, що встановлюється до її номінальної вартості. Разом з тим існують облігації з плаваючою ставкою, яка змінюється згідно визначеного алгоритму.

Періодична виплата процентів за облігаціями здійснюється на підставі купонів - вирізних талонів з надрукованими на них цифрами купонної ставки.

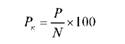

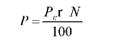

У цілому, за способами виплати доходів розрізняють облігації з фіксованою чи плаваючою купонною ставкою; а також облігації з нульовим купоном, (безкупонні) за якими емісійна ціна облігації Р встановлюється нижче її номінальної вартості N а різниця між ними є доходом інвестора, що сплачується на момент погашення облігації. У цьому випадку процент за безкупонною облігацією не виплачується, а її курс Ри може бути визначений за формулою:

Відповідно, коли курс облігації є заданим, то ціна облігації Р буде визначатися за формулою:

Дохід від купівлі таких облігацій буде дорівнювати:

Підставивши в формулу для визначення ефективної ставки простих відсотків (1.15) вираз (4.9) для облігацій отримаємо:

де К - кількість днів у році;

і - термін проведення операції з облігаціями.

Приклад 5.

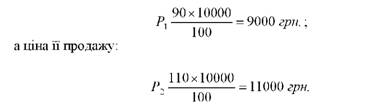

Облігація номіналом 10 000 грн. куплена за курсом 90 і продана через 2 роки за курсом 110. Доход по облігації нараховується за простою ставкою процентів, що дорівнює 15% річних. При купівлі продавцю облігацій оплачено процентний доход за 50 днів.

Розв'язок:

Ціна купівлі облігації, визначена за формулою (4.8):

Процентний дохід, сплачений продавцю облігації за 50 днів і визначений за формулою (1.2) складе:

І0 = 10000 х 0,15 х (50 / 365) = 205,48 грн.

Загальні витрати на купівлю облігації складають:

Р = 9000 + 205,48 = 9205,48 грн.

Якщо проценти за облігацією не реінвестуватись, то їх сума, визначена за формулою (1.2) за 2 роки складе:

І1 = 10000 х 0,15 х 2 = 3000 грн.

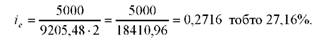

Загальний дохід від облігації за 2 роки складе:

Д = (11000 - 9000) + 3000 = 5000 грн.

Доходність даної операції з ощадним сертифікатом, визначена за формулою (1.15) ефективної ставки простих процентів складе:

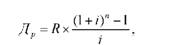

Отримані проценти за облігаціями можуть не сплачуватись відразу, а реінвестуватись, переважно за складною ставкою процентів. Дохід від їх реінвестування може визначатися за наступною формулою:

де Я - сума надходження річних процентів від облігації, і - процентна ставка реінвестування; п - строк, за який доходи будуть реінвестуватись.

Приклад 6.

Облігація банку номіналом 100 тис. грн. і терміном 5 років, проценти за якою будуть сплачуватись щорічно за ставкою 15% річних, куплена за курсом 96.

Визначити загальний дохід від облігації, якщо отримані проценти будуть реінвестуватись за складною ставкою 10% річних.

Розв'язок:

Ціна купівлі такої облігації, визначена за формулою (4.8) дорівнює:

Р = 96 х 100 000 / 100 = 96 000 грн.

Сума щорічних процентів, нарахованих на облігацію за формулою (1.2) дорівнює:

І = 100 000 х 1 х 0,15 = 15 000 грн.

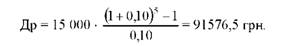

Доход від реінвестування нарахованих процентів, визначений за формулою (4.11) складе:

Дохід від купівлі облігації за ціною, що менше номіналу складе:

Д0 = 100 000 - 96 000 = 4 000 грн. Тим самим, загальний дохід від операції з облігацією складе:

Д = 91576,5 + 4000 = 95 576,5 грн.

Вартість облігації, дохід за якою нараховується на основі купонної ставки залежить як від рівня купонної ставки, так і від періоду погашення облігації, її податкового статусу, ліквідності, норми доходу, поточної доходності тощо.

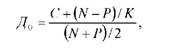

При цьому середня норма доходу купонної облігації розраховується як співвідношення середнього періодичного доходу до середньої ціни облігації:

де Д0 - норма доходу облігації (ринкова); N - номінальна вартість облігацій; С - купонний платіж за окремий період; Р - вартість купівлі облігації;

К - кількість періодів нарахування та здійснення купонних платежів, що залишились до погашення облігації.

Показник поточної дохідності (ПД) купонної облігації розраховується як співвідношення купонного доходу (С) за відповідний період до фактичних витрат на придбання облігації (Р):

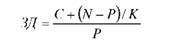

Показник загальної доходності (ЗД) купонної облігації до моменту її погашення розраховується за формулою:

Приклад 7.

У портфелі банку знаходиться пакет облігацій номінальною вартістю 100 тис. грн. з терміном погашення через 3 роки і 20%-м річним купоном. Ринкова ціна пакета облігацій 85 тис. грн.

Розрахувати ринкову, поточну та загальну доходність пакета облігацій.

Розв'язок:

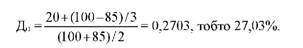

1. Середня ринкова норма доходу пакета купонних облігацій, визначена за формулою (4.12) дорівнює:

2. Поточна доходність пакета облігацій, визначена за формулою

(4.13) складе:

ПД = 20 / 85 = 0,2353, тобто 23,53%.

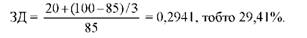

3. Загальна доходність пакета облігацій, визначена за формулою

(6.14) складає:

4.5. Розрахунки за факторинговими операціями.

4.6. Розрахунки за іншими послугами банків

4.7. Розрахунки, пов'язані із забезпеченням фінансової стійкості банків

4.8. Розрахунки, пов'язані з формуванням резервів за активними операціями банків

4.9. Особливості оцінки фінансових результатів діяльності банку

Список рекомендованої літератури

Основна література

Додаткова література