Страхування як інститут фінансового захисту передбачає передачу страховику відповідальності страхувальника із зазначенням ризику. Ознакою передачі такої відповідальності є сплата страхового внеску, структурний елемент якого - нет-то-премія - призначений для виконання майбутніх страхових виплат.

В основі ціни страхового продукту лежить страховий тариф (брутто-тариф).

Страховий тариф є грошовою платою з одиниці страхової суми або з вартості об'єкта страхування (тобто з повної страхової суми) за визначений період страхування. Відповідно, чим нижчий страховий тариф, тим дешевший страховий продукт.

Страхова сума - це одна з основних умов довільної угоди страхування, що є грошовим вираженням зобов'язань страховика перед страхувальником.

Страхова сума є базою для обчислення страхової премії. Це "кількісний" чинник, від якого залежить відповідальність страховика, тобто обсяг його ризику і, відповідно, розмір страхової премії. "Якісним" чинником є страховий тариф: його розмір залежить від переліку подій, на випадок яких відбувається страхування; ступеня ризику згідно з фізичними властивостями об'єкта страхування; строку дії договору тощо. Тобто страховий тариф відображає індивідуальні характеристики кожного конкретного договору страхування.

У практиці українських страховиків найбільш поширеним є встановлення ставки премії у відсотках. Для західних компаній більш звичним є встановлення ставки премії у грошовому вираженні.

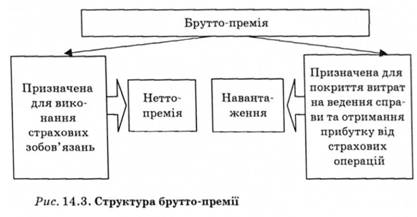

Отже, розмір страхового внеску залежить від величини страхової суми, рівня ризику та періоду, за який здійснюється страховий внесок. Структура брутто-премії відображає економічний механізм страхування.

Страховий тариф має два основних компоненти - нетто-премію та навантаження до нетто-тарифу. У свою чергу, нет-то-премія призначена для фінансування виплат за договором страхування, а навантаження використовується для фінансування витрат з ведення страхової справи та формування прибутку страховика.

Страхові тарифи (або максимальний їх розмір) з обов'язкових видів страхування встановлюються відповідними законодавчими актами. Страхові тарифи з добровільних видів розробляються страховиками самостійно і потім затверджуються державним наглядовим органом у сфері страхування під час розгляду питання про видачу ліцензії на проведення відповідного виду страхування.

Структура брутто-премії представлена на рис. 14.3.

Співвідношення нетто-премії та навантаження залежно від виду та обсягу страхування, а також від рівня витрат на ведення справи може бути різним.

Слід зазначити, що за різними видами страхування частка нетто-премії коливається в межах 70-90 %. Висока частка навантаження зумовлюється в основному збільшенням її структурного елемента - комісійної винагороди, яку сплачують посереднику (брокеру, агенту). Це, у свою чергу, свідчить про посилення ролі роботи посередника у страхуванні і відповідає світовій практиці.

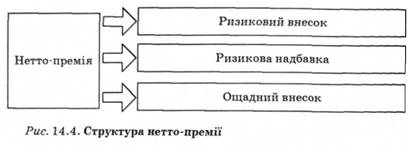

Загалом нетто-премія може містити такі структурні елементи: ризиковий внесок, ризикову (гарантійну) надбавку та накопичувальний (ощадний) внесок (рис. 14.4).

Ризиковий внесок, або величина нетто-ставки, формується під впливом багатьох чинників, які відображають конкретні умови, в яких перебуває застраховане майно, здійснюється виробництво, живе і працює людина. Величина нетто-ставки завжди відповідає величині ризику. Для підприємницьких ризиків загальна нетто-ставка складається з окремих нетто-ста-вок, які відповідають окремим складовим підприємницького ризику. Тому ризиковий внесок використовується для покриття ризику за всіма видами страхування, тобто для страхових виплат у разі настання страхового випадку.

Ризикова (гарантійна) надбавка формується залежно від специфіки конкретної страхової операції і використовується для компенсації можливого перевищення фактичних виплат над розрахунковими. До структури нетто-премії вона може не включатися - все залежить від обраної страховиком стратегії управління. Якщо він має на меті захоплення страхового ринку за рахунок нижчих, ніж у конкурентів, цін, ризикова надбавка не включається до структури нетто-премії. Навпаки, включення її до нетто-премії дасть змогу страховій організації покращити свою фінансову стійкість.

Накопичувальний (ощадний) внесок використовується для накопичення суми, яка виплачується за умовами довгострокового договору страхування життя - у випадку дожиття застрахованої особи до визначеної дати (за ризиком дожиття). Накопичувальний внесок повинен інвестуватися з метою отримання прибутку.

Розмір ризикової надбавки залежить від прийнятої ймовірності перевищення фактичних виплат над розрахунковими. При цьому співвідношення між ризиковим внеском і ризиковим навантаженням для різних видів страхування може бути різним.

Розмір накопичувального внеску залежить від обраного принципу обчислення відсотків (прості чи складні відсотки), розміру страхової суми, яка виплачується за ризиком дожиття, обіцяної страхувальнику норми доходу та строку дії договору страхування. Для накопичувального виду страхування співвідношення ризикового та накопичувального внесків визначається умовами договору.

Варто зазначити, що виконання зобов'язань страховика перед страхувальником за страховими виплатами ґрунтується на дотриманні принципу поєднання економічного ризику, відповідно до якого всі кошти, які були зібрані зі страхувальників для виконання страхових зобов'язань, акумулюються у страхових фондах.

Джерелами різних страхових фондів, які призначені для виплат за умовами договору страхування, є елементи нетто-премії - ризиковий внесок, ризикова надбавка на накопичувальний внесок.

Навантаження - це частина брутто-премії, яка призначена для покриття витрат з ведення справи та для отримання прибутку за страховими операціями (рис. 14.5).

В основі обчислення навантаження до нетто-ставки - класифікація витрат на ведення страхової справи. До них належать:

o організаційні витрати - це витрати, пов'язані з заснуванням страхової компанії;

o аквізаційні витрати - це перший етап у процесі реалізації страхового продукту, пов'язаний із залученням нових страхувальників, укладанням нових страхових угод за посередництва страхових агентів;

o ліквідаційні витрати - це витрати з ліквідації збитків, спричинених страховим випадком (оплата праці ліквідаторів, судові витрати, поштово-телеграфні витрати, витрати на відшкодування збитків страхувальнику);

o управлінські витрати - це витрати з управління майном певної компанії, а також загальні управлінські витрати;

o інкасаційні витрати - це витрати з обслуговування готівкового обігу, надходжень платежів тощо.

14.4. Формування фінансового результату страхової організації. Показники фінансової діяльності

14.5. Страхові резерви

Резерв незароблених премій (РНП)

Резерв заявлених, але не врегульованих збитків (РЕЗ)

Резерв катастроф (РК)

Резерв коливань збитковості (РКЗ)

Резерв попереджувальних заходів (РПЗ)

Резерви зі страхування життя (РСЖ)

Висновки