Під фінансовою стійкістю страхових операцій розуміють балансування доходів з витратами за страховим грошовим фондом, що формується зі страхових внесків сплачуваних страхувальниками (премій).

Основою фінансової стійкості страховиків є наявність сплаченого статутного капіталу, страхових резервів, а також система перестрахування. Статутний капітал (статутний фонд) страхових організацій спочатку формується за рахунок бюджету (обов'язкова форма страхування) або за рахунок коштів від продажу акцій та інших цінних паперів.

Мінімальний розмір статутного капіталу залежить від різних видів страхування і перестрахування. Статутний капітал акціонерного страхового товариства закритого типу створюється за рахунок внесків засновників і продажу акцій працівникам даного товариства, акціонерного страхового товариства відкритого типу - шляхом обміну внесків на акції засновників і продажу акцій по відкритій підписці чи на аукціоні біржі.

Акумуляція коштів страхового фонду досягається насамперед за рахунок збільшення кількості страхувальників і застрахованих об'єктів.

Проблема забезпечення фінансової стійкості може розглядатися подвійно: як визначення системи імовірності дефіциту коштів у якому-небудь році і як відношення доходів до витрат за минулий тарифний період.

Ступінь дефіцитності коштів страхової компанії залежить від величини страхового портфеля.

Для визначення ступеня імовірності дефіцитності коштів (ДК) застосовується коефіцієнт Коньшина :

де Т - середня тарифна ставка страхового портфеля; п - кількість застрахованих об'єктів.

Чим менше значення коефіцієнта ДК, тим вища фінансова стійкість страховика. На величину показника ДК, як видно з формули, не впливає розмір страхової суми застрахованих об'єктів.

Однак варто мати на увазі, що коефіцієнт Коньшина дає найточніші результати, якщо страховий портфель страховика складається з об'єктів із приблизно однаковими за вартістю ризиками (тобто без катастроф, землетрусів, загибелі космічних кораблів, літаків і т.п.).

Отже, однією з умов забезпечення фінансової стійкості страхових операцій є вирівнювання розмірів страхових сум, на які застраховані різні об'єкти туризму. Завдання за рахунок передачі частини видів страхування чи їхньої вартості іншим страховикам у перестрахування набуває останніми роками щораз більшого значення у страховій справі.

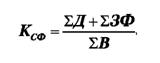

Для оцінювання фінансової стійкості як відношення доходів до витрат за тарифний період можна скористатися коефіцієнтом фінансової стійкості страхового фонду:

де Т,Д - сума доходів за тарифний період, грн;

Ф - сума коштів у запасних фондах, грн; Z2J - сума витрат за тарифний період, грн.

Фінансова стійкість страхових операцій буде тим вищою, чим більший коефіцієнт стійкості страхового фонду.

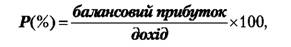

Важливим фактором, що характеризує фінансову стійкість страхової організації, крім статутного капіталу і резервних фондів, є рентабельність страхових операцій, що виражається відношенням балансового (валового) прибутку до дохідної частини:

Через невиробничий характері діяльності страхових організацій доход не створюється, а формується прибуток за рахунок перерозподілу коштів страхувальників, тобто необхідного і доданого продукту, створеного в інших виробничих сферах. Тому більш коректним є визначення рентабельності страхових операцій як показник рівня прибутковості, тобто відношення загальної суми прибутку за визначений період до сукупної суми платежів за той самий період:

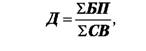

де Д - прибутковість;

ЪБП - сума балансового прибутку за рік, грн;

ECB - сукупна сума страхових внесків за рік, грн.

Варто мати на увазі, що доходи від страхових платежів при добровільному страхуванні являють собою ціну від продажу страхових послуг. У той час як при державному страхуванні ціна продажу регламентується калькуляційною ціною. В умовах ринкової економіки калькуляційна ціна і ціна продажу можуть не збігатися.

Розраховуючи тарифну ставку (брутто-ставку), страховик визначає очікувану вартість страхової послуги, а ціна продажу стає відомого тільки в момент укладення договору. Вартість страхової послуги - величина об'єктивна, а ціна продажу формується під впливом цілого ряду факторів: кон'юнктури ринку, цінової політики уряду, відсоткових ставок у банках. Максимальні ціни визначаються потребами страхувальників, а мінімальні - необхідністю еквівалентності відносин страхувальника і страховика.

Склад і структуру витрат визначають два взаємозалежних економічних процеси: 1) погашення зобов'язань перед страхувальниками; 2) фінансування діяльності страхової організації. У зв'язку з цим у страховій справі прийнятна така класифікація витрат:

- витрати на страхові виплати;

- відрахування в запасні фонди і страхові резерви;

- відрахування на запобіжні заходи (запобігання виникненню пожеж, консультації щодо вибору вогнестійких конструкцій, матеріалів, систем водопостачання і т.п.);

o витрати на ведення справ.

У сукупності ці витрати становлять собівартість страхових операцій. У страховій справі собівартість розглядають у широкому і вузькому значеннях.

У широкому значенні слова - це сукупність усіх витрат страховика на надання страхових послуг як безпосередніх (виплат страхового відшкодування чи страхового забезпечення), так і витрат на забезпечення фінансової стійкості страхових операцій (формування запасних і резервних фондів). У вузькому значенні слова - це витрати страхової організації на ведення справи.

Витрати на ведення справи закладають до кошторису брутто-ставки; вони є важливим елементом собівартості страхових операцій. Відповідно до прийнятої класифікації, до складу витрат входять витрати на оплату роботи агентів, господарські і канцелярські.

120. Поняття про страховий портфель, його структуру й величину

121. Склад технічних резервів страховика

122. Визначення мети фінансового планування страхової організації

123. Характеристика факторів, які впливають на ефективність страхової діяльності

124. Критерії показників економічної ефективності страхової діяльності

Зіставлення обсягів власного капіталу і статутного капіталу

Рівень сплаченого статутного капіталу

125. Порядок обчислення фактичного та нормативного запасу платоспроможності страховика

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ