Центральний банк – це емісійний, розрахунковий і касовий центр, що здійснює нагляд за всією кредитною системою і використовується як найважливіший інструмент кредитно-грошової політики держави. У ринковій економіці він не націлений на комерційну діяльність і отримання прибутку, є юридично незалежним від виконавчих органів влади, у практичній діяльності керується лише державними інтересами і чинним законодавством. Центральний банк самостійно виробляє заходи щодо реалізації визначених урядом пріоритетів грошово-кредитної політики, бере безпосередню участь у формуванні пропозиції грошей, здійснює емісію готівки*242.

*242: { Демківський А.В. Гроші та кредит: навч. посіб. / А.В. Демківський. – К.: Дакор, 2005.– 528 с.}

Національний банк України є центральним банком України, особливим центральним органом державного управління, юридичний статус, завдання, функції, повноваження і принципи організації якого визначаються Конституцією України, Законом України "Про Національний банк України" від 20 вересня 2001 р. № 679-XIV та іншими законами України.

Національний банк має статутний капітал, що є державною власністю. Розмір статутного капіталу становить 10 млн грн, але він може бути збільшений за рішенням Ради Національного банку.

Джерелами формування статутного капіталу Національного банку є доходи його кошторису, а в разі необхідності – Державний бюджет України.

Національний банк є економічно самостійним органом, який здійснює видатки за рахунок власних доходів у межах затвердженого кошторису, а також Державного бюджету України*243.

*243: { Бажан А.І. Грошово-кредитна політика / А.І. Бажан // Банківська справа. – – №1.}

Національний банк може відкривати свої установи, філії та представництва в Україні, а також представництва за її межами.

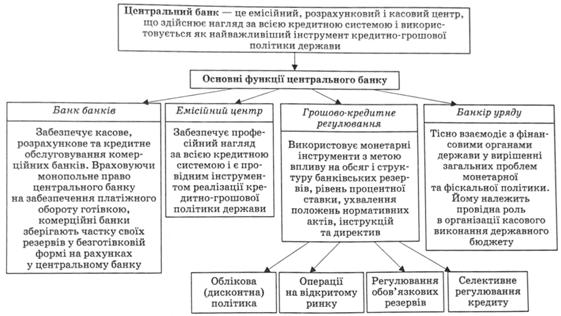

Традиційно виокремлюють чотири базові функції центрального (національного) банку (рис. 15.1).

Основною функцією НБУ як центрального банку держави є забезпечення стабільності національної грошової одиниці – гривні.

Для забезпечення виконання покладених на нього функцій Національний банк здійснює такі операції:

– надає кредити комерційним банкам для підтримки їх ліквідності за ставкою, не нижчою за ставку рефінансування Національного банку, та в порядку, визначеному Національним банком;

– надає кредити Фонду гарантування вкладів фізичних осіб під заставу цінних паперів за ціною, не нижчою за індекс інфляції, терміном на 5 років;

– купує та продає на вторинному ринку цінні папери у порядку, передбаченому законодавством України;

– відкриває власні кореспондентські та металеві рахунки у закордонних банках і веде рахунки банків-кореспондентів;

– купує та продає валютні цінності з метою монетарного регулювання;

– зберігає банківські метали, а також купує та продає банківські метали, дорогоцінні мётали та камені й інші коштовності, пам'ятні та інвестиційні монети з дорогоцінних металів на внутрішньому і зовнішньому ринках без квотування і ліцензування;

– приймає на зберігання та в управління державні цінні папери й інші цінності;

– видає гарантії та поруки відповідно до положення, затвердженого Радою Національного банку;

– веде рахунок Державного казначейства України без оплати і нарахування відсотків;

– виконує операції з обслуговування державного боргу, пов'язані з розміщенням державних цінних паперів, їх погашенням і виплатою доходу за ними.

Рис. 15.1. Функції центрального банку

Національний банк має право здійснювати й інші операції, необхідні для забезпечення виконання своїх функцій*244.

*244: { Бажан A.І. Грошово-кредитна політика / А.І. Бажан // Банківська справа. – 2002. –№1.}

Як емісійний центр банківської системи центральний банк забезпечує професійний нагляд за всією кредитною системою і є провідним інструментом реалізації кредитно-грошової політики держави.

Емісія банкнот – найдавніша функція центрального банку, його монопольне право на організацію та регулювання готівкового грошового обігу.

У цілому емісійна діяльність центрального банку поступово зменшується у зв'язку з тим, що готівкові розрахунки в народному господарстві скорочуються. Щодо монет, то їх карбування здійснює Міністерство фінансів на замовлення центрального банку, який і викуповує у міністерства цей вид готівки за фактичними витратами на їх виготовлення. Різниця між номіналом цих монет і відшкодуванням з боку центрального банку витрат становить чистий дохід держави, який називають сеньйоражем.

Центральний банк як банк банків забезпечує касове, розрахункове та кредитне обслуговування комерційних банків. Враховуючи монопольне право центрального банку на забезпечення платіжного обігу готівкою, комерційні банки зберігають частку своїх резервів у безготівковій формі на рахунках у центральному банку. Коли у комерційних банків виникає потреба у підкріплені каси готівкою, вони звертаються до центрального банку, який видає їм готівку в обмін на їх безготівкові резерви. Надлишки готівки комерційні банки здають до центрального банку для зарахування на їх рахунки. Операції центрального банку щодо касового обслуговування комерційних банків не приводять до зміни обсягів грошової бази, але вони змінюють и структуру, зокрема частку готівкового компонента грошової бази.

Участь центрального банку у розрахунковому обслуговуванні комерційних банків може мати різні форми, що залежить передусім від характерного для цієї банківської системи поєднання централізованої і децентралізованої платіжних систем.

Централізована система передбачає здійснення міжбанківських розрахунків через рахунки комерційних банків, відкриті у центральному банку.

Децентралізована система передбачає два варіанти розрахунків:

– через приватні розрахунково-клірингові центри з проведенням остаточних розрахунків через центральний банк;

– через кореспондентські рахунки, які комерційні банки відкривають один в одного.

Останнім часом значно зросла роль рефінансування комерційних банків на основі операцій з цінними паперами на умовах угоди РЕПО. Вона означає, що комерційний банк для збільшення свого кредитного потенціалу продає цінні папери центральному банку і водночас бере зобов'язання викупити їх у зазначений термін або на вимогу другої сторони.

Здійснення грошово-кредитного регулювання означає використання монетарних інструментів з метою впливу на обсяг і структуру банківських резервів, рівень процентної ставки, ухвалення положень нормативних актів, інструкції та директив.

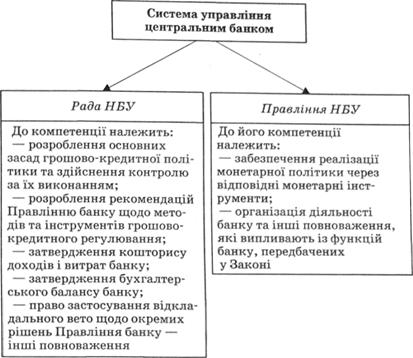

У ст. 100 Конституції зазначено: "Рада Національного банку України розробляє основні засади грошово-кредитної політики та здійснює контроль за її проведенням. Правовий статус Ради Національного банку України визначається законом"*245.

*245: { Конституція України. Основний закон України. – К.: Преса України, 1997. – 80 с.}

Провідними інструментами дії Національного банку є облікова ставка процента і норма обов'язкового резервування коштів комерційних банків (рис. 15.2)*246.

*246: { Демківський А.В. Гроші та кредит: навч. посіб. / А.В. Демківський. – К.: Дакор, 2005. –528 с.}

Обов'язкові резерви – це ті кошти комерційних банків, які вони зобов'язані передати в центральний банк і можливість розпорядження котрими для них дуже обмежена або її взагалі немає. Вперше цю норму введено у практику в США. Середньою межею норми резервів вважається 10–12 %. В Україні загальні принципи і методи формування норми обов'язкових резервів визначаються Положенням "Про порядок формування у банківській системі України обов'язкових резервів".

Облікова ставка – це норма відсотка, яку встановлює центральний банк і яка визначає ціну наданих комерційним банкам кредитних ресурсів під облік векселів.

У функції банкіра і фінансового агента уряду центральний банк тісно взаємодіє з фінансовими органами держави у вирішенні загальних проблем монетарної та фіскальної політики. Йому належить провідна роль в організації касового виконання державного бюджету. В умовах незбалансованості бюджету уряд може вдаватися до фінансування дефіциту трьома методами:

– борговим фінансуванням;

– податковим фінансуванням;

– емісією.

Національний банк України також виконує такі основні функції:

1) відповідно до розроблених Радою Національного банку України положень визначає та проводить грошово-кредитну політику;

2) монопольно здійснює емісію національної валюти України та організовує її обіг;

3) є кредитором останньої інстанції для банків і організовує систему рефінансування;

4) встановлює для банків правила проведення банківських операцій, бухгалтерського обліку і звітності, захисту інформації, коштів та майна;

5) організовує створення і методологічно забезпечує систему грошово-кредитної і банківської статистичної інформації та статистики платіжного балансу;

Рис. 15.2. Інструменти Національного банку

6) визначає систему, порядок і форми платежів, у тому числі між банками;

7) встановлює напрями розвитку сучасних електронних банківських технологій, створює, координує та контролює створення електронних платіжних засобів, платіжних систем, систем автоматизації та комп'ютеризації банківської діяльності і засобів захисту банківської інформації;

8) веде Державний реєстр банків, здійснює ліцензування банківської діяльності та операцій у передбачених законами випадках;

9) веде офіційний реєстр ідентифікаційних номерів емітентів платіжних карток внутрішньодержавних платіжних систем;

10) складає платіжний баланс, провадить його аналіз і прогнозування;

11) представляє інтереси України в центральних банках інших держав, міжнародних банках та інших кредитних установах, де співробітництво здійснюється на рівні центральних банків;

12) відповідно до визначених спеціальним законодавством повноважень виконує валютне регулювання, визначає порядок здійснення операцій в іноземній валюті, організовує і здійснює валютний контроль за банками та іншими фінансовими установами, які отримали ліцензію Національного банку на здійснення валютних операцій;

13) забезпечує накопичення та зберігання золотовалютних резервів і здійснення операцій з ними та банківськими металами;

14) аналізує стан грошово-кредитних, фінансових, цінових і валютних відносин;

15) визначає особливості функціонування банківської системи України у разі введення воєнного стану чи особливого періоду;

16) здійснює інші функції у фінансово-кредитній сфері в межах своєї компетенції, визначеної законом.

Статус Національного банку України визначається насамперед Конституцією України та Законом України "Про банки і банківську діяльність" від 20 березня 1991 р.

Банківська система – одна з підсистем фінансової системи України. Банківська система України є дворівневою і складається з НБУ та комерційних банків. НБУ разом зі своїми філіями становить перший рівень банківської системи.

Згідно зі ст. 7 Закону "Про банки і банківську діяльність" "Національний банк України – це банк, сто відсотків статутного капіталу якого належить державі. Його статут затверджується постановою Кабінету Міністрів України"*247. НБУ є підзвітним Верховній Раді відповідно до ст. 93 Конституції України та має право законодавчої ініціативи.

*247: { Господарський кодекс України : офіц. вид. – К.: Ін Юре, 2004. – 224 с.}

Стаття 85, п. 18 Конституції України відносить до повноважень Верховної Ради України "призначення на посаду та звільнення з посади Голови Національного банку України за поданням Президента України; призначення та звільнення половини складу Ради Національного банку України"*248.

*248: { Конституція України. Основний закон України. – К. : Преса України, 1997. – 80 с.}

Компетенції органів управління центральним банком наведені на рис. 15.3.

Рис. 15.3. Система управління центральним банком

Національний банк має право контролювати і вживати жорсткі заходи у разі порушенні законодавства. Якщо наявні порушення законодавства, то Національний банк України має право вживати такі заходи:

1) підвищення норми обов'язкових резервів;

2) стягнення з банків або інших кредитних установ штрафу в розмірі неправомірно отриманого доходу;

3) усунення керівництва від управління банком або іншою кредитною установою і призначення тимчасової адміністрації;

4) відкликання ліцензії на здійснення окремих або всіх банківських операцій;

5) застосування рішення про реорганізацію або ліквідацію банку тощо.

Національний банк України для комерційних банків і кредитних установ визначає форми звітності і порядок їх складання, що необхідні для ведення грошово-кредитної та банківської статистики і здійснення валютного контролю.

15.2. Контроль та аудит у центральному банку

Запитання і завдання для самоперевірки

Завдання для самостійного розв'язання

Тема 16. МІЖНАРОДНІ ФІНАНСОВО-КРЕДИТНІ УСТАНОВИ ТА ЇХ СПІВРОБІТНИЦТВО З УКРАЇНОЮ

16.1. Міжнародні валютно-кредитні установи та їх призначення

Міжнародний банк реконструкції та розвитку

Міжнародна фінансова корпорація

Багатостороння агенція гарантування інвестицій

Основні напрями діяльності БАТІ