1. Зміст і теоретичні концепції грошово-кредитної політики.

2. Передатний механізм та ефективність грошово-кредитної політики

3. Грошово-кредитна політика в Україні.

1. Зміст і теоретичні концепції грошово-кредитної політики

Сучасна економіка є грошовою економікою, оскільки майже всі економічні операції проводяться за участю грошей як засобу обміну. Використання грошей відокремлює акт купівлі товару від акту продажу і таким чином спрощує обмін, знижує витрати обігу товарів. Більшість сучасних грошей має кредитну природу, що дає змогу формувати нову грошову масу завдяки мультиплікації банківських депозитів. Саме тому макроекономіка не розглядає окремо грошову та кредитну системи.

Гроші і кредит - це історичні та економічні категорії.

Як історичні категорії вони є продуктом цивілізації, оскільки виникають з появою товарообміну та інституту позики.

Як економічні категорії - вони відображають складну природу економічних взаємовідносин між суб'єктами економічної системи.

Щоб зрозуміти природу грошово-кредитної системи, звернемось до основних етапів її еволюції.

Історії відомі два основних типи грошових систем - металева та паперово-кредитна.

Металева грошова система

Металева грошова система - це історично перша форма організації грошового обігу, коли роль грошей законодавчо закріплюється за певним металом (металами). Якщо роль грошей виконує один метал, то система набуває форми монометалізму, а якщо декілька - біметалізму. У разі біметалізму роль загального еквіваленту законодавчо закріплювалася за двома металами, як правило, золотом і сріблом.

Паперово-кредитна грошова система

Паперово-кредитна грошова система -це система грошового обігу, в основу якої закладено використання паперових та кредитних грошей. Тривалий час монети були повноцінними грошима, оскільки їхня номінальна вартість відповідала реальній. Зараз в усіх країнах світу в обігу перебувають тільки неповноцінні монети. Їх використовують як розмінні гроші, що дає змогу здійснювати будь-які дрібні покупки. Поступово на зміну монетам як повноцінним грошам прийшли банкноти.

Банкноти - це вид грошових знаків, які випускає центральний банк. Банкноти виникли в XVII ст. на основі розвитку вексельних відносин. Спочатку банкноти були простою розпискою банку про прийняття від клієнта золота на зберігання. Згодом такі розписки стали видавати під час купівлі приватних комерційних векселів.

Банкнота перетворилась на "вексель на банкіра", набула подвійного забезпечення - золотого і вексельного (товарного), вільно розмінювалась на золото. Такий підхід гарантував повернення в банки надлишку банкнот з обігу.

З припиненням розміну банкнот на золото вони втратили одну зі своїх класичних ознак - вартість, що наблизило їх до сучасних паперових грошей.

Паперові гроші - це номінальні знаки вартості, які випускає держава примусовим курсом замість повноцінних грошей для використання у функціях засобу обігу і засобу платежу. Ці гроші не можуть виконувати функції міри вартості, оскільки не мають власної вартості.

Паперові гроші певної національної економіки - це грошові одиниці.

Грошова одиниця - установлений у законодавчому порядку грошовий знак, який є засобами виміру і виразу цін усіх товарів та послуг (долар, гривня, марка і т.д.)

Казначейські білети - це вид грошових знаків, які випускає державне казначейство або Міністерство фінансів для покриття бюджетних витрат. Їх випускають переважно в дрібних купюрах. З припиненням розміну грошових знаків на золото зникли економічні відмінності між банківськими і казначейськими білетами.

Готівкові розрахунки здійснюються між підприємствами і населенням, між окремими громадянами, а також на незначні суми між підприємствами, організаціями, установами. До готівкових розрахунків належать виплати підприємствами грошових доходів населенню у вигляді заробітної плати, стипендій, пенсій, грошових допомог тощо. Готівкові розрахунки між окремими громадянами виникають у процесі купівлі-продажу товарів, надання та оплати послуг. Готівка видається з рахунків підприємств за допомогою чеків.

Крім готівкового, в сучасній економіці широко застосовується безготівковий обіг грошей.

При безготівковому грошовому обігу рух грошей здійснюється у вигляді перерахування сум на рахунках у банках чи зарахування взаємних вимог, тобто без готівкових грошових знаків. Його стан залежить від рівня розвитку товарно-грошових відносин, насамперед грошового обігу. А його основою, відповідно, виступають розвиток кредиту і банківської справи.

Безготівкові, або кредитні, гроші - це засоби обігу, що є борговими зобов'язаннями депозитних інститутів.

Безготівковий грошовий обіг має такі переваги перед готівковим:

- скорочує суспільні витрати обігу;

- створює сприятливі умови для державного регулювання грошового обігу (більша достовірність, швидкість отримання інформації про його стан та швидше коригування ситуації в рамках проведення грошово-кредитної політики);

- поліпшує економічне становище суб'єктів грошового обігу, прискорюючи обіг їхніх грошових коштів, забезпечуючи тісні зв'язки з грошовим ринком національної економіки та міжнародним ринком.

Система безготівкового обігу включає в себе такі основні елементи:

- принципи здійснення безготівкових розрахунків;

- вимоги до їх організації;

- форми і способи розрахунків;

- черговість платежів;

- систему розрахункових документів.

Переважна більшість безготівкових розрахунків здійснюється між суб'єктами господарювання. Незначну їхню частину становлять безготівкові розрахунки населення. За дорученням вкладників банки переказують грошові суми з вкладів громадян на рахунки відповідних організацій в оплату за товари та послуги тощо.

У розрахунках населення з підприємствами торгівлі та іншими організаціями застосовують розрахункові чеки і банківські чекові книжки.

Чек - це: 1) цінний папір з обмеженою відповідальністю передачі іншій особі. Він втілює в собі письмовий наказ власника чеку про видачу з його банківського рахунка певної суми грошей названій у ньому особі; 2) талон з каси, на якому позначена сума, отримана за товар, чи квитанція в касу із зазначенням суми, яку необхідно сплатити.

Існують такі види чеків.

Акцептований - має акцепт банку, який гарантує зарахування коштів на рахунок одержувача зазначеної в ньому суми. Часто застосовується для проведення однорідних розрахунків бюджетних організацій за товари чи послуги, повернені фінансовим органам доходів бюджету через підприємства зв'язку.

Бланковий - це чек, у якому не проставлена сума. Власник може заповнювати його самостійно. Досить часто використовується в угодах продажу чи пересування товарів, якщо їхня точна кількість ще невідома.

Поворотний - це особливий вид чека, який виписується на користь банку-платника - члена Розрахункової палати у випадку неправильно оформлених ним документів.

Для отримання готівки - може бути оплачений готівкою в касі, навіть не будучи кросованим.

Дорожний чек - використовується переважно у сфері міжнародного туризму. Він купується клієнтом у банку і може обмінюватись на готівку в будь-якій установі, яка є агентом цього банку.

Іменний - це чек, який виписується на певну особу. Він обмежений у поширенні і не підлягає передачі іншій особі.

Лімітований - це чек, який виписується чекодавцем. При цьому чеки оплачуються незалежно від того, чи є гроші на його рахунку. Цей чек не обмінюється на готівку.

Орендний - виписується на користь певної особи і може передаватись іншій особі за наявності на ньому індосаменту (надпис на зворотному боці чека).

Розрахунковий - виступає формою безготівкового розрахунку між юридичними особами. Він дає гарантію того, що гроші за рахунком одержить тільки фірма, для якої вони призначені.

Товарний - це документ установленої форми, який підписується магазином для підтвердження наявності відібраного покупцем товару, після його оплати - факту продажу та ін.

Крім того, в безготівковому розрахунку також використовують векселі.

Вексель - цінний папір, який засвідчує безумовне грошове зобов'язання боржника (векселедавця) сплатити після настання строку певну суму грошей власникові векселя. Вексель може бути простим або переказним.

Поява безготівкового обігу та налагодження дієвих і швидких готівкових і безготівкових потоків забезпечила становлення грошово-кредитних відносин у суспільстві - кредитного обігу.

Система кредитного обігу - це випуск і рух грошових знаків, що виникають на основі кредиту. Кредитні відносини виникають з приводу мобілізації тимчасово вільних грошових коштів підприємств, організацій, держави і населення та використання цих коштів за умови повернення для задоволення економічних і соціальних потреб суспільства.

Кредит - це основна форма руху позичкового капіталу. Він має історично та економічно визначений характер.

Кредит розв'язує суперечність між тимчасово вільними грошовими коштами в одних юридичних та фізичних осіб і потребою в грошових коштах у інших. Кредит сприяє економії витрат обігу, оскільки частково замінює готівкові гроші кредитними (векселями, банкнотами, чеками, а також через розвиток безготівкових розрахунків та прискорення обігу грошей). Кредит сприяє концентрації та централізації капіталу, стимулює створення нових підприємств (у вигляді акціонерних товариств), а також об'єднань підприємств.

Форми кредиту тісно пов'язані з його структурою, з сутністю кредитних відносин.

Залежно від руху позичкової вартості виділяють дві основні форми кредиту: товарну і грошову.

У товарній формі виникають кредитні відносини між продавцями і покупцями, коли останні одержують товари чи послуги з відстрочкою платежу (наприклад, комерційний кредит).

Грошовий кредит виступає, передусім, як банківський кредит. Банківський кредит обслуговує не тільки обіг товарів, а й накопичення капіталу. Поширення кредитних відносин у грошовій формі відкрило кожному, хто має вільну вартість, легко і швидко її капіталізувати, а також створило сприятливі умови для формування міжнародних ринків і тісних взаємовигідних зв'язків між країнами.

Залежно від організації кредитних відносин виділяють міжгосподарський, банківський і державний кредити.

Міжгосподарський кредит - це кредитні відносини, що виникають між окремими підприємствами, організаціями, господарськими товариствами в процесі їх розрахункових взаємовідносин, а також між підприємствами, організаціями і господарськими товариствами, з одного боку, і органами галузевого управління - з іншого, в процесі їхніх фінансових взаємовідносин. Цей вид кредиту включає:

- по-перше, комерційний кредит, тобто кредит, що надається в товарній формі продавцями покупцям у вигляді відстрочки платежу за продані товари (надані послуги) і оформлюється векселем. Інструментом такого кредиту є вексель, який сплачується через комерційний банк. Об'єктом комерційного кредиту виступає товарний капітал, який обслуговує кругообіг промислового капіталу, рух товарів із сфери виробництва в сферу споживання;

- по-друге, дебіторсько-кредиторську заборгованість, що виникає між суб'єктами господарської діяльності не на добровільних засадах, а примусово, тобто незалежно від їхнього волевиявлення (рух вартості в натурально-речовій та грошовій формах не збігаються);

- по-третє, тимчасову фінансову допомогу, яку надають своїм підприємствам органи галузевого управління на засадах повернення.

Банківський кредит - це кредитні відносини, в яких однією із сторін виступає банк. Саме банки найчастіше надають позики суб'єктам, які потребують тимчасової фінансової допомоги. За обсягом банківська позика значно більша від позик, що видаються в разі інших форм кредитування.

Державний кредит - це сукупність кредитних відносин, у яких здебільшого позичальником є держава, а кредиторами - юридичні та фізичні особи. Призначенням державного кредиту є мобілізація державою коштів для фінансування державних видатків, особливо коли державний бюджет дефіцитний, а також для регулювання економіки. Державний кредит виступає в різних формах, до яких належать як товарні, так і державні позики, знаряддям яких є цінні папери (облігації, казначейські зобов'язання тощо).

Залежно від цільового спрямування кредит буває виробничий та споживчий.

За строками користування кредити поділяються на:

- строкові, тобто кредити, надані на визначений у договорі строк (короткострокові, середньострокові і довгострокові);

- до запитання - це кредити, що видаються на невизначений строк і які на вимогу кредитора повинні бути повернуті у визначений ним час. Якщо кредитор не вимагає повернення, то кредит погашається позичальником у строк, визначений ним самостійно;

- прострочені кредити - це кредити, строк погашення яких установлений кредитним договором, минув;

- відстрочені кредити - це кредити, стосовно яких на основі клопотання позичальника строки погашення були перенесені на пізніший термін залежно від наявності забезпечення кредиту: забезпечені і незабезпечені.

Якщо кредити надаються під забезпечення, то вони називаються забезпеченими, або ломбардними, а якщо без забезпечення - незабезпеченими, або бланковими. Переважна кількість кредитів надається під різні форми забезпечення (гарантія або поручництво третьої сторони; переуступка контрактів дебіторської заборгованості; застава товарних запасів, дорожніх документів, нерухомого майна, цінних паперів, дорогоцінних металів; страхування).

За методами надання розрізняють кредити:

- надані в разовому порядку, рішення щодо надання яких приймається окремо з кожного кредиту на підставі кредитної заявки;

- відповідно до відкритої кредитної лінії (надаються в межах завчасно визначеного ліміту кредитування) без погодження кожного разу з банком його умов;

- гарантовані, тобто банк бере на себе зобов'язання за потреби надати клієнту кредит у визначеному розмірі протягом відповідного періоду (наприклад, місяця, кварталу, року).

За характером і способом сплати відсотків виділяють кредити з фіксованою відсотковою ставкою; плаваючою відсотковою ставкою; сплатою відсотків одночасно з отриманням кредиту (дисконтний кредит).

Кредитна система складається з декількох ланок, кожна з яких виконує специфічні функції з акумуляції та розподілу грошових коштів.

Як правило, грошово-кредитна система має трирівневу структуру, що відображає суть, види та діяльність суб'єктів грошово-кредитної політики:

1. Центральний банк;

2. Банківські установи, до яких входять:

- комерційні банки;

- інвестиційні банки;

- ощадні банки;

- іпотечні банки;

- земельні банки;

- поштово-чекові банки;

- торгові банки тощо.

3. Небанківські кредитно-фінансові установи, до яких відносять:

- інвестиційні компанії;

- страхові компанії;

- ощадно-кредитні асоціації та кредитні спілки;

- пенсійні та інші фонди тощо.

Сучасна грошово-кредитна система - це сукупність кредитно-фінансових інститутів, що діють на ринку позикових капіталів і здійснюють акумуляцію та мобілізацію грошового капіталу. Через кредитну систему реалізується сутність та функції кредиту. Тому грошово-кредитна система включає в себе два основних поняття.

По-перше, сукупність кредитно-розрахункових і платіжних відносин, які ґрунтуються на певних формах і методах кредитування. Вони пов'язані з рухом позикового капіталу у формі різних форм і видів кредиту.

По-друге, сукупність кредитно-фінансових інститутів, які акумулюють вільні грошові кошти і направляють їх господарюючим суб'єктам, населенню, уряду, в яких виникла потреба в цих коштах.

Серед фінансових посередників найбільшу групу становлять комерційні банки, які тримають більшість депозитів країни. Отже, провідну роль на грошово-кредитному ринку відіграють комерційні банки.

Комерційні банки - це кредитні установи, що здійснюють універсальні банківські операції для підприємств, установ і населення головним чином за рахунок грошових коштів, залучених у вигляді внесків і депозитів.

Комерційні банки класифікуються за різними критеріями: формою власності, організаційною формою, розміром капіталу, діапазоном операцій, сектором ринку, де вони функціонують, тощо.

Комерційні банки виконують кредитні (активні та пасивні) та комісійні операції.

Пасивні операції комерційних банків полягають у мобілізації та формуванні своїх грошових ресурсів. До пасивних операцій відносять:

- внески до запитання;

- ощадні внески;

- термінові депозити;

- інші пасивні операції (боргові зобов'язання іншим банкам та кредиторам).

Активні операції комерційних банків пов'язані з розміщенням і використанням власного капіталу. До них відносять надання позикового капіталу:

- під заставу нерухомості;

- торговельно-промисловий кредит;

- органам влади;

- приватним особам;

- під цінні папери тощо.

До комісійних операцій відносять такі:

- переказні (готівка переказує за допомогою банку третім особам);

- акредитивні (переказ грошей від одного клієнта іншому);

- інкасові (банк проводить операції від імені та за рахунок своїх клієнтів за різними документами);

- довірчі (тимчасове управління майном, передача спадщини, прийняття цінностей на зберігання);

- торговельно-комісійні операції (операції із золотом, валютою та цінними паперами).

Показники діяльності банківської системи в Україні подані в табл. 1.

Таблиця 1

Показники діяльності банківської системи України

Кількість комерційних банків за реєстром | Облікова ставка НБУ, % | Відсоткові ставки банків у національній валюті, % | Вимоги банків за наданими кредитами, млн грн | ||

За кредитами | За депозитами | ||||

2000 | 195 | 27,0 | 40,3 | 13,5 | 19 574 |

2001 | 189 | 12,5 | 31,9 | 11,2 | 28 373 |

2002 | 182 | 7,0 | 24,8 | 7,8 | 42 035 |

2003 | 179 | 7,0 | 20,2 | 7,1 | 67 835 |

2004 | 182 | 9,0 | 17,9 | 7,8 | 88 579 |

2005 | 186 | 9,5 | 16,4 | 8,5 | 143 418 |

2006 | 193 | 8,5 | 15,4 | 7,6 | 245 226 |

Депозити комерційних банків є резервами грошової системи.

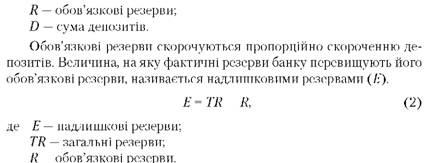

Сума коштів, внесених як депозити на банківські рахунки і не видані як кредити, тобто досяжні для забезпечення вимог вкладників у будь-який момент, становить фактичні, або загальні резерви комерційного банку (ТЯ).

Система, за якої вартість банківських резервів менша, ніж загальна сума банківських депозитів, має назву часткового банківського резервування.

Тобто система часткового банківського резервування - це

система, за якої банки тримають у резервах тільки частину загальної суми внесків. Це означає, що всі комерційні банки повинні мати обов'язкові резерви Я пропорційно до суми відкритих депозитів В.

Норма обов'язкового резервування (резервні вимоги) - встановлюється законом і визначається як відношення суми обов'язкових резервів до суми залучених депозитів:

За системи часткового резервування комерційні банки в умовах дворівневої банківської системи, яка існує в Україні, створюють гроші, коли надають позики в обсязі своїх кредитних ресурсів.

Спроможність окремого комерційного банку створювати гроші визначається розміром його надлишкових резервів. Система комерційних банків у цілому може надати позики в обсязі, який у декілька разів перевищує її початкові надлишкові резерви.

Можливість створення грошей всією банківською системою визначається депозитним мультиплікатором, обернено пропорційним нормі мінімальних банківських резервів:

Депозитний мультиплікатор визначає максимальну кількість нових депозитних грошей, що створюється однією грошовою одиницею надлишкових резервів при заданому рівні норми обов'язкового резервування. Тобто депозитний мультиплікатор показує, у скільки разів комерційні банки збільшують розмір грошової маси в обігу.

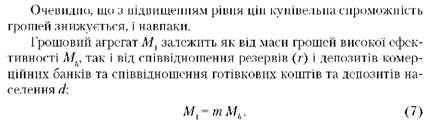

Загальна модель пропозиції грошей враховує роль центрального банку, поведінку комерційних банків і можливий відплив частини грошових коштів з депозитів банківської системи в готівку. Вона містить ряд нових змінних.

Грошова база - складається з банківських резервів та з готівкових грошей, які є в обігу поза банками.

Грошовий мультиплікатор використовується державними інститутами грошової системи для макроекономічного прогнозування пропозиції грошей і регулювання грошової маси. Важливу роль у цьому процесі відіграє центральний банк, який контролює грошову базу.

Співвідношення грошової маси і маси товарів та послуг є основним питанням стабільної грошової системи і визначає купівельну спроможність грошей.

Купівельна спроможність визначає кількість товарів і послуг, які можна купити на грошову одиницю.

Небанківські фінансово-кредитні установи здійснюють акумуляцію заощаджень і розміщення їх у доходні активи: цінні папери та кредити.

Небанківські установи (страхові компанії, пенсійні фонди), на відміну від банків, можуть акумулювати грошові заощадження на довготривалі строки, а значить, здійснювати довгострокові інвестиції.

Страхові компанії здійснюють страхування життя або майна. У нашій країні існує майнове і особисте страхування. Воно здійснюється у двох формах: обов'язковій і добровільній.

Пенсійні фонди створюються фірмами для виплати пенсій працівникам і службовцям. Кошти цих фондів утворюються за рахунок внесків робітників, службовців, підприємств, а також прибутків від інвестицій самих пенсійних фондів.

Каса взаємної допомоги - громадська кредитна установа, яка об'єднує на добровільних засадах громадян для надання взаємної матеріальної допомоги. Вони створюються при профспілкових організаціях для робітників та службовців - членів профспілки. Кошти каси взаємної допомоги формуються зі вступних і членських внесків, пені за несвоєчасне повернення довгострокових позик, дотації профспілкових органів та інших грошових надходжень.

Ломбарди - це кредитні установи, які надають грошові позики під заставу рухомого майна. У нашій країні вони виникли на початку 20-х років. Ломбарди створені з метою надання можливості населенню зберігати предмети особистого користування і домашнього вжитку, а також брати позику під заставу цих речей.

Інвестиційні компанії здійснюють кредитування малих та середніх фірм. Їхні інвестиційні програми розраховані, як правило, на недовготривалий період і здійснюються в невеликих масштабах.

Фінансові компанії здійснюють кредитування клієнтів шляхом купівлі їхніх боргових зобов'язань.

Особливо численою групою є ощадні установи.

Ощадні каси - це державні установи, які належать місцевим органам влади або створені при державних поштових установах. Вони залучають вклади дрібних вкладників, купуючи на них облігації державних позик.

Ощадно-збережні асоціації продають сертифікати своїм клієнтам. Вони приймають на свої рахунки ощадні вклади та інші чекові депозити і видають позики під заставу нерухомості.

Кредитні спілки є різновидом кооперативів, створюваних окремими групами населення з метою об'єднання коштів для вирішення практичних проблем. Кредитні спілки утворюються на паях для короткострокового кредитування їх учасників (для будівництва або ремонту будинку, купівлі автомобіля тощо).

В Україні кредитна система перебуває в стадії перебудови відповідно до потреб ринкової економіки і складається з Національного банку України, комерційних банків та небанківських кредитно-фінансових установ (інвестиційні фонди та компанії, страхові компанії, пенсійні фонди, кредитні спілки, ломбарди). Найактивніше в системі кредитно-фінансових інститутів України виступають комерційні банки.

2. Передавальний механізм та ефективність грошово-кредитної політики

Передавальний механізм

Кейнсіанський підхід до розуміння передавального механізму

Монетарний підхід

3. Грошово-кредитна політика в Україні

ТЕМА 10. ФІСКАЛЬНА ПОЛІТИКА ДЕРЖАВИ

1. Суть, види та завдання фіскальної політики держави

Суть фіскальної політики

2. Бюджетна система. Державний бюджет, його стан та обмеження