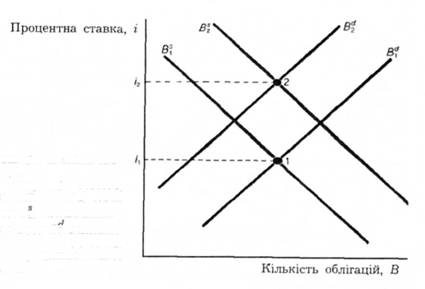

Ми уже проробили більшу частину роботи для оцінки того, як зміна у сподіваній інфляції виливає на номінальну процентну ставку, проаналізувавши, як ця зміна переміщує криві попиту і пропозиції. Графік 6.5 показує вплив зростання сподіваної інфляції на рівноважну процентну ставку.

Припустімо, що темп очікуваної інфляції початково є 5 %, і висхідні криві пропозиції і попиту, В і В^, перетинаються в точці 1, де

Графік 6.5. Реакція на зміни сподіваної інфляції. Коли сподівана інфляція зростає, то крива пропозиції переміщується праворуч з В2 до Вз, і крива попиту переміщується з ВІ до щ. Рівновага переміщується з точки 1 до точки 2, а рівноважна процентна ставка зростає з і1 до і2.

досягається рівноважна процентна ставка іх. Якщо сподіваний темп інфляції зростає до 10 %, то сподіваний доход на облігації стосовно нерухомого майна падає за кожної процентної ставки. Внаслідок цього попит на облігації падає, і крива попиту переміщується ліворуч з до В^. Зростання темпу очікуваної інфляції також переміщує криву пропозиції. За кожної процентної ставки реальна вартість отримання позички падає, викликаючи зростання величини пропозиції облігацій, а крива пропозиції переміщується праворуч з В} до в2[.

Коли криві попиту і пропозиції переміщуються внаслідок зміни сподіваної інфляції, то рівновага переміщується з точки 1 в точку 2, яка лежить на перетині кривих В£ і В|. Рівноважна процентна ставка також зросте з ¿2 до і2. Зауважте, що графік 6.5 побудовано так, що рівноважна кількість облігацій залишається такою ж і для точки 1, і для точки 2. Рівноважна кількість облігацій може або зростати, або падати, коли темп очікуваної інфляції зростає, що залежить від віддалі переміщення кривих попиту і пропозиції.

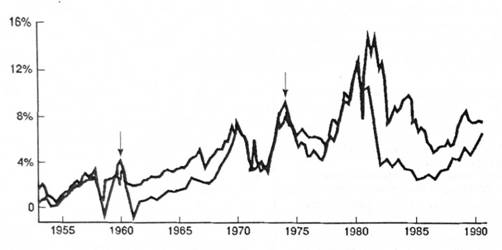

Наш інструментарій попиту і пропозиції дав важливий результат. Коли сподівана інфляція зросте, то і процентні ставки зростуть. Цей результат було названо ефектом Фішера, за ім'ям Ірвінга Фішера - економіста, що вперше вказав на зв'язок сподіваної інфляції та процентних ставок. Точність цього прогнозу показана на графіку 6.6. Процентна ставка по тримісячних векселях Державної скарбниці, як правило, переміщувалася разом зі сподіваним темпом інфляції (це явище підтверджується і в інших країнах, як показано у вставці 6.1). Отже, зрозуміло, чому багато економістів рекомендують таке: боротьбу проти інфляції можна виграти, якщо ви знизите процентні ставки

Графік 6.6. Сподівана інфляція і процентні ставки (тримісячні векселі Державної скарбниці): 1953-1990 pp.

Фаза піднесення ділового циклу

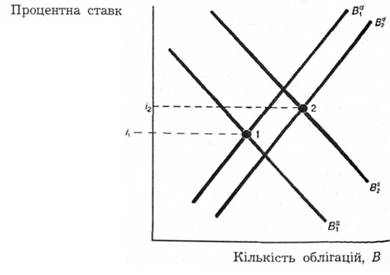

Графік 6.7 аналізує впливи економічного піднесення в діловому циклі на процентні ставки. У фазі піднесення кількість товарів і послуг, що вироблені в економіці, зростає, тому і національний доход зростає. Коли матиме місце ця фаза циклу, то фірми охочіше братимуть в позичку, бо вони, очевидно, матимуть багато прибуткових інвестиційних можливостей, для яких вони потребують фінансування. Звідси, за даного рівня процентної ставки,

Графік 6.7. Фаза піднесення ділового циклу і процентні ставки.

У фазі піднесення ділового циклу, коли доход і багатство зростають, крива попиту переміщується праворуч з ВІ до Вг і крива пропозиції переміщується праворуч з до ВІ Якщо крива пропозиції переміщується праворуч більшою мірою, ніж крива попиту, як показано на цьому графіку, то рівновага переміщується вгору з точки 1 в точку 2, де рівноважна процентна ставка зросла з гі до гг.

Вставка 6.1. Глобальна перспектива. Сподівана інфляція та процентні ставки у зарубіжних індустріальних країнах

Даний графік показує середню зважену тримісячних процентних ставок і сподівану інфляцію для дев'яти головних зарубіжних країн. Процентні ставки і сподівана інфляція в цих країнах справді змінюються однозначно, особливо до 1980 року, що справедливо і для США. Висновок, що ефект Фішера, тобто, коли темп сподіваної інфляції зростає, то і процентні ставки зростають,- є однаковою мірою справедливим як для зарубіжних країн, так і для США.

кількість облігацій, що фірми хочуть продати, тобто пропозиція облігацій, зростатиме. Це означає, що в фазі піднесення ділового циклу крива пропозиції на облігації переміщується праворуч (показано на графіку 6.7) з В| до В|.

Піднесення економіки також впливатиме на попит на облігації. Теорія попиту на активи говорить нам, що коли наступає фаза піднесення в діловому циклі і багатство зростає, то попит на облігації також збільшується. Ми бачимо це з графіка 6.7, де крива попиту перемістилася праворуч з В? до ВІ

Оскільки і крива пропозиції, і крива попиту перемістилися праворуч, то нова рівновага, що досягається на перетині кривих В$ і В£, також повинна переміститися праворуч. Нова рівноважна процентна ставка

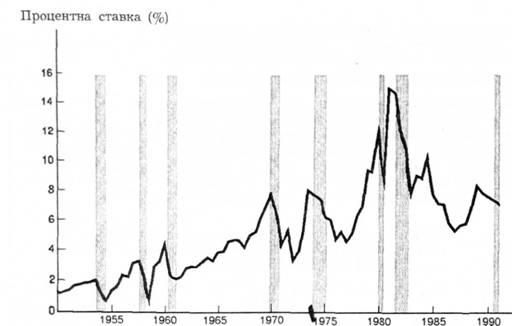

Графік 6.8. Діловий цикл і процентні ставки (тримісячні векселі Державної скарбниці): 1951 -1990 pp. Заштриховані площі показують періоди спаду.

може впасти або зрости у залежності від того, чи крива пропозиції перемістилася більшою мірою, ніж крива попиту, чи навпаки.

Інструментарій попиту і пропозиції, що застосовується тут, дає нам двозначну відповідь на питання, що станеться з процентними ставками у 4>азі піднесення ділового циклу. Цей графік було побудовано так, що переміщення кривої пропозиції є більшим, ніж переміщення кривої попиту, що викликає зростання рівноважної процентної ставки до і2. Ця нова рівноважна ставка є більшою, ніж вихідна рівноважна процентна ставка г. Причина, чому даний графік побудовано саме так, полягає в тому, що фаза піднесення ділового циклу і зростання доходу веде до вищої процентної ставки. Цей наслідок ми справді бачили на основі фактичних даних.

Графік 6.8 зображає динаміку процентної ставки по тримісячних векселях Державної скарбниці з 1951 по 1990 роки. Графік показує, коли в діловому циклі мали місце спади (заштриховані площі). Як можна бачити з даного графіка, процентна ставка зростає у фазі піднесення ділового циклу і падає у фазі спаду.

Зміни у рівноважних процентних ставках

Переміщення кривої попиту на гроші

Ефект доходу

Ефект рівня цін

Переміщення кривої пропозиції грошей

Зміни у рівноважній процентній ставці

Зміни в доході

Зміни рівня цін

Зміни у пропозиції грошей