Оскільки система позичкових коштів визначає рівноважну процентну ставку через попит і пропозицію облігацій, то альтернативна модель, що розвинута Джоном Майнардом Кейнсом і відома як система переваги ліквідності, визначає рівноважну процентну ставку за допомогою пропозиції і попиту на гроші. Незважаючи на те, що ці дві системи виглядають різними, аналіз з позицій переваги ліквідності тісно пов'язаний з аналізом через систему позичкових коштів.

Вихідним пунктом аналізу Кейнса є його припущення, що існують дві основні групи активів, котрі люди нагромаджують як багатство: (1) гроші і (2) облігації. Отже, сукупне багатство в економіці повинно дорівнювати загальній кількості облігацій плюс гроші, що дорівнює величині пропозиції облігацій (В5) плюс величина пропозиції грошей (М5). Кількість облігацій і грошей, якими люди хочуть володіти, і, отже, попит (Вгі і М*1) повинні також дорівнювати загальній сумі багатства, бо люди будуть неспроможні купити більше активів, ніж дозволяють їхні наявні ресурси Висновок полягає в тому, що величина пропозиції облігацій і грошей повинна дорівнювати величині попиту на облігації та гроші:

Переносимо члени, пов'язані з облігаціями, на одну сторону рівняння, а члени, пов'язані з грішми,- на іншу. Тоді рівняння можна записати таким чином:

Цей запис говорить нам, що коли ринок грошей перебуває у рівновазі (МБ = М<1), тоді права сторона рівняння (6.3) дорівнює нулю. Це означає, що В5 = В4, отож ринок облігацій також перебуває у рівновазі

Отже, однакова логіка має місце при визначенні рівноважної процентної ставки як через вирівнювання попиту і пропозиції на облігації, так і через вирівнювання пропозиції і попиту на гроші. У цьому розумінні система переваги ліквідності, яка аналізує ринок грошей, рівнозначна системі позичкових коштів, яка аналізує ринок облігацій. На практиці ці підходи відрізняються, бо за припущенням, що існують тільки дві групи активів - гроші і облігації,- підхід з позиції переваги ліквідності беззастережно залишає поза увагою будь-які впливи на процентні ставки, що виникають внаслідок змін сподіваних доходів на нерухомість, таку, як автомобілі або будинки. У більшості випадків обидві системи дають однакові результати.

Причина, чому ми підходимо до визначення процентних ставок, застосовуючи обидві системи, полягає в тому, що система позичкових коштів простіша у застосуванні, зокрема при аналізі впливів змін сподіваної інфляції. Система ж переваги ліквідності забезпечує простіший аналіз впливів зміни доходів, рівня цін і пропозиції грошей.

Оскільки визначення грошей, що використовував Кейнс, містить готівку (що не дає процента) і депозитні поточні рахунки (які у його час, як правило, давали низький процент або не давали його взагалі), то він припускав, що гроші мають нульову ставку доходу. Облігації, які виступають єдиним альтернативним активом грошей у кейнсіанській системі, мають сподіваний доход, що дорівнює процентній ставці, і Коли ця процентна ставка зростає (всі інші чинники залишаються незмінними), то сподіваний доход на гроші падає стосовно сподіваного доходу на облігації, і, як свідчить теорія попиту на активи, це викликає зменшення попиту на гроші.

Ми можемо також побачити, що попит на гроші і процентна ставка перебувають в оберненій залежності. Для цього застосуємо поняття альтерна7гтвкої вартості, суму процента (сподіваного доходу), яким пожертвували, бо не володіли альтернативним активом - у цьому випадку облігацією. Коли процентна ставка, і, на облігації зростає, то альтернативна вартість нагромадження грошей зростає, тому гроші стають менш бажаними і величина попиту на них повинна зменшитися.

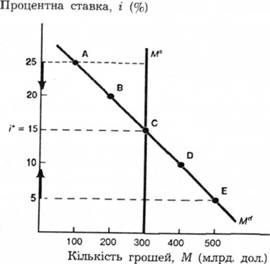

Графік 6.9 показує величина попиту на гроші для ряду процентних ставок, коли інші економічні змінні, такі, як доход і рівень цін, утримуються сталими. Для процентної ставки 25 % точка А показує, що величина попиту на гроші становить 100 млрд. дол. Якщо процентна ставка перебуває на нижчому рівні 20 %, то альтернативна вартість для грошей нижча і величина попиту на гроші зростає до 200 млрд. дол., що показано переміщенням з точки А до точки В. Якщо процентна ставка ще нижча, то величина попиту на гроші більша, що позначається точками С, Б та Е. Крива, що пов'язує ці точки, Ма, є кривою попиту на гроші і має спадну траєкторію.

У цій точці нашого аналізу припустімо, що центральний банк контролює величину пропозиції грошей на постійному рівні - 300 млрд. дол. Тому крива пропозиції на гроші, М8, зображається на графіку вертикальною лінією від точки 300 млрд. дол Рівновага, в якій величина попиту на гроші дорівнює величині пропозиції грошей, досягається на перетині кривих попиту і пропозиції в точці С, в якій

Графік 6.9. Рівновага па ринку грошей.

Кінцева рівноважна процентна ставка і* = 15 %. Ми знову можемо побачити, що існує тенденція підходити до цієї рівноваги, спочатку розглядаючи взаємозв'язок попиту і пропозиції грошей, коли процентна ставка вища за рівноважну процентну ставку. Коли процентна ставка дорівнює 25 %, величина попиту на гроші в точці А дорівнює 100 млрд. дол., проте пропозиція грошей зафіксована на рівні 300 млрд. дол. центральним банком. Надлишок пропозиції грошей означає, що люди мають більшу суму грошей, ніж бажають нагромаджувати, тому вони намагатимуться позбутися свого надлишку грошей шляхом купівлі облігацій Відповідно це підвищуватиме ціну облігацій, і коли вона зросте, то процентна ставка знижуватиметься до величини рівноважної процентної ставки 15 %. Ця тенденція зображається стрілкою донизу, що відходить від процентної ставки 25 %.

Коли процентна ставка становить 5 %, тоді так само величина попиту на гроші у точці Е становить 500 млрд. дол. Проте величина пропозиції грошей становить 300 млрд. дол. У цій ситуації тепер існує надлишок попиту на гроші, бо люди хочуть нагромаджувати більше грошей, ніж вони тепер мають. Для того, щоб отримати гроші, вони продаватимуть свій єдиний інший актив - облігації,- і ціна останніх впаде. Коли ціна облігацій падає, то процентна ставка зростає у напрямку рівноважної ставки 15 %. Тільки коли процентна ставка перебуває на рівноважному рівні, то не існуватиме тенденції для її дальших змін і вона встановиться на своєму рівноважному значенні

Переміщення кривої попиту на гроші

Ефект доходу

Ефект рівня цін

Переміщення кривої пропозиції грошей

Зміни у рівноважній процентній ставці

Зміни в доході

Зміни рівня цін

Зміни у пропозиції грошей

Застосування. Гроші і процентні ставки