Хоча Кейнс запропонував свою теоретичну систему для аналізу сукупної економічної активності у 1936 р., його погляди досягнули свого піку популярності серед економістів у 1950-і роки та на початку 1960-х років - на той час більшість економістів сприйняли його систему. Хоча кейнсіанці нині вважають, що гроші справляють важливий вплив на економічну діяльність, ранні кейнсіанці 1950-х та початку 1960-х років поділяли погляд, нібито монетарна політика взагалі не має значення для динаміки сукупного обсягу виробництва, а тому і для ділового циклу.

Їхня віра щодо неефективності монетарної політики ґрунтувалася на трьох моментах, що випливали зі структурного модельного доказу:

1. Під час "великої депресії" процентні ставки з цінних паперів Державної скарбниці США впали до винятково низького рівня. Ставка з тримісячних векселів Державної скарбниці, наприклад, впала нижче 1 %. Ранні кейнсіанці розглядали монетарну політику як таку, що впливає на сукупний попит виключно через її впливи на номінальні процентні ставки, які, в свою чергу, впливають на інвестиційні видатки. На їхню думку, низькі процентні ставки у фазі спаду свідчили, що монетарна політика була "дешевою", поза як заохочувала інвестиційні видатки і через це не могла відігравати обмежувальну роль у цьому періоді. Оскільки монетарна політика не була здатна пояснити найглибший економічний спад в історії США, то кейнсіанці дійшли висновку, що зміни у пропозиції грошей не впливають на сукупний обсяг виробництва. Інакше кажучи, гроші не мають значення.

2. Ранні емпіричні дослідження не виявили зв'язку між змінами в номінальних процентних ставках та інвестиційними видатками, оскільки ранні кейнсіанці уявляли цей зв'язок як канал, через який зміни в пропозиції грошей впливають на сукупний попит, і коли вони бачили, що цей зв'язок був слабким, це також наводило їх на думку, що зміни у пропозиції грошей не впливають на сукупний обсяг виробництва.

3. Опитування підприємців і банкірів виявляло, що на їхні рішення щодо інвестування у новий фізичний капітал не впливали ринкові процентні ставки. Цей факт додавав ще одне підтвердження, що зв'язок між процентними ставками та інвестиційними видатками був слабким. Це посилювало висновок, що гроші не мають значення.

Наслідком такого тлумачення даних було те, що більшість економістів не приділяли достатньої уваги монетарній політиці аж до середини 1960-х років.

ПОРАДА

Перед прочитанням наступного підпункту, в якому аналізуються заперечення, що були висунуті проти раннього кейнсіанського тлумачення доказів, використайте ідеї про недоліки структурного модельного підходу, що обговорювалися раніше, щоб упевнитися, чи ви можете самі виявити окремі заперечення проти цього підходу. Це допоможе вам дізнатися, як запровадити в практику принципи оцінювання доказів, що аналізувалися в попередньому параграфі.

Заперечення проти ранніх кейнсіанських доказів

У період, коли кейнсіанська аналітична економія досягнула свого зеніту у 1950-і та 1960-і роки, невеличка група економістів з Чиказького університету, очолювана Мілтоном Фрідманом, прийняла немодний тоді погляд - що гроші справді мають значення для сукупного попиту1. Фрідман та його послідовники, що пізніше стали відомі як монетаристи,

заперечували ранній кейнсіанський доказ на тій основі, що структурна модель, яка використовувалася ранніми кейнсіанцями, мала серйозні вади. Оскільки структурний модельний доказ добрий тільки тоді, коли є доброю структурна модель, на якій він ґрунтується, монетаристська критика цього доказу потребує серйозної уваги.

У 1963 р. Фрідман і Анна Шварц опублікували свою класичну працю "Монетарна історія Сполучених Штатів Америки, 1867-1960". В ній, на противагу поглядам ранніх кейнсіанці в, було показано, що монетарна політика в роки "великої депресії" не була політикою "дешевих грошей". Насправді ця політика ніколи не була такою звужувальною, що Фрідман та Шварц і підтвердили документально на основі даних про великі банкрутства банків у цьому періоді і про результуюче зменшення пропозиції грошей, яке було найбільшим за всю історію США (див. розділ 16). Отже, монетарна політика могла пояснити найглибший економічний спад в американській історії. "Велику депресію", як показали Фрідман і Шварц, не можна обирати за період, на прикладі якого доводиться, що монетарна політика не має значення.

Кейнсіанець все ще може протиставити аргументу Фрідмана та Шварц про те, що гроші відігравали обмежувальну роль в роки "великої депресії", тезу про низькі рівні процентних ставок. Але чи були ці процентні ставки справді такими низькими? Повернувшись до графіка 7.1 з розділу 7, ви зауважите, що в той час, як процентні ставки з цінних паперів Державної скарбниці і облігацій корпорацій вищої якості в роки "великої депресії" справді були низькими, процентні ставки з облігацій нижчої якості (облігації корпорацій ВАА) зросли до безпрецедентно високих рівнів під час найгострішої частини фази спаду (1930-1933 pp.). За стандартом цих облігацій нижчої якості, процентні ставки були високими, а монетарна політика - політикою дорогих грошей.

Ось мораль до цієї історії. Хоча значна частина сукупного економічного аналізу виходить з того, що є нібито одна процентна ставка, ми повинні завжди пам'ятати, що їх існує безліч,- окремі з них можуть розповідати різні історії, тобто мають різну динаміку. За нормальних обставин більшість процентних ставок змінюється одна за одною, тобто в одному напрямку. Тому звалювання їх докупи і погляд на них як на одну типову процентну ставку, можливо, не буде надто неправильним. Проте це не завжди так. У незвичайні періоди (як "велика депресія") справді простежується ситуація, коли процентні ставки з різних цінних паперів розбігалися. Це саме той випадок, в якому структурна модель (яку виробили ранні кейнсіанці), що розглядає тільки процентні ставки з цінних паперів з низьким ступенем ризику, такі, як векселі або облігації Державної скарбниці США, може бути дуже неточною.

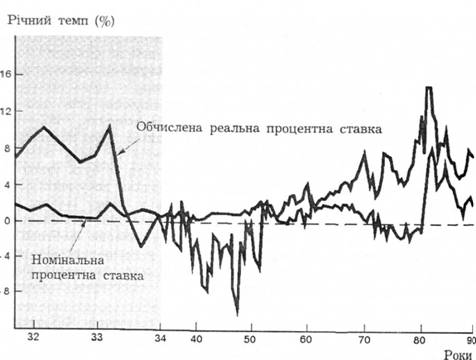

Графік 27.1. Реальні і номінальні проценті ставки (тримісячні векселі Державної скарбниці): 1931-1990 pp.

Існує друга потенційно важлива причина, чому в ранній кейнсіанській структурній моделі зосередження на номінальних процентних ставках забезпечує неправильну картину рівня жорсткості монетарної політики в роки "великої депресії". У період дефляції, коли простежується знижувальна тенденція у рівні цін, низькі номінальні процентні ставки не обов'язково показують, що вартість отримання позички є низькою, а монетарна політика є політикою "дешевих" грошей. Вартість отримання позички, по суті, може бути цілком високою. Якщо, наприклад, громадськість сподівається, що рівень цін впаде на 10 %, тоді навіть при тому, що номінальні процентні ставки нульові, реальна вартість отримання позички буде високою і становитиме +10 %. [Згадайте з розділу 4, що реальна ставка дорівнює номінальній ставці, 0, мінус сподіваний темп інфляції, -10 %, тобто реальна процентна ставка = 0 - (-10 %) = +10 %].

На графіку 27.1 ви можете побачити, що саме це сталося під час "великої депресії": реальні процентні ставки з векселів Державної скарбниці США були далеко вищими протягом фази спаду "великої депресії" у 1931 -1933 pp., ніж протягом наступних сорока років і. Як результат, динаміка реальних процентних ставок свідчить, що, на відміну від ранніх кейнсіанських поглядів, монетарна політика в роки "великої депресії" була винятково жорсткою. Оскільки важлива роль монетарної політики під час депресивних періодів більше не може братися до уваги, більшість економістів була змушена переглянути свою позицію стосовно того, чи гроші мають значення.

Монетаристи також заперечували погляд, який випливає з ранньої кейнсіанської структурної моделі, нібито слабкий зв'язок між номінальними процентними ставками та інвестиційними видатками показує, що на інвестиційні видатки не впливає монетарна політика. Слабкий зв'язок між номінальними процентними ставками та інвестиційними видатками не виключає сильного зв'язку між реальними процентними ставками та інвестиційними видатками. Як зображено на графіку 27.1, номінальні процентні ставки є часто дуже оманливим показником реальних процентних ставок. Це мало місце не тільки в роки "великої депресії", але також і в подальших періодах. Оскільки реальні процентні ставки точніше відображають справжню вартість отримання позички, то вони повинні бути доречнішими для інвестиційних рішень, ніж номінальні процентні ставки. Відповідно, ці дві частини раннього кейнсіанського доказу, які означають, що номінальні процентні ставки мало впливають на інвестиційні видатки, не виключають сильного впливу змін у пропозиції грошей на інвестиційні видатки, а отже, на сукупний попит.

Монетаристи також стверджують, що впливи процентних ставок на інвестиційні видатки, можливо, є лише одним із багатьох аспектів, через які монетарна політика впливає на сукупний попит. Монетарна політика може чинити важливіший вплив на сукупний попит, навіть якщо впливи процентних ставок на інвестиційні видатки є малими, що стверджували ранні кейнсіанці.

ПОРАДА

При ознайомленні з монетаристськими доказами, поданими в наступному параграфі, знову спробуйте виявити заперечення проти таких доказів. Цього разу використайте вказані недоліки скороченого формального доказу.

Часовий доказ

Статистичний доказ

Історичний доказ

Перегляд монетаристських доказів

Складніші докази монетаристів. модель сент-луїса

Пошуки нових монетарних передавальних механізмів: модель MPS

Інвестиційні видатки

Гіпотеза доступності

Теорія q Тобіна