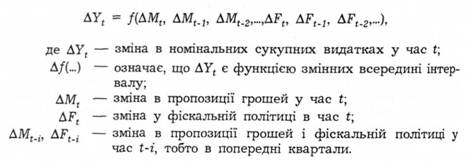

У1968 р. Леонел Андерсен і Джері Джордан, економісти з федерального резервного банку Сент-Луїса, опублікували першу версію моделі Сент-Луїса. Їхній намір полягав у перевірці трьох підтримуваних кейнсіанцями позицій через використання складнішого скороченого формального підходу. Ці позиції полягають у тому, що реакція ділової активності на фіскальну політику порівняно з монетарною політикою є: (1) сильнішою; (2) більш прогнозованою; (3) швидшою. Андерсен і Джордан запропонували таку малу формальну модель:

Ця модель є варіантом підходу Фрідмана - Мейзельмана, що допускає впливи на сукупні видатки і від монетарної, і від фіскальної політики одночасно. Крім того, впливи обох видів політики не розглядаються як негайні, вони радше можуть діяти на сукупні видатки з певною затримкою. Коли Андерсен і Джордан оцінили цю модель, використовуючи декілька вимірників фіскальної політики, то вони виявили, що ці три кейнсіанські позиції не знаходять підтримки. Монетарна політика, що представлена зміною пропозиції грошей, мала (1) могутніший вплив; (2) була більш прогнозованою щодо впливу; і (3) справляла швидший вплив, ніж фіскальна політика.

Критичний розгляд доказу моделі Сент-Луїса не відрізняється від того, що здійснювався стосовно доказу Фрідмана - Мейзельмана. Перше заперечення полягає в тому, що причинний зв'язок може іти скоріше від АУ до ДМ, аніж іншим шляхом. По-друге, третій чинник може керувати і ДМ, і АУ, через що зміни в пропозиції грошей не викликають змін у сукупних видатках. Третє заперечення зводиться до того, що вимірники, які Андерсен і Джордан використовували для фіскальної політики, можливо, не точні, що може вести до применшення впливу цієї політики. Четверте - характеристика впливів фіскальної політики, можливо, надто спрощена. Наприклад, кейнсіанські структурні моделі допускають, що впливи фіскальної політики відрізняються в залежності від фази ділового циклу, у якій політика проводиться. П'яте заперечення полягає в тому, що існують, очевидно, інші змінні, які залишилися поза моделлю. Врахування цих змінних, можливо, змінило б оцінку ефективності монетарної політики порівняно з фіскальною політикою.

Водночас модель Сент-Луїса справді показує, що монетаристський доказ, поданий у складнішій скороченій формальній системі, яка містить впливи і монетарної, і фіскальної політики, дозволяє цим видам політики впливати на довготривалу ділову активність. Проте критичні закиди проти скороченого формального доказу взагалі не розв'язуються підходом Сент-Луїса.

Пошуки нових монетарних передавальних механізмів: модель MPS

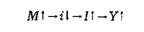

Традиційний кейнсіанський погляд на монетарний передавальний механізм можна охарактеризувати таким чином:

Однак, як ми бачили, вплив процентної ставки (і) на інвестиційні видатки (І) звичайно досить малий. Ми згадали, що, у відповідь на монетаристський доказ важливості грошей, багато кейнсіанців почали пошуки нових каналів монетарного впливу на економічну діяльність. Ці передавальні механізми, більшість яких включається у модель MPS Модільяні, версія котрої нині використовується для аналізу політики Федеральною резервною системою, розпадаються на три групи: 1) ті механізми, що діють через інвестиційні видатки; 2) через споживчі видатки; і 3) через міжнародну торгівлю.

Інвестиційні видатки

Оскільки Кейнс наголошував на ролі інвестицій у коливаннях ділового циклу, то дослідження по виявленню нових монетарних передавальних механізмів зосередилися передусім на інвестиційних видатках

Теорія q Тобіна

Асиметричні інформаційні впливи

Споживчі видатки

Впливи процентних ставок па тривалі споживчі видатки

Вплив багатства

Вплив ліквідності

Міжнародна торгівля

Вплив валютного курсу на чистий експорт

Впливи всіх поєднаних каналів монетарного передавального механізму