12.1. Значення і роль золота у міжнародній валютній системі

Золото належить до групи дорогоцінних металів, що характеризуються високою хімічною стійкістю, тугоплавкістю, ковкістю і гарним зовнішнім виглядом. Даний метал є одним з найбільш цінних благородних металів, що в умовах товарного виробництва виконували функцію загального еквівалента. "Перша функція золота полягає в тому, щоб надати товарному світу матеріал для вираження вартості, тобто для того, щоб виразити вартість товарів як однойменні величини, якісно однакові і кількісно порівнянні" [9, с. 524-525].

Роль золота у міжнародній валютній системі відображається в її еволюційному розвитку, поступовій зміні функції золота як резервного активу, за допомогою якого досягалася рівновага платіжного балансу (у різні періоди це були золото, долар, який обертався в золото за фіксованим курсом, інша валюта, яка виконувала роль міжнародного платіжного засобу).

За Паризької світової валютної системи золото визнавалося єдиною формою світових грошей, золотомонетний (золотий) стандарт виступав основою валютної системи. Відповідно до золотого вмісту валют установлювались їхні золоті паритети (співвідношення грошових одиниць різних країн за їхнім золотим вмістом). Золотомонетний стандарт ґрунтувався на безпосередньому зв'язку із золотом.

Паризька світова валютна система мала наступні характеристики, що відображають роль золота у міжнародній валютній системі:

o вільна конвертація валют у золото;

o вільний обмін злитків золота на монети;

o вільний експорт, імпорт та продаж золота на міжнародних ринках, (взаємозалежність ринків золота та валюти);

o підтримка країнами жорсткого співвідношення між запасами золота і кількістю грошей в обігу. Дія режиму вільно плаваючих валютних курсів у межах золотих точок (золоті точки еквівалентні паритету національної валюти з додаванням чи відніманням транспортних та страхових витрат, спричинених матеріальним трансфертом золота). Проведення органами валютного контролю політики регулювання, яка дозволяла забезпечити стабільність валюти та рівновагу платіжного балансу;

o використання золота лише для оплати пасивного сальдо платіжного балансу країни.

За Генуезької світової валютної системи в основу було покладено золотодевізний стандарт, що ґрунтувався на золоті та провідних валютах, які конвертувалися в золото. За цієї системи конверсія валют у золото почала здійснюватися не лише безпосередньо, а й опосередковано, через іноземні валюти.

За Бреттон-Вудської валютної системи деякі валюти в міжнародних розрахунках розглядалися як еквіваленти золота і могли функціонувати як резерви. Крім того, встановлювалися фіксовані паритети, погоджені у рамках МВФ, на основі яких порівнювались і обмінювались валюти. Кожна країна могла гарантувати конвертованість своєї валюти в золото за офіційним паритетом (цей варіант обрали США, встановивши в 1945 р. такий паритет: 35 дол. за 1 унцію золота). За Бреттон-Вудської валютної системи золото фактично перетворилося з основної в резервну валюту.

Ямайська валютна система передбачала скасування золота як офіційного міжнародного розрахункового засобу та міри вартості. Була скасована офіційна ціна золота й почалась його демонетизація. Золото могло бути національним резервним засобом, але всі розрахунки між МВФ і національними валютними установами здійснювалися лише в СПЗ. За Ямайської валютної системи золото перетворилося в особливий інвестиційний товар.

Таким чином, золото в процесі еволюційного розвитку світової валютної системи відігравало важливу роль, перш за все, в структурі міжнародних резервів. Поступово відбувався процес згасання функцій золота як грошового матеріалу й міжнародного ліквідного засобу, з характерним прискоренням процесу демонетизації у 90-х рр. XX ст. і на початку XXI ст. Дана тенденція призвела до зростання ролі золота лише у сфері приватного споживання і накопичення. До початку XXI ст. золото витіснялося зі світового грошово-валютного механізму іншими ліквідними засобами і фінансовими активами.

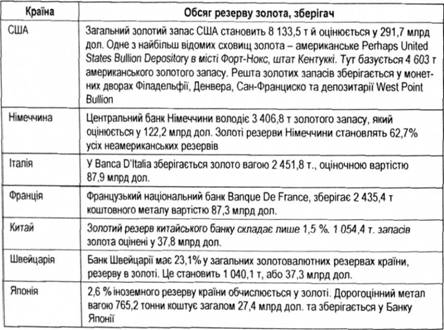

На сьогодні обсяг золотого запасу відображає валютно-фінансові позиції країни і служить одним із показників її кредитоспроможності. Підвищення ступеня волатильності валютних ринків змушує суб'єктів світового господарства повертатися до традиційної форми збереження резервів, що проявляється у зростанні попиту на золото. Результатом курсових коливань, що спостерігаються останнім часом у співвідношенні ключових валют, стало збільшення частки золота в структурі світових резервів. При цьому найбільший серед країн індивідуальний золотий запас сформувався в США (8133,5 тон) (табл. 12.1).

За даними World Gold Council, станом на кінець першого кварталу 2010 року, власниками найбільшого золотого запасу є США, Німеччина, Італія, Франція (табл. 12.1, додаток Р).

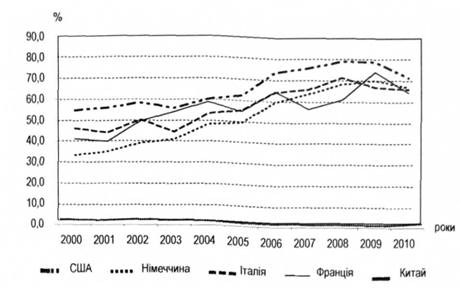

Динаміка зміни частки золота у резервах країн-власників найбільших золотих запасів зображена на рисунку 12.1. Динаміка зміни частки золота у резервах країн світу наведена у додатку Р.

Таблиця 12.1. Власники найбільшого золотого запасу

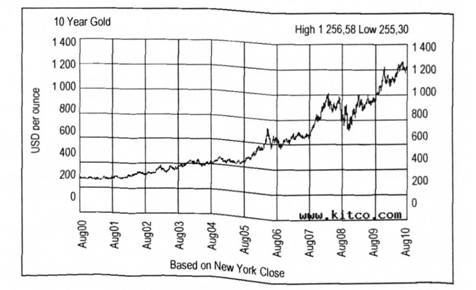

Розглянемо тенденції останніх років щодо зміни кон'юнктури на ринку золота (рис. 12.2,12.3).

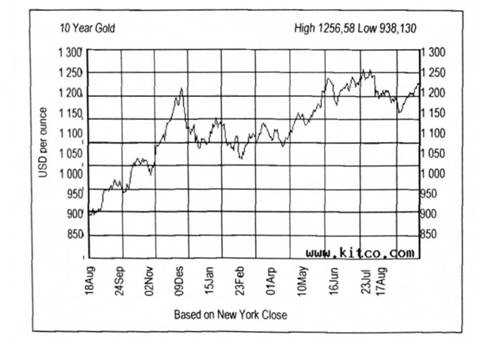

Основні тенденції, що характеризували світовий ринок золота у 2009 році:

o збільшення ціни на 24,5 % до 1 226 дол. США за тройську унцію (основна причина - продаж МВФ 200 тонн золота Центральному банку Індії);

o інтенсивне коливання ціни золота протягом року (47 %).

Рисунок 12.1. Динаміка зміни частки золота у резервах країн-власників найбільших золотих запасів (складено автором за даними World Gold Council)

Рисунок 12.2. Зміна світової ціни на золото за період 2000 - 2010 років

Як свідчить графік зміни світової ціни на золото (див. рис. 12.2), у період 2000-2001 років ринок золота характеризувався низькою волатильністю. Динаміка наступних років характеризується стійкою тенденцією до зростання. Особливо нестійкими коливаннями та різким зростанням цін відзначається період 2006-2010 рр. Це пояснюється тим, що попит на золото постійно зростає як на інвестиційний інструмент і як на товар, який є сировинним ресурсом. В період світової? економічної кризи на ціну золота впливав промисловий попит, який падав, і в результаті зумовив додаткову волатильність вартості металу, а з іншого боку - інвестиційний попит, що підвищував ціну на золото. Дані фактори зумовили наявну динаміку зміни світової ціни на золото (див. рис. 12.2).

Рисунок 12.3. Зміна світової ціни на золото за період з серпня 2009 по серпень 2010 року

Основні фактори, що призвели до збереження тенденції до зростання ціни на золото у 2010 році (див. рис. 12.3):

o тенденція до збільшення центральними банками країн золотих запасів, зокрема інтенсивне нарощування золотих резервів Центральним банком Китаю (додаток С);

o скорочення видобування золота найбільшим виробником золота у світі - Китайською Народною Республікою, через спустошення золотих родовищ країни.

Таким чином, функції золота поступово змінювалися з еволюційним розвитком міжнародної валютної системи - від функціонування золотого стандарту до використання золота лише як інвестиційного ліквідного товару. Незважаючи на юридичну демонетизацію" золото продовжує відігравати важливу роль у міжнародних валютно-кредитних відносинах, що полягає в наступному:

1) поряд із резервними валютами золото використовується для погашення пасивного сальдо платіжного балансу;

2) золото є світовими грошима, зберігаючи їх потрійне значення: служить загальним купівельним, платіжним засобом і матеріалізацією суспільного багатства; є загальним товаром світових грошей, за рахунок якого можна придбати на ринках золота необхідні валюти, а вже за ці валюти - будь-який товар, погасити заборгованість; у випадку кризи зростає роль золота як надзвичайних світових грошей;

3) держави намагаються на певному рівні на випадок економічних, політичних, воєнних ускладнень підтримувати золоті резерви з урахуванням їх значення. Центральні банки бережуть свої запаси, а деякі купують їх на золотих аукціонах для поповнення (це переважно країни, що мають позитивне сальдо платіжного балансу);

4) центральні банки використовують свої золоті резерви для угод "своп", забезпечення міжнародних кредитів. З метою покриття дефіциту платіжного балансу і сплати зовнішніх боргів вони періодично частину золота продають для поповнення валютних резервів.

12.2. Сутність, класифікація та особливості функціонування ринку золота

12.3. Характеристика операцій із золотом та особливості проведення "золотих" аукціонів

12.4. Ринок банківських металів в Україні

Розділ 13. Міжнародний ринок похідних цінних паперів (деривативів)

13.1. Поняття, еволюція розвитку, функції та учасники міжнародного ринку деривативів

13.2. Характеристика похідних фінансових інструментів

13.2.1. Форвардні операції

13.2.2. Операції "своп"

13.2.3. Ф'ючерсні контракти