Міжнародні фінансові операції здійснюються на грошових, валютних та фондових ринках. Економічна природа цих ринків змінюється під впливом науково-технологічної революції, транс-націоналізації та глобалізації економічних процесів.

Міжнародний грошовий ринок характеризується паритетом процентних ставок, тобто форвардні й спотові курси і процентні ставки в різних країнах пов'язані між собою паритетами процентних ставок (interest rates parity). Це значить, що в умовах досконалої конкуренції очікувана дохідність фінансових активів у різних країнах і на різних ринках має наближатися до однакової середньої (за умов елімінування ризиків). Найдосконалішою така система є на ринках євровалют.

Міжнародний грошовий ринок — це короткостроковий ринок, на якому фінансові посередники (банки) зводять між собою кредиторів і позичальників.

Головна особливість та економічна привабливість євроринку полягають у відсутності урядового валютного контролю. Крім інших, суто адміністративних переваг, це дає змогу мінімізувати розрив між позичковою та депозитною процентною ставкою до розміру, який зазвичай є меншим, ніж на вітчизняних ринках.

Позичкові проценти на євроринках прив'язуються до ставки продавця на Лондонському міжбанківському ринку депозитів (London Interbank Oftered Rate — LIBOR). Переважна частка позик у євровалютах надається на умовах плаваючої процентної ставки, яка прив'язана до ставки L1BOR. Такі позики називають облігаціями з плаваючою ставкою (floating rate notes — FRN). Ставки із FRN коригують кожні шість місяців. Термін депозиту становить один, три або шість місяців. Позики євроринку найчастіше використовують для фінансування потреб в оборотних засобах. Особливість довгострокових операцій на євроринку полягає в тому, що вони здійснюються без посередників.

Важливою формою отримання короткострокових позичкових засобів є ринок комерційних цінних паперів, який було започатковано у США. Він відрізняється від традиційного банківського кредитування.

Головними ринками комерційних цінних паперів у Європі є ринки:

• єврокомерційних паперів (Eurocommercial paper Market — ECP-Market);

• стерлінгових комерційних паперів (Sterling commercial paper — SCP);

• французьких комерційних паперів (French commercial Paper — FCP);

• голландських комерційних паперів (Duich commercial Paper);

• комерційних паперів швейцарського ринку.

Однією з новацій сучасного світового грошового ринку стала поява кредитних (відновлюваних) цінних паперів, забезпечених банківськими гарантіями. Вперше ці папери з'явилися на євроринку у вигляді пільгових євровалютних кредитних цінних паперів. Механізм отримання позичкових засобів на основі пільгового євро валютного цінного паперу полягає в емісії короткострокових (1—6 місяців) цінних паперів переважно у формі єврокомерційних векселів, які в міру збігання терміну їхньої дії автоматично поновлюються. Поява кредитних цінних паперів сприяла збільшенню банківських доходів за рахунок комісійних, диверсифікації банківської діяльності, більшій надійності та стійкості цих фінансових інструментів.

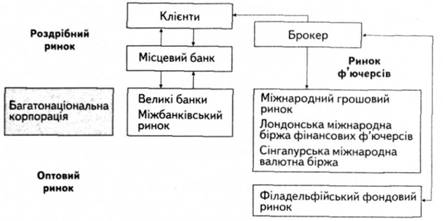

Сукупність валютних ринків охоплює: роздрібний ринок для спотової торгівлі за готівку; міжбанківський ринок для спотової й форвардної торгівлі; ринки для торгівлі ф'ючерсами та опціонами.

На міжнародному валютному ринку взаємодіють три найбільші учасники: державні центральні банки, корпорації та комерційні банки. Торгівля провідними світовими валютами здійснюється на спотовому та форвардному ринках. Торгівля на спотовому ринку (spot market) передбачає негайну, тобто в день укладання угоди, поставку купленого. Виконання цих угод забезпечує асоціація 12 нью-йоркських банків, яка називається Міжбанківською кліринговою системою (Clearing House Interbank Payment System (CHIPS)). На форвардному ринку (forward market) комерційні банки і корпорації домовляються обміняти певну суму в одній валюті на іншу за певною ціною у відповідний момент у майбутньому.

Рис. 1.1.Структура валютних ринків

Джерело: Ли Ф. Ченг, Фшшсрти И. Дж. Финансы корпораций. М., 2000. С. 639.

На міжнародному довгостроковому фінансовому ринку розмішуються облігації, що передбачає торгівлю цінними паперами. Такий ринок ще називають фондовим ринком чи — ширше — ринком капіталів. Корпорації емітують облігації за межами своєї країни в різноманітних валютах для інвесторів, які працюють у світовому економічному просторі. Емітується два типи облігацій: іноземні облігації та єврооблігації (євробонди).

Іноземні облігації (foreign bond) — це міжнародні облігації, емітовані іноземним позичальником і деноміновані у валюті країни розміщення. Єврооблігації (eurobond) — це міжнародні облігації, що емітовані міжнародним синдикатом і продаються за межами країни, у валюті якої вони деноміновані.

Переваги єврооблігацій полягають у спрощеному механізмі організації емісії, швидкості її здійснення, низьких витратах, відсутності оподаткування.

Одна з важливих особливостей повоєнного розвитку фондового ринку — його інтернаціоналізація, яка була істотно прискорена повною відміною обмежень на переміщення капіталів у розвинутих країнах у 70-ті роки XX ст.

Класифікація фінансових операцій

Висновки

Розділ 2. ГЛОБАЛІЗАЦІЯ СВІТОВОГО ФІНАНСОВОГО СЕРЕДОВИЩА

СУТНІСТЬ ГЛОБАЛІЗАЦІЇ

ГЛОБАЛЬНІ ВИКЛИКИ СВІТОВОЇ ЕКОНОМІКИ

ЧИННИКИ ГЛОБАЛІЗАЦІЇ СВІТОВИХ ФІНАНСІВ

ЕВОЛЮЦІЯ СВІТОВОЇ ФІНАНСОВОЇ АРХІТЕКТУРИ

НАСЛІДКИ ФІНАНСОВОЇ ГЛОБАЛІЗАЦІЇ

КООРДИНАЦІЯ ПОЛІТИКИ КРАЇН У ГЛОБАЛЬНОМУ ФІНАНСОВОМУ СЕРЕДОВИЩІ