Інвестиції завжди пов'язані з ризиком. Чим більші вкладення і період їх окупності, тим ризикованішим є проект. При виборі інвестиційного проекту фінансовий менеджер обов'язково вимірює ступінь ризику в поєднанні з очікуваним доходом від інвестицій. Перевагу слід надавати проектам, що дають найбільший прибуток без значного ризику. Але такі ситуації на практиці виникають дуже рідко. Як правило, високоприбуткові проекти пов'язані з високим ступенем ризику і навпаки. Тому основою прийняття рішень стає аналіз співвідношення ризику і доходу.

Оскільки ризик є ймовірнісною категорією, при оцінюванні його розміру визначають ймовірність певного рівня втрат. Для цього використовують статистичні, експертні чи комбіновані методи. За допомогою методів теорії ймовірності визначають ймовірність настання події і вибирають з можливих подій найкращу, виходячи з максимального значення математичного сподівання.

Математичне сподівання події дорівнює абсолютному значенню цієї події, помноженому на ймовірність її настання:

де М - очікуваний прибуток; х1 - абсолютне значення випадкового показника доходу; & - ймовірність певного значення.

Ймовірність настання події можна визначити суб'єктивним методом (ґрунтується на оцінках експертів) або об'єктивним (ґрунтується на застосуванні статистичного оброблення результатів діяльності за певний час).

Приклад

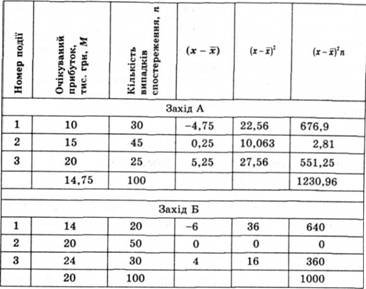

Внаслідок спостереження було визначено, що при вкладенні капіталу в захід А зі 100 випадків прибуток у розмірі 10 000 грн було отримано у 30 випадках (ймовірність 0,3), 15 000 грн - у 45 випадках (ймовірність 0,45) і 20 000 грн - у 25 випадках (імовірність 25) (табл. 3.9).

Тоді середній очікуваний прибуток становить: МА = 10 * 0,3 + 15 o 0,45 + 20 o 0,25 = 14,75 (тис. грн).

Таблиця 3.9. Розрахунок дисперсії при вкладенні капіталу у заходи А і Б

Припускають, що стосовно заходу Б середнє очікуване значення прибутку становитиме:

МБ = 14 0,2 + 20 0,5 + 24 o 0,3 = 20 (тис. грн).

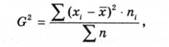

Однак для оцінювання і прийняття відповідного рішення середнього значення доходу недостатньо, потрібно ще вирахувати коливання результату. Його, як відомо зі статистики, оцінюють дисперсією або середньоквадратичним відхиленням:

де С?2 - дисперсія; - очікуване значення доходу; щ - кількість випадків спостереження цього значення; х - середнє значення; п- кількість випадків спостереження.

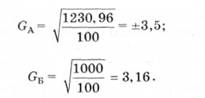

Середнє квадратичне відхилення С визначають із попередньої формули і воно дорівнює:

Якщо очікувані доходи кількох проектів однакові, перевагу надають проекту з меншим стандартним відхиленням. Оскільки у вказаному випадку очікувані доходи за проектами різні, необхідно визначати коефіцієнт варіації:

де М - очікуваний прибуток (тис. грн).

Отже, оскільки коефіцієнт варіації для заходу Б менший, ніж для заходу А, краще вкладати кошти у захід Б.

Застосовуючи методи теорії ймовірності, фінансові менеджери точніше обчислюють рівень можливого ризику та його вплив, на прогнозований ефект від інвестиційного проекту.

Інвестиційний аналіз

Інвестування дає змогу вкласти певну суму грошей, щоб отримати прибуток в майбутньому. Величина цього прибутку є одним з основних критеріїв вибору об'єкта інвестицій.

Для оцінювання інвестицій використовують дві основні моделі:

- недисконтування (період окупності);

- дисконтування (внутрішня норма доходу та чиста дисконтована вартість).

Розрахунок терміну окупності

Насамперед необхідно обчислити термін окупності зведених витрат - період часу, протягом якого покриваються початкові інвестиції.

Приклад

Фірма планує вкласти гроші в проект з початковими витратами 8500 грн. За оцінками, проект повинен забезпечити стабільні грошові потоки: за перший рік - 1000 грн, за другий - 4500 грн, за третій - 5000 грн, за четвертий - 2000 грн. Чи може фірма реалізувати цей проект, якщо максимально прийнятний термін окупності 3 роки?

Дані записують в табл. 3.10.

Таблиця 3.10. Вихідні дані для розрахунку строку окупності

Рік | Грошовий потік, грн | |

] | 1000 | |

2 | 4500 | |

3 | 5000 | |

4 | 2000 | |

З таблиці видно, що фірма окупить за два роки 5500 грн з 8500 грн. Підрахуємо, яку частину третього року треба фірмі, щоб покрити решту (3000 грн):

3000 : 5000 = 0,6 (31 тиждень).

Отже, оскільки період окупності становитиме 2 роки і 31 тиждень, проект можна приймати.

Метод окупності є корисним інструментом при виборі проектів, але в сумнівних випадках його слід використовувати разом з одним із методів дисконтування.

При застосуванні моделі дисконтування спочатку розраховують вже відому середньозважену вартість капіталу, яку використовують:

1) для зіставлення з внутрішньою нормою дохідності (ВИД) проектів. Якщо ВНД > СВК, проект можна схвалити;

2) для дисконтування грошових потоків при розрахунку чистої теперішньої вартості проектів (ЧТВ). Якщо ЧТВ > 0, проект можна розглядати.

Розрахунок чистої теперішньої (дисконтованої) вартості

Розрахунок внутрішньої норми дохідності

Аналіз інвестиційних проектів в умовах інфляції

Лізинг як капіталозберігаюча форма фінансування інвестицій

4. Управління фінансовими аспектами операційної діяльності

4.1. Управління витратами і маржинальний прибуток

Операційний аналіз як основний інструмент управління операційним прибутком

Розподіл витрат як основа проведення операційного аналізу

Маржинальний прибуток і його роль в операційному аналізі