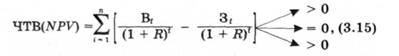

Чиста теперішня вартість - це різниця між дисконтованою вартістю результатів та дисконтованою вартістю затрат за проектом.

де ЧТВ (#РУ) - чиста теперішня вартість, В, / (1+ Л)' - теперішня вартість результатів, З, /(1 + Л)' - теперішня вартість затрат, В, - результати г-го року, 3| - витрати г-го року, п - тривалість проекту.

Будь-яка програма з ЧТВ > 0 варта того, щоб її здійснювати. Окрім того, можна порівняти ЧТВ різних програм, якщо вони розраховані за однаковою ставкою дисконту. Перевагу варто надати програмі з максимальним рівнем ЧТВ.

Якщо інвестиції здійснюють лише на початку, то формула набуває вигляду:

де Ш - початкові інвестиції.

Приклад

Наявні два проекти, які вимагають таких початкових інвестицій: 1-й проект - 20 000 грн, 2-й проект - 24 000 грн. За відсоткової ставки 12% в наступні чотири роки вони забезпечать потоки грошових коштів, наведені у табл. 3.11.

Таблиця 3.11. Вихідні дані для обчислення ЧТВ

1-й проект | 2-й проект | ||

Рік | Грошовий потік, грн | Рік | Грошовий потік, грн |

1 | 7000 | 1 | 5000 |

2 | 6000 | 9000 | |

3 | 8000 | 3 | 8000 |

4 | 6000 | 4 | 12000 |

Який з проектів вигідніший?

ЧТВ1 - 7000 0,8929 + 6000 o 0,7972 + 8000 o 0,7118 + + 6000 o 0,6355 - 20000 = 540,9 (грн).

ЧТВ1 * 5000 o 0,8929 + 9000 o 0,7972 + 8000 o 0,7118 + + 12 000 o 0,6355 - 24 000 = 959,2 (грн).

Отже, вигіднішим є 2-й проект.

Методика визначення чистої теперішньої вартості проекту має такі основні переваги:

1) всі розрахунки здійснюють, виходячи з грошових потоків, а не з чистих доходів. Грошові потоки (чистий прибуток + амортизація) враховують амортизаційні відрахування як джерела фінансових ресурсів. Це важливо, тому що амортизаційні відрахування не є використаними грошовими коштами того року, коли нараховано знос. Фінансовий облік відрізняється від бухгалтерського тим, що оперує грошовими потоками, а не чистим прибутком;

2) враховано зміну вартості грошей у часі: чим більше час впливає на вартість грошей, тим вища дисконтна ставка, яку фінансист має обирати дуже старанно;

3) затверджуючи проект з позитивним значенням ЧТВ, фірма нарощуватиме свій капітал за рахунок цього проекту. Зростання капіталу фірми - це фактично підвищення курсу її акцій і збагачення акціонерів, тому така методика - найприйнятніший засіб оцінювання інвестицій.

Недоліками методики є те, що вона вимагає високої кваліфікації менеджерів-користувачів і їх здатності детально прогнозувати грошові потоки на наступні роки. Що пізніша дата цікавить менеджера, то важче оцінити майбутні грошові потоки. На них впливає багато факторів, наприклад, обсяги продажу продукції, ціна робочої сили, матеріалів, накладні витрати, відсотки за кредит, політика уряду тощо. Переоцінка або недооцінка майбутніх грошових потоків може призвести до помилок при оцінюванні проекту. Цей метод передбачає незмінність ставки дисконтування впродовж усього періоду реалізації проекту, хоча вона змінюється кожного року.

Розрахунок внутрішньої норми дохідності

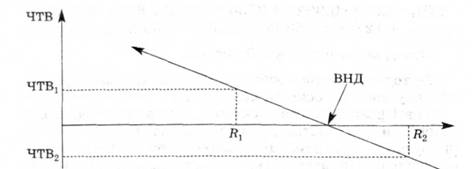

Обчислення внутрішньої норми дохідності - це альтернативний спосіб оцінити привабливість інвестицій. Використання ВНД дає змогу обчислити одну ставку дисконту, котра у разі застосування до кожного надходження коштів даватиме загальну дисконтовану вартість, яка дорівнює початковим інвестиціям. Це означає, що треба визначити таку ставку дисконту, за якої ЧТВ дорівнює нулю (рис. 3.3).

Рис. 3.2. Розрахунок внутрішньої норми дохідності

Внутрішня норма дохідності фактично є тією максимальною ставкою, за якої програму можна дисконтувати, або максимальною відсотковою ставкою, яку вона може приносити, окупаючи початкові інвестиції. Внутрішня норма дохідності показує максимальну величину відсоткової ставки, під яку можна брати кредит.

Приклад

Фірма має щорічні грошові потоки 5000 грн протягом 6 років. Визначити ВИД цього проекту, якщо початкові інвестиції дорівнюють 20 555 грн.

Знаходять дисконтну ставку, за якої ЧТВ = 0, тобто теперішня вартість грошового потоку за 6 років буде дорівнювати початковим інвестиціям. Для цього ділять початкові інвестиції на значення грошового потоку (вважаючи, що потік коштів рівномірний):

20 555:5000 = 4,11.

За таблицею теперішньої вартості аннуїтету визначають ставку К = 12%. Якщо гранична ставка нижча 12%, проект буде прийнято.

Для проектів, що мають різні річні грошові потоки, процедура розрахунку ВИД буде складнішою. їх необхідно дисконтувати з урахуванням різних ставок доти, доки не буде знайдено ставку, за якою поточна вартість дорівнюватиме початковим інвестиціям. Внутрішня норма дохідності стає тим індексом, який можна використовувати для оцінювання чи порівняння програм капітальних вкладень. Зазвичай, перевагу надають програмі з найвищою ВНД.

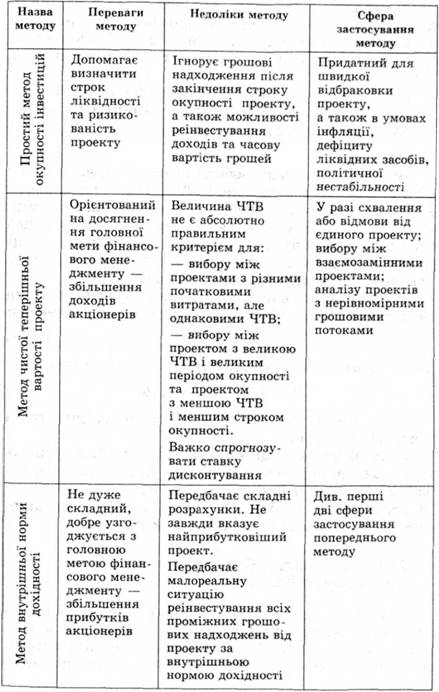

Основні методи вибору інвестиційних проектів можна подати у вигляді таблиці (табл. 3.12).

Основні методи вибору інвестиційних проектів

Аналіз інвестиційних проектів в умовах інфляції

Інвестування капіталу неможливе без вивчення процесів інфляції і дефляції, яка пов'язана з падінням цін, що теж небезпечно для економіки. Розмір інфляції додають до звичайного рівня відсотків за кредит, але при цьому враховують попит позичальників на позику.

Оцінюючи ефективність капітальних вкладень, вплив інфляції враховують коректуванням на індекс інфляції коефіцієнта дисконтування.

Приклад

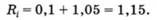

Підприємець може зробити інвестицію, виходячи з 10% річних. Це означає, що 1000 грн на початку року і 1100 грн наприкінці мають для нього однакову цінність. За інфляції, що дорівнює 5% на рік, для того, щоб зберегти споживчу вартість отриманого наприкінці року грошового надходження 1100 грн, необхідно скоректувати цю величину на індекс інфляції.

У спрощеному вигляді формула скоректованого на індекс інфляції коефіцієнта дисконтування має вигляд:

де Ri - коефіцієнт дисконтування, J - індекс інфляції.

Отже, з урахуванням інфляції до кінця року треба мати 1,15 тис. грн.

Сучасні методи оцінювання інвестиційних рішень мають значні переваги порівняно з тими методами, які застосовувалися в адміністративно-командній економіці, але й вони не позбавлені недоліків. Обрати вигідний проект допомагає їх комплексне використання.

4. Управління фінансовими аспектами операційної діяльності

4.1. Управління витратами і маржинальний прибуток

Операційний аналіз як основний інструмент управління операційним прибутком

Розподіл витрат як основа проведення операційного аналізу

Маржинальний прибуток і його роль в операційному аналізі

4.2. Роль левериджу у фінансовому менеджменті

Операційний леверидж як інструмент вимірювання виробничого ризику

Фінансовий леверидж як показник впливу структури капіталу на рівень підприємницького ризику

Вплив фінансового та операційного важелів на підприємницький ризик