Інфраструктура ринку фінансових послуг покликана створити належні умови для задоволення фінансових потреб суб'єктів господарювання, сприяти координації всіх їхніх економічних інтересів, допомагати вийти на світовий рівень економічних та фінансових відносин.

Ефективність функціонування ринку фінансових послуг визначається розвиненістю його інфраструктури.

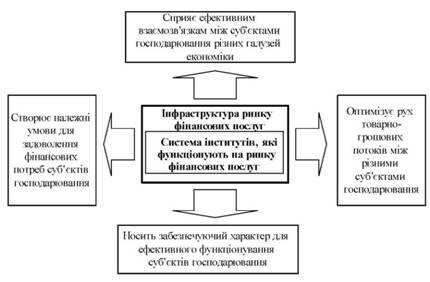

Інфраструктура ринку фінансових послуг - це сукупність установ, організацій та інших суб'єктів сфери обігу фінансових активів, що забезпечують необхідні умови функціонування ринкової економіки (рис. 1.8).

Інфраструктура ринку фінансових послуг покликана забезпечувати можливість реалізації економічних інтересів суб'єктів господарювання, сприяти координації всіх їхніх економічних дій, допомагати їм інтегруватись у світовий економічний та фінансовий простір. Ринкова інфраструктура - це система установ і організацій (банків, бірж, страхових компаній, консультаційних та інформаційно-маркетингових фірм), які забезпечують вільний рух товарів і послуг на ринку.

Рис. 1.8. Роль та значення інфраструктури ринку фінансових послуг для розвитку національної економіки

Склад інфраструктури:

- професійні учасники (торговці цінними паперами);

- організатори торгівлі (фондові біржі та позабіржові фондові торговельні системи);

- посередники в торговельних угодах (брокери та дилери);

- посередницькі фінансові інститути (комерційні банки, небанківські депозитні установи, кредитні асоціації, спілки, ощадні інститути, страхові компанії, пенсійні фонди, фонди грошового ринку, інвестиційні компанії, інвестиційні фонди);

- реєстратори цінних паперів;

- депозитарії, клірингові депозитарії;

- розрахунково-клірингові банки;

- саморегульовані організації ринку цінних паперів;

- інформаційно-аналітичні інститути.

В Україні поступово створюється інфраструктура ринку фінансових послуг: функціонує біржова система, Позабіржова фондова торговельна система (ПФТС), створено широку мережу посередницьких інститутів, реєстраторів і зберігачів цінних паперів, діють депозитарій НБУ для державних цінних паперів, Національний депозитарій та Міжрегіональний фондовий союз (МФС) - для корпоративних цінних паперів.

Діяльність професійних учасників торгівлі регулюють закони України, зокрема Закон України "Про державне регулювання ринку цінних паперів в Україні" (ст. 4 "Професійна діяльність на ринку цінних паперів"). Така діяльність досить різноманітна, адже починається з організації торгівлі, тобто здійснення цивільно-правових відносин з цінних паперів, і закінчується діяльністю з ведення реєстрів власників іменних цінних паперів.

Значна роль посередництва в складі інфраструктурних складових ринку фінансових послуг, тобто сукупності фінансових установ (банки, страхові компанії, кредитні спілки, пенсійні фонди, інвестиційні фонди тощо), функції яких полягають в акумулюванні коштів громадян та юридичних осіб і в дальшому їх наданні на комерційних засадах в розпорядження позичальника.

Роль та значення інфраструктурних складових на ринку фінансових послуг полягають у такому:

- по-перше, вони консолідують ризики, перебираючи на себе багато з них, насамперед ризик неповернення виданих позичок та виплати процентів у строк (дефолт);

- по-друге, забезпечують деномінацію заощаджень. Дрібні позички в інфраструктурного посередника нагромаджуються поступово. Згодом на їх основі укладаються угоди з цінними паперами на більші суми;

- по-третє, з другого положення випливає так званий ефект масштабу угоди: на чим більшу суму укладено угоду, тим нижчими виявляються адміністративні, консультаційні, юридичні та інші подібні витрати.

Інфраструктурний посередник має простіший доступ і можливості придбати інформацію з широкого кола питань, які стосуються обігу цінних паперів.

Посередництвом між емітентами та інвесторами, як зазначалось у підрозд. 1.5, займається досить значна кількість фінансових інститутів, багато з яких мають власні функціональні обов'язки. Так, комерційні банки обслуговують свою клієнтуру, залучають грошові кошти на рахунки, надають позички на різноманітні строки. Але, крім цього, вони на замовлення клієнтів купують і продають цінні папери, виплачують за ними дивіденди та проценти. Або, наприклад, пенсійні фонди за своїм призначенням мають нагромаджувати кошти членів фонду для наступних виплат пенсій (за укладеним договором між адміністрацією фонду та його членами). Нагромаджені грошові вклади учасників вкладаються в цінні папери, і фонд одержує певні доходи. За своєю суттю операції фонду з цінними паперами являють собою спільне інвестування членів фонду.

Крім посередників, серед інфраструктурних складових велику роль на ринку фінансових послуг відіграють організатори торгівлі - фондові біржі, а зі зростанням масштабів операцій - позабіржові фондові торговельні системи. В Україні організаторами торгівлі є також центри сертифікатних аукціонів.

Ринок цінних паперів поділяється на організований та неорганізований. Організований ринок цінних паперів - це фондові біржі та позабіржові торговельні системи, що функціонують на ньому. Неорганізований ринок - укладання угод з цінних паперів поза біржею, найчастіше за телефоном. Зазначимо, що в Україні тільки 5 % обігу цінних паперів припадають на організований ринок.

Існують значні проблеми, пов'язані зі створенням Національної депозитарної системи. В Україні сьогодні на першому плані два завдання - створити систему обліку руху цінних паперів та забезпечити ліквідність фондового ринку. Ці проблеми практично поєднані зі створенням централізованої депозитарної системи та бездокументарної системи обігу цінних паперів. Відповідно до Закону України "Про Національну депозитарну систему та особливості електронного обігу цінних паперів в Україні" структура Національної депозитарної системи складається з двох рівнів: нижнього - зберігачі, які ведуть рахунки власників іменних цінних паперів, та реєстратори; верхнього - Національний депозитарій України та депозитарії, які ведуть рахунки для зберігачів та здійснюють клірингові операції з цінними паперами.

Розбудова Національної депозитарної системи як цілісної, прозорої й надійної системи реєстрації прав на цінні папери та виконання угод з цінними паперами є необхідною умовою дальшого розвитку фондового ринку України.

Національна депозитарна система повинна забезпечити реєстрацію прав на цінні папери (у реєстрах власників іменних цінних паперів для цілей переважно корпоративного управління та виплати доходів за цінними паперами; на рахунках у цінних паперах у процесі обігу емісійних цінних паперів переважно на організованому ринку), а також забезпечити захист прав власників цінних паперів за допомогою зниження ризиків у процесі обігу емісійних цінних паперів, чіткого регулювання системи розподілу ризиків, пов'язаних зі здійсненням угод. Функціонування системи виконання угод із цінними паперами та реєстрації прав на цінні папери має запобігати шахрайствам та іншим зловживанням при здійсненні угод з цінними паперами, підвищувати рівень гарантованості належної оплати за придбані цінні папери, забезпечувати високий рівень зберігання цінних паперів.

Значення інформації підвищується в усіх сферах економіки, у тому числі на ринку фінансових послуг. Створюються інформаційно-аналітичні інститути, які видають різноманітні огляди, аналітичні записки, публікують статистичні дані про ціни, складають фондові індекси та рейтинги. Останні надають послуги також інвестиційним компаніям та фондовим біржам. Найпопулярнішим в Україні фондовим індексом є індекс ПФТС.

Індекс розраховується на основі руху цін простих акцій:

- які пройшли лістинг та включені до котирувального листка першого і другого рівнів;

- з найбільшою кількістю зареєстрованих угод за умови, що ціна двосторонньої угоди має бути не менша за найліпшу ціну купівлі та не вища за найліпшу ціну продажу.

Базове значення індексу дорівнює 100. Індекс визначається методом вирахування середньої арифметичної.

Індекс ПФТС дістав міжнародне визнання. Україна включена до одного з індексів Міжнародної фінансової корпорації (IFC) - граничного індексу Frontier Index IFC. Частка України в індексі розраховується на основі руху цін на торгах ПФТС за компаніями, що входять до списків ПФТС. Слід зауважити, що включення України до міжнародного індексу свідчить про заінтересованість іноземних інвесторів фондовим ринком України.

Цілісна інституціональна інфраструктура фондового ринку має забезпечити його ефективне функціонування, слугувати національним інтересам, гарантувати економічну безпеку і суверенітет України.

Сьогодні торговельна інфраструктура фондового ринку України, що складається з фондових бірж та інформаційно-торговельних систем, перш за все обслуговує процеси розподілу й перерозподілу корпоративної власності.

Утім фондовий ринок України не сприяє ефективному залученню та розподілу капіталу. Як наслідок:

- розміри організованого ринку корпоративних цінних паперів в Україні є незначними за обсягами ринкової капіталізації, за кількістю і обсягами угод з цінними паперами;

- неорганізований ринок значно перевищує організований;

- на неорганізованому ринку переважають угоди з векселями.

Глобальна тенденція розвитку фондових ринків вимагає концентрації торгівлі корпоративними цінними паперами на організованому ринку на засадах конструктивної конкуренції та інновацій:

- організатори торгівлі повинні забезпечити ефективну торговельну платформу разом з фінансовими продуктами, які потрібні клієнтам, та за ціною, яку ці клієнти готові платити;

- альтернативою надмірної фрагментації може стати спеціалізація організаторів торгівлі на обслуговуванні ринків різних фінансових інструментів, або впровадження різних моделей урегулювання угод із цінними паперами - "поставки проти оплати" або "гарантованих розрахунків".

Діяльність інфраструктури у внутрішній системі ринку фінансових послуг сприяє формуванню попиту на фінансові послуги, зростанню обсягу асортименту пропозиції фінансових продуктів. До внутрішньої системи інфраструктури ринку фінансових послуг відносять фінансовий і кадровий потенціал, наявність і довіру клієнтів, уміння співпрацювати з фінансовими інститутами, якість маркетингової діяльності та ефективність стратегічних рішень.

Ринкова економіка - це товарно-грошова економіка. Забезпечення просування товарно-грошових потоків здійснюють відповідні інститути загального та спеціального призначення. Вони утворюють інституціональний елемент ринкової інфраструктури. Стан інститутів ринкової інфраструктури неоднорідний як у кількісному, так і в якісному аспектах. Зміст ринкової інфраструктури не може бути зведений до сукупності лише інституціональних елементів. У сучасній ринковій інфраструктурі заведено виділяти інформаційний елемент. Це інформаційні мережі та потоки, асоціації чи добровільні об'єднання, що репрезентують інтереси інших інститутів знизу (наприклад, Асоціація українських банків), а також інститути, що забезпечують зворотний зв'язок між суб'єктами ринкових відносин (наприклад, засоби масової інформації). Суб'єктивним є третій - законодавчий - елемент, під яким розуміють відповідну частину господарського законодавства, що регламентує як діяльність інститутів ринкової інфраструктури, так і поведінку суб'єктів ринкових відносин. По суті, він задає правила гри в ринковій економіці. Соціальний елемент відбиває рівень ринкового мислення (менталітет) населення і його готовність діяти за правилами і закономірностями функціонування ринку. Саме ці елементи визначають цілісність і завершеність як ринкової інфраструктури в цілому, так і окремих її елементів.

Найменш розвиненими в кількісному і якісному плані з погляду відповідності до вимог ринкової економіки є компоненти інфраструктури ринку фінансових послуг. Аналізуючи стан розвитку ринкової інфраструктури України, маємо визнати, що ринковою її ще важко назвати. Наявна інфраструктура є перехідною, незрілою, несформованою, причому в кожному з окреслених нами складових елементів: ін-ституціональному, інформаційному, юридичному та соціальному.

Отже, до елементів інфраструктури ринку фінансових послуг належать: правове інформативне забезпечення; інформаційна мережа; інституціональна мережа (кредитно-фінансова система); система підготовки кадрів (страхові сюрвеєри, андеррайтери), наукове обслуговування; аудиторська мережа; професійна етика і мова, менталітет населення.

Розділ 2. ФІНАНСОВІ ПОСЛУГИ НА ОКРЕМИХ РИНКАХ

2.1. Фінансові послуги на ринку капіталів

2.1.1. Сутність і структура ринку капіталів

2.1.2. Фінансові послуги на фондовому ринку

2.1.2.1. Поняття фондового ринку

2.1.2.2. Інструменти фондового ринку

2.1.2.3. Фондова біржа та біржові операції. Кон'юнктура біржового ринку

2.1.2.4. Біржові індекси

2.1.3. Фінансові послуги на інвестиційному ринку