Як уже зазначалось, основними фінансовими інструментами фондового ринку є цінні папери, тобто грошові документи, що засвідчують майнові права або відносини позики між власниками та організаціями. Це інструмент залучення грошових коштів, об'єкт вкладання фінансових ресурсів, а їх обіг - сфера таких видів діяльності, як брокерська, депозитарна, реєстраторська, трастова, клірингова та консультаційна. За допомогою цінних паперів заінтересована сторона вирішує фінансові, інвестиційні та інші питання.

Фінансові інструменти можна класифікувати, беручи як класифікаційну ознаку природу відносин клієнта та оферента, сегмент, на якому здійснюється обіг цінного папера, строк поставки тощо. Коли як класифікаційні ознаки вибрати ціноутворення на фінансовий інструмент та строк виконання контрактів, то виходячи з першої ознаки фінансові інструменти поділяють на реальні (основні, базові), ціни або курси на які визначаються на ринку через взаємодію попиту й пропонування, та похідні, ціни на які є похідними від цін базового активу (derivative instruments). За другою ознакою фінансові інструменти поділяються на інструменти з негайною поставкою - касові, або спотові (spot, cash), та строкові інструменти (termine instruments), оскільки є контрактами на купівлю-продаж базових фінансових інструментів у майбутньому за цінами або курсами, погодженими в момент укладання таких контрактів.

У країнах ЄС не вживається термін похідні, а використовується термін строкові фінансові інструменти. До таких інструментів відносять форвардні контракти (forward), ф 'ючєрсні (future) біржові та опціонні (option) біржові, позабіржові контракти та свопи (swap).

Фінансові інструменти, які сьогодні широко застосовуються в іноземній практиці, можна поділити на п'ять груп:

1. Пайові цінні папери (акції та сертифікати інвестиційних фондів).

2. Боргові зобов'язання (облігації, казначейські зобов'язання, комерційні папери, векселі, депозитні сертифікати).

3. Похідні фінансові інструменти (форварди, ф'ючерси, свопи, опціони).

4. Гібридні інструменти (конгломерати простих інструментів, наприклад гібрид процентних та валютних інструментів).

5. Синтетичні інструменти (опціон на ф'ючерсний контракт, дво-валютна облігація, синтетична акція тощо).

Класифікація цінних паперів - це поділ цінних паперів на види за певними ознаками. Вид цінного паперу - це його сутність, якісна визначеність. Різноманіття фінансових інструментів пов'язане з роллю в системі ринкової економіки, місцем та строком обігу, формою випуску та порядком володіння прибутковістю та рівнем ризику, обсягом наданих прав, рівнем захисту.

Класифікація видів цінних паперів - це поділ видів на підвиди, які, у свою чергу, можуть бути поділені на більш дрібні підвиди (табл. 2.2).

Таблиця 2.2

КЛАСИФІКАЦІЯ ЦІННИХ ПАПЕРІВ

Класифікаційна ознака | Вид цінних паперів | Характеристика |

1 | 2 | 3 |

Форма існування | Паперові | Документарні, основні цінні папери |

Безпаперові | Недокументарні, похідні цінні папери | |

Термін існування | Строкові | Цінні папери, що мають установлений термін існування (довго-, середньо-, короткострокові) |

Безстрокові | Цінні папери, що існують вічно | |

Походження | Первинні | Цінні папери, засновані на активух, до числа яких не входять самі цінні папери (акції, облігації, векселі, заставні та ін.) |

Вторинні | Випускаються, базуючись на первинних, тобто це цінні папери на самі цінні папери (варанти на цінні папери, депозитарні розписки та ін.) | |

Тип використання | Інвестиційні, або капітальні | Цінні папери, що є об'єктом вкладання капіталу (акції, облігації, ф'ючерсні контракти та ін.) |

Неінвестиційні | Цінні папери, які обслуговують грошові розрахунки на товарних або інших ринках (векселі, чеки, коносаменти) | |

Порядок володіння | Пред'явницькі | Цінні папери, які не фіксують імені їх власника і їх обіг здійснюється шляхом простої передачі від однієї особи іншій |

Іменні | Цінні папери, що містять ім'я їх власника і зареєстровані у спеціальному реєстрі | |

Ордерні | Іменні цінні папери, що передаються іншій особі, шляхом здійснення на них передавального напису (індосамент) |

Закінчення табл. 2.2

Класифікаційна ознака | Вид цінних паперів | Характеристика |

1 | 2 | 3 |

Форма випуску | Неемісійні | Цінні папери, що випускаються поштучно або невеликими серіями |

Емісійні | Цінні папери, що випускаються, як правило, великими серіями у великих кількостях, усередині кожної серії всі цінні папери абсолютно ідентичні | |

Характер обігу | Ринкові | Ті, що перебувають у вільному обігу |

Неринкові | Обіг цінних паперів може бути обмежений, цінний папір не можна продати нікому, крім емітента, та через обумовлений термін | |

Форма вкладання коштів | Боргові | Цінні папери, що мають фіксовану відсоткову ставку та є зобов'язанням виплатити суму боргу на певну дату в майбутньому (облігації, векселі та ін.) |

Власницькі пайові | Дають право власності на відповідні активи (акції, варанти, коносаменти та ін.) |

Папір стає ціннім тільки тоді, коли він має сукупність таких фундаментальних властивостей та характеристик:

- обіговість (наявність самостійного обігу);

- доступність для обігу;

- стандартність і серійність;

- документальність;

- визначення державою та регульованість;

- прибутковість;

- ліквідність;

- надійність;

- ризикованість;

- обов'язковість виконання зобов'язання;

- курс і потенціал приросту курсової вартості.

Акціонерні товариства на ринку цінних паперів можуть одночасно здійснювати такі фондові операції:

- випуск (емісія) цінних паперів з метою залучення додаткових інвестицій перерозподілу власності, зміни розміру статутного капіталу;

- розміщення;

- купівля-продаж цінних паперів у процесі їх обігу, що сприяє одержанню доходів, надає можливість одержання, грошового еквівалента курсовій ринковій вартості (при продажу);

- конвертація (обмін) з метою одержання нових прав і можливостей (права голосу, участь в управлінні та ін.);

- зберігання цінних паперів;

- управління цінними паперами з метою вибору найбільш ефективних варіантів використання їх (траст, застава, конвертація);

- траст-доручення управління цінними паперами висококваліфікованим спеціалістом для підвищення ефективності операцій;

- застава цінних паперів з метою активізації операцій з цінними паперами;

- кліринг для вдосконалення системи розрахунків, підвищення ліквідності, контролю та управління ризиками;

- реєстрація та перереєстрація власників цінних паперів, що сприяє контролю за зміною складу власників, обґрунтуванню їхніх прав на одержання доходу;

- маркетингові дослідження: визначеного сегмента ринку цінних паперів, їхніх інвестиційних характеристик; дослідження каналів збуту; вивчення мотивацій інвесторів; розробка стратегії просування цінних паперів на ринок;

- оцінка інвестиційного ризику на ринку цінних паперів, виявлення його характеру та особливостей;

- страхування з метою забезпечення відносної стабільності операцій на фондовому ринку, залучення потенційних інвесторів шляхом надання додаткових страхових гарантій;

- погашення (відкликання за умовами розміщення, дострокове відкликання за рішенням емітента або інвестора);

- формування портфеля цінних паперів, що сприяє зниженню інвестиційного ризику, розширенню фінансових можливостей товариства, розвитку ринку цінних паперів;

- фінансове проектування ринку цінних паперів і розробка фінансової політики, визначення програми реалізації фінансової стратегії та тактики, прогнозування доходів і витрат, ефективності роботи товариства.

Отже, фондові операції - це операції із цінними паперами та (або) грошовими коштами на фондовому ринку для досягнення таких цілей:

а) забезпечення фінансовими ресурсами діяльності суб'єктів господарювання - формування і збільшення власного капіталу, залучення позикового капіталу або ресурсів у обіг. За своїм економічним призначенням це пасивні операції, які здійснюються через емісію цінних паперів (емісійні операції);

б) вкладання суб'єктом операцій власних і залучених фінансових ресурсів у фондові активи від власного імені. За своїм економічним призначенням - це активні операції, які здійснюються шляхом придбання фондових активів (інвестиційні операції);

в) забезпечення зобов'язань суб'єкта операцій перед клієнтами, і навпаки (клієнтські операції).

Надамо коротку характеристику цінним паперам, які найбільш розповсюджені на фондовому ринку.

Визначення акції подано у Законі України "Про цінні папери і фондовий ринок": акція - емісійний цінний папір, що закріплює права її власника на: одержання частини прибутку акціонерного товариства у вигляді дивідендів; на участь в управлінні акціонерним товариством та на частину майна, що залишається після його ліквідації.

Акція надає її власникові низку майнових і немайнових прав. Майнові права - це права на одержання:

- дивідендів;

- ліквідаційної вартості акції. Немайнові права - це:

- право на участь у загальних зборах акціонерів;

- право голосу на загальних зборах акціонерів;

- право на одержання інформації про діяльність акціонерного товариства та про склад акціонерів;

- право вносити питання до порядку денного загальних зборів акціонерів і т. ін.

Однією з характеристик акції є її номінал - умовна величина, що виражається, як правило, у грошовій формі та визначає частку майна акціонерного товариства, що припадає на 1 акцію. На основі номіналу розраховується сума дивідендів, що сплачується акціонерові. Основною характеристикою акції є її курсова вартість (курс акції) - величина, що показує, у скільки разів поточна ціна акції (ціна, за якою її можна придбати у певний час на ринку) вища від номіналу.

Ціна акції - це ціна, зазначена на бланку акції. Для акції ціна практично не має значення і несе лише інформаційне навантаження, характеризуючи частку статутного капіталу, що припадала на одну акцію на момент заснування товариства.

Емісійна ціна є ціною, за якою акція емітується, тобто продається на первинному ринку. Вона може відрізнятися від номінальної, тому що найчастіше розміщення акцій проводиться через посередницьку фірму, що є професійним учасником фондового ринку. У цьому разі посередницька фірма скуповує весь випуск акцій за погодженою ціною та надалі реалізує їх на ринку за ціною, що визначається вже цією фірмою.

З початком господарської діяльності частка капіталу, що припадає на одну акцію, негайно змінюється. З цього моменту акція характеризується балансовою ціною, що може бути розрахована за балансом як відношення вартості "чистих" активів (загальна вартість активів за балансом за мінусом заборгованості кредиторам) до загальної кількості випущених акцій.

Ліквідаційна ціна може бути визначена лише на момент ліквідації товариства. Вона вказує, яка частина вартості активів за можливої реалізації, що залишилась після розрахунків із кредиторами, припадає на одну акцію. Оскільки облікові ціни активів можуть значно відрізнятись від ринкових їх цін залежно від інфляції та кон'юнктури ринку, ліквідаційна ціна не дорівнює балансовій.

Ринкова (курсова) ціна - це ціна, за якою акція продається та купується на вторинному ринку. Курсова ціна визначається рівноважним співвідношенням попиту та пропонування. Ціну продажу (оферту) встановлює продавець, ціну попиту (бід) - покупець, між ними є ціна виконання угоди.

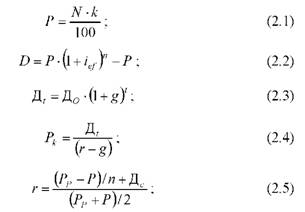

При розрахунку основних показників акцій враховується те, що акціонер, як співвласник компанії, одержує частину її прибутків. Вкладені кошти він може повернути за допомогою продажу акцій на ринку. Курс перебуває в прямій залежності від одержаних за акцією дивідендів. Показники акцій визначаються за такими формулами:

де Р - ціна купівлі акції; Р" - ціна продажу акції; Рк - курсова вартість акції; N - номінал акції;

£> - прогнозований дохід від продажу акції;

До - дивіденд за поточний рік (відомий);

ді - дивіденд для будь-якого року Ґ;

Дс - середній дивіденд за п років;

к - курс акцій на кінець періоду;

g - темп приросту дивіденду;

г - дохідність (ставка дисконтування) акції;

/еґ - прогнозована ефективна відсоткова ставка;

п - період, років.

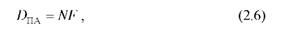

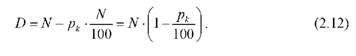

Дивіденд за привілейованими акціями, як правило, оголошується у відсотках від номіналу. Його сума на одну акцію дорівнюватиме

де N - номінал привілейованої акції;

і - ставка сплачуваних відсотків у відносних одиницях.

Дивіденд за звичайними акціями залежить від результатів діяльності акціонерного товариства і нараховується за рішенням зборів акціонерів (проміжкові дивіденди можуть нараховуватися за рішенням ради директорів акціонерного товариства). Дивіденд за звичайними акціями за минулий рік може не виплачуватися (наприклад, у разі збитків або спрямування одержаних прибутків за рішенням зборів акціонерів на розширення діяльності акціонерного товариства). Оскільки комерційні інтереси власників акцій у цьому плані не захищені, вони наділяються правом голосу в акціонерному товаристві.

Курс акції залежить від річного дивіденду, який вона приносить, рівня позичкового відсотка та співвідношення між пропонуванням акцій та попитом на них. Іншими словами, курс акцій перебуває в прямій залежності від розміру одержуваного за ними дивіденду й у оберненій залежності від рівня позичкового (банківського) відсотка. Тобто курс акції тим вищий, чим більший дивіденд, що виплачується за нею, і чим нижчий рівень позичкового відсотка, оскільки, купуючи акції, власник грошового капіталу завжди порівнює виплачуваний за ними дивіденд з тим доходом, який він міг би одержати, поклавши свій капітал у банк, тобто з позичковим відсотком.

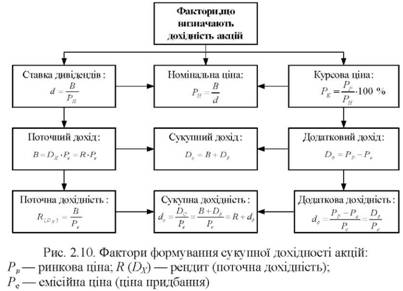

Фактори формування сукупної дохідності акцій зображені на рис. 2.10.

Існують такі правила для інвестицій в акції:

1. Якщо внутрішня ціна вища за ринкову - купуйте акцію.

2. Якщо внутрішня ціна акції нижча за ринкову - продавайте акцію. Варто з'ясувати тенденції в появі нових видів акцій. Так, прості

акції, що випускаються акціонерним товариством, у класичному варіанті наділені правом голосу. У наш час у західних країнах з'явилися прості акції без права голосу, з обмеженими правами голосу. Або, навпаки, випускаються привілейовані акції з правом голосу за окремими рішеннями.

Ринок акцій у західних країнах переважно біржовий. При цьому слід зазначити, що на фондовій біржі реалізуються зазвичай великі пакети акцій найвпливовіших в економічному значенні компаній.

Акції розміщуються на первинному ринку, а їх обіг відбувається на вторинному. Способи первинного розміщення акцій визначаються законами та традиціями країни. Але слід назвати два основних методи їх розміщення: публічне та приватне. У західних країнах переважає публічне розміщення (або відкрита підписка), сутність якого полягає в тому, що акції пропонуються для продажу "широкій публіці", тобто численним і різноманітним інвесторам. Приватне розміщення припускає одного основного інвестора, що купує відразу весь випуск. Основний інвестор (андеррайтер) створює розподільну мережу, через яку він продає весь випуск або його основну частину. Андеррайтерами звичайно є інвестиційні банки або великі комерційні банки.

Додаткову емісію акцій компанія може проводити або способом відкритої підписки (якщо йдеться про відкрите акціонерне товариство) з метою розповсюдити акції з-поміж значної кількості учасників фондового ринку, або способом закритої підписки на користь конкретного інвестора (з яким досягнута попередня домовленість).

Компанія може також продати раніше викуплені акції, що перебувають у неї на балансі. Крім того, акціонери компанії можуть домовитися між собою про продаж певної частки своїх акцій на біржі для того, щоб потім спрямувати одержаний прибуток на розвиток компанії (наприклад, у вигляді безпроцентної позики або з використанням інших схем).

Переваги. Оскільки емісія акцій - неборгове джерело фінансування, то капітал, одержаний таким способом, не потрібно повертати. І навіть іноді можна не виплачувати дивіденди за цими акціями (якщо компанія заявляє про те, що має намір увесь прибуток вкласти в дальший розвиток виробництва). Тоді акціонери купуватимуть акції не тому, що очікуватимуть на дивіденди, а, скоріше, сподіваючись на зростання котирувань.

Недоліки. Випуск акцій є найдорожчою та найскладнішою формою залучення інвестицій, для якої характерний тривалий процес підготовки незалежно від того, здійснює підприємство додаткову емісію (збільшує статутний капітал) чи продає акції, що перебувають на балансі або належать діючим акціонерам.

Первинне публічне розміщення акцій (від англ. Initial Public Offering - IPO) є важливим іміджевим чинником, бо компанію, чиї акції котируються на міжнародних біржах, сприймають як серйозного партнера. IPO передбачає зміну самої стратегії розвитку бізнесу, в якому основним критерієм ефективності менеджменту стає не прибуток власників, а зростання капіталізації компанії і як наслідок - ринкової вартості підприємства. Модель зростання ринкової вартості підприємства характеризується особливостями, що наведені на рис. 2.11.

Рис. 2.11. Характеристика основних особливостей цільової моделі максимізації ринкової вартості підприємства

Менеджмент та акціонери компанії мають бути готовими допустити до участі в управлінні міноритарних акціонерів - нових власників акцій, тобто до часткової втрати контролю за підприємством. По суті, компанія повинна бути готова продати стороннім інвесторам не менше ніж 5 % статутного капіталу - це мінімально необхідна сума для формування ліквідного ринку акцій підприємства.

Процес підготовки емісійних документів є досить складним і потребує тривалого часу. На цій стадії витрати компанії є аналогічними витратам при випуску облігацій: податок на емісію, винагорода андеррайтеру. До того ж зазвичай виникає низка додаткових витрат:

- по-перше, витрати на наймання інвестиційних та РR- агентств;

- по-друге, витрати на створення у структурі компанії спецпідрозділу з роботи з інвесторами.

Після випуску акцій компанія здійснює витрати на підтримку капіталізації і проведення різноманітних заходів, спрямованих на формування та закріплення позитивного свого іміджу в інвестиційному співтоваристві. Звісно, ці заходи не є обов'язковими, але без них емісія акцій стає безглуздою.

Емісійна політика компанії має стати однією з важливих складових частин загальної політики формування фінансових ресурсів та забезпечити залучення коштів із зовнішніх джерел найбільш ефективним способом.

Залежно від мети емісії можна залучити чи, навпаки, усунути певний тип інвесторів. Наприклад, ціна розміщення, установлена на надто високому рівні, може відлякати інвесторів, особливо дрібних, якщо ринкова оцінка акцій попередніх випусків суттєво нижча від ціни розміщення, емітент взагалі ризикує не продати новий випуск.

Разом з тим така стратегія не допускає зовнішніх інвесторів до управління компанією. Неможливість продати акції за встановленою ціною розміщення може спровокувати скидання "старих" випусків значною кількістю інвесторів. Крім того, не повністю розміщений випуск акцій не дозволяє сформувати статутний фонд в запланованих розмірах.

Якщо ж, навпаки, ціна розміщення нижча за ту, за якою можна було б реалізувати їх на ринку, різниця в цінах дістанеться посередникам і спекулянтам, що працюють на фондовому ринку, а не компанії.

Отже, процес становлення ціни розміщення вимагає глибокого аналізу ринку фінансових послуг та потенційних інвесторів. Для цього рекомендується таке:

- дослідити динаміку цін на власні акції, виявити тренди та кореляції зовнішніми (політичними, податковими і т. ін.) факторами, зміни у фінансовому стані та дивідендній політиці емітента, оцінити рівень чутливості цін на акції емітента, що обертаються на вторинному ринку, до змін їх обсягу в результаті нової емісії;

- провести оцінку місткості ринку та потенційного попиту інвестора з використанням мультиплікаторів на прикладі емітента-аналога за виробничими, технологічними та іншими характеристиками;

- розрахувати можливості значення цін реалізації акцій за різноманітними сценаріями, провести обґрунтування доцільності емісії та вибору моменту її здійснення, установити "ціну підписки" додаткового випуску акцій;

- провести аналіз результатів додаткової емісії за складом інвесторів, кількістю та цінами куплених ними акцій, динаміки цін на вторинному ринку, оцінку власного капіталу компанії.

Економічна ефективність публічного розміщення акцій визначається на основі зіставлення розрахункової вартості залученого капіталу та середньозваженої вартості капіталу компанії. При цьому враховується можливість одержання зовнішнього фінансування (банківське кредитування, емісія облігацій, випуск векселів, товарні кредити від постачальників), позитивні тенденції зростання ринку продукції компанії та її тип.

Отже, частину роботи з підготовки IPO може здійснити безпосередньо акціонерна компанія: вона може розробити інвестиційну стратегію, провести маркетингові дослідження, забезпечити інформаційну відкритість. Як можливого андеррайтера слід розглядати кандидатури провідних на українському ринку інвестиційних компаній. Логічно здійснити beauty-contest - процедуру вибору фінансового консультанта, яка поширена у світовій практиці. У результаті потрібно орієнтуватися на найбільш вигідні умови, які можуть запропонувати компанії.

Перед компанією-андеррайтером, як правило, постає мінімум два завдання: андеррайтера і провідного менеджера. Разом з юридичним консультантом ця компанія має здійснити due diligence - незалежне дослідження бізнесу. Інформація, яку одержують у результаті оцінювання, включається в емісійний проспект.

Перш ніж здійснити первинне розміщення цінних паперів, потрібно оцінити, наскільки вигідно це буде власне самій акціонерній компанії. У процесі оцінювання слід виходити із двох факторів.

Перший фактор - визначення стратегії. Необхідно з'ясувати, для чого компанії потрібне ІРО. Зрозуміло, що вихід компанії на ІРО означає її перехід у публічний бізнес. Крім того, не слід сприймати здійснення ІРО лише як засіб залучення додаткового фінансування. Залучення коштів є результатом кардинального вдосконалення системи управління компанією. Менеджмент змушений ретельно і відповідально підходити до управління, тому що публічні акціонери, особливо міноритарні, прискіпливо оцінюють дії керівництва.

Другий фактор - рентабельність компанії. Якщо компанія не демонструє високої прибутковості, то виводити її на ІРО не має сенсу. Це може вплинути на фінансове становище компанії, на звіт щодо прибутків і втрат. Розміщення веде не тільки до прямих, а й до опосередкованих витрат, наприклад на інформаційне забезпечення та просування. Подібні витрати можуть становити значну суму.

Якщо в компанії невеликий бізнес, у результаті проведення ІРО її капітал має збільшитися. З іншого боку, необхідно провести повну реструктуризацію компанії, тобто комплексний процес, який охоплює правову та організаційну перебудову компанії, включаючи підвищення ролі стратегічного планування, введення нових структурних одиниць, відповідальних за корпоративне управління та інвестиційну взаємодію, збільшення рівня рекламних витрат, а також додатковий кадровий набір тощо. Усі названі фактори потребують ретельної підготовки і реалізуються до проведення ІРО.

Здійснення ІРО є однією зі стратегічних цілей компанії і альтернативним варіантом залучення коштів порівняно з борговим фінансуванням. Здійснення ІРО накладає на емітента великі зобов'язання. При цьому більшість вітчизняних компаній ще не до кінця розуміють вимоги щодо проведення ІРО і ризики цього процесу. Підготовка до первинного розміщення акцій передбачає трансформацію бізнес-процесів на підприємстві, проведення реструктуризації, удосконалення системи корпоративного управління, перехід на складання звітності відповідно до міжнародних стандартів тощо. Однією з проблем є небажання компаній підвищувати прозорість та відкритість своєї діяльності.

Проведення ІРО надає компанії низку переваг, зокрема, дозволяє визначити її реальну ринкову вартість, оптимізувати структуру, створити позитивний імідж.

Завдяки ІРО компанія одержує кошти від широкого кола інвесторів за допомогою продажу досить великого пакета акцій (20-30 %). Сьогодні можна стверджувати, що вдале проведення ІРО можливе тільки для компаній з усталеною структурою власників, які підвищили свою капіталізацію. Звичайно, ІРО може використовуватися і для фінансування початкового бізнесу компанії, якщо остання має надзвичайно цікаву, привабливу ідею. У такому разі інвестори готові ризикнути і вкласти гроші в багатообіцяльний проект.

Облігаційний ринок - це ринок боргових інструментів, емітентами яких є корпорації, держава, місцеві органи влади. Облігація - це емісійний цінний папір, який закріплює право його власника на одержання від емітента облігації в передбачений у ньому строк номінальної вартості облігації та відсотка від неї або іншого майнового еквівалента. Це один з найпоширеніших цінних паперів, який має пріоритет порівняно з акціями щодо виконання зобов'язань. Основні відмінності облігації від акції:

- облігація приносить прибуток тільки протягом зазначеного на ній строку;

- на відміну від нічим не гарантованого дивіденду за простою акцією, облігація приносить її власникові прибуток у вигляді заздалегідь установленого відсотка від її номінальної вартості;

- облігація акціонерного товариства не дає права виступати її власнику як акціонеру цього товариства, тобто не дає права голосу.

Прибуток за облігаціями зазвичай нижчий, ніж за акціями, але більш надійний, бо меншою мірою залежить від ситуації на ринку та циклічних коливань в економіці.

Існує багато різновидів облігацій. Вони класифікуються за низкою ознак:

1) за формою випуску облігації можуть бути випущені як у документарній, так і в недокументарній формах;

2) за формою власності емітента - державні, муніципальні та корпоративні;

3) за строком дії - короткострокові (випускаються на строк до 3 місяців), середньострокові (на строк від 3 місяців до 1 року), довгострокові (на строк більше від 1 року) та ті, що випускаються на строк до 10 років і більше;

4) за строком погашення - строкові, або невідкличні (погашаються емітентом у встановлений термін, не допускається дострокове погашення/відкликання), та дострокові, або відкличні (можуть бути погашені/ відкликані в будь-який термін, що спеціально обумовлюється в проспекті емісії позики);

5) за видом закріплення власності (формою володіння) - іменні (передбачається, що імена власників/облігаціонерів заносяться до спеціального реєстру та записуються на бланку облігації, якщо він існує) та на пред'явника (не реєструються й імена власників не фіксуються);

6) за формою обігу - конвертовані (можуть обмінюватися на інші цінні папери - акції, облігації відповідно до умов випуску) та некон-вертовані (звичайні, не обмінюються на інші цінні папери);

7) за забезпеченістю активуми - забезпечені, або заставні (забезпечуються активуми - майном, цінними паперами; передбачається застава нерухомості, обладнання, транспортних засобів, векселів), та незабезпечені (не забезпечуються активуми). Тому власникам таких облігацій не надаються переваги перед іншими кредиторами. Через це вони мають дійсну цінність тільки в тому разі, якщо емітент номіналів прив'язується до певного показника з метою страхування інвестора від знецінювання його фінансових ресурсів. Таким показником може бути індекс споживчих цін або ціна певного товару, вартість якого змінюється відповідно до темпів зростання інфляції, тобто, власне кажучи, індексовані облігації;

8) за методом одержання прибутку - з плаваючим (коливним) прибутком (призначені для обліку змін прибутковості залежно від коливань ставки банківського відсотка, індексів цін, інфляції, валютного курсу; прибутковість облігації прив'язана до вибраного показника) та з жорстким (фіксованим) прибутком (мають стабільний рівень прибутковості, зафіксований у проспекті емісії на момент випуску);

9) за регулюванням строку погашення - з розширенням (звуженням) строку [можна обміняти на облігації з більш пізнім (раннім) терміном погашення з підвищенням (пониженням) ставки відсотка] та серійні (погашаються поступово з одночасним зменшенням відсоткових виплат). Облігації можуть погашатися: грошима, товарами, послугами, цінними паперами. Крім цього, умови випуску облігацій можуть передбачати інші майнові права;

10) за методом виплати прибутку інвесторам - безвідсоткові (прибуток утворюється за рахунок різниці між ціною купівлі та номінальною вартістю, тобто відсотки включені до номінальної вартості, за якою провадиться погашення) та відсоткові. Відсоткові, у свою чергу, поділяються на купонні (прибуток становить періодично виплачуваний відсоток, як правило, один раз на місяць, квартал, півріччя, рік; купон відповідає виплачуваному відсотку) та виграшні (прибуток утворюється за рахунок виграшу; виграшний фонд формується через акумуляцію відсотків певного випуску, серії, траншу).

Облігація має базові характеристики - номінал, курс, купон (купонний відсоток), дату погашення, дисконт та ін. Дисконт (як і премія) - це різниця між ціною продажу та номіналом облігації; у випадку з премією ця різниця позитивна, а за дисконтом негативна. Інша назва дисконту - знижка.

Купон (купонний відсоток) - це фіксований відсоток, що встановлюється на момент емісії облігації. Виходячи з цього відсотка обліга-ціонер одержує регулярні платежі.

Купон оформлюється як відривна частина облігації. Що вищий розмір купонного відсотка, то вищою є її інвестиційна привабливість. Величина купона залежить від іміджу, надійності емітента. На нього впливає також і строк обігу облігації. Що триваліший він, то більший купон, тому що ринковий ризик є прямо пропорційним строку обігу облігації.

Облігації мають загальну (чи номінальну) викупну та ринкову ціну. Номінальна ціна надрукована на самій облігації та використовується як база для нарахування відсотків. Викупна ціна - це ціна, за якою здійснюється викуп облігації емітентом після закінчення строку позики; вона може збігатися з номінальною вартістю та визначається умовами позики. Ринкова (курсова) ціна визначається кон'юнктурою ринку.

Дохідність облігації характеризується низкою показників:

- купонна дохідність (купонна ставка - від англ. coupon rate) установлюється в процентах до номінальної вартості облігації, тобто купонна дохідність - це процентна ставка, за якою власникові облігації виплачується періодичний дохід;

- поточна дохідність - це відношення купонного доходу до ціни облігації;

- повна дохідність ураховує купонний дохід і дохід від погашення. Дохід за облігацією має два джерела:

- купонний дохід - це проценти, нараховані за фіксованою купонною ставкою, тобто купонний дохід = N o купонна ставка, де N - номінал облігації;

- дохід як різниця між ціною погашення (викупу) і ціною придбання.

Якщо погашення здійснюється за номіналом, а облігація куплена з дисконтом (discount bond) - за ціною меншою від номіналу, то відбувається приріст капіталу; при купівлі з премією - за ціною вищою від номіналу (premium bond) має місце збиток при погашенні облігації; при купівлі та погашенні облігації за номіналом приросту капіталу немає.

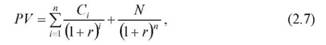

Формула, за якою розраховується поточна ринкова вартість облігації, називається основною моделлю оцінки облігацій (basic bond valuation model) і має вигляд:

де РУ - поточна ринкова вартість облігації;

Сі - щорічна сума процента за облігаціями, яка являє добуток її номіналу на оголошену ставку процента;

N - номінал облігації, який підлягає погашенню в кінці періоду її обігу;

г - норма поточної дохідності, яка використовується як дисконтна ставка при розрахунку поточної вартості у вигляді десяткового дробу;

п - кількість років або інших періодів, які залишилися до погашення облігації.

Економічний зміст основної моделі оцінки облігацій полягає в тому, що поточна ринкова вартість дорівнює сумі всіх процентних надходжень за період її обігу, що залишився, і номіналу, дисконтованих за нормою поточної дохідності для даного виду облігацій.

Модель розрахунку поточної ринкової вартості облігації без виплати процентів має вигляд:

де РУ - поточна ринкова вартість облігації;

Сі - щорічна сума відсотка за облігаціями, яка є добутком її номіналу на оголошену ставку відсотка;

N - номінал облігації, який підлягає погашенню в кінці періоду його обігу;

г - норма поточної дохідності, яка використовується як дисконтна ставка при розрахунку поточної вартості у вигляді десяткового дробу;

п - кількість років або інших періодів, які залишилися до погашення облігації.

Для облігацій без виплати процентів грошові надходження за роками дорівнюють нулю за винятком останнього, поточна дохідність дорівнює нулю.

Економічний зміст даної моделі полягає в тому, що поточна ринкова вартість облігації без виплати процентів є її номіналом, який приведений до поточної вартості за дисконтною ставкою, яка дорівнює нормі поточної дохідності за нею. Ця модель - спрощений варіант основної моделі оцінки облігацій.

Дохід від облігації без виплати процентів (І) становить різницю між номінальною вартістю та ціною. Нехай облігація має номінальну вартість N продажна ціна облігації р0, тоді дохід від облігації

Відношення ціни, за якою продається облігація (?0), до номінальної вартості (ТУ), виражене в процентах, називається курсом облігації, тобто

де рк - курс облігації, %.

Курс облігації залежить від її номінальної вартості, річного доходу, який вона приносить, рівня позичкового процента, кількості років, що залишилися до погашення облігації, та співвідношення між пропонуванням облігацій та попитом на них.

Середній курс облігації, за яким рівень доходів і рівень позичкового процента однакові, дорівнюватиме номінальній вартості. Якщо ж рівень доходу за облігацією нижчий за рівень позичкового процента, то її середній курс буде менший за номінальну вартість, а при рівні доходу за облігацією вищому за рівень позичкового процента - більшим.

Середній курс облігації визначається за формулою

де С" - номінальна вартість облігації;

п - кількість років, що залишилися до погашення облігації; Р" - рівень позичкового процента.

Тоді виходячи з формули (2.11) дістанемо:

Визначимо дохідність купівлі такої облігації, використовуючи ставку простих процентів }.

Якщо 5*-нарощена сума за строк п, на я

2.1.2.4. Біржові індекси

2.1.3. Фінансові послуги на інвестиційному ринку

2.1.3.1. Сутність фінансових послуг на ринку інвестицій

2.1.3.2. Послуги у сфері реальних інвестицій

2.1.3.3. Послуги у сфері фінансових інвестицій

2.1.4. Фінансові послуги на ринку середньо-і довгострокових банківських кредитів (кредитному ринку)

2.1.4.1. Поняття та класифікація кредитних послуг

2.1.4.2. Фінансові послуги з інвестиційного кредитування

2.1.4.3. Фінансові послуги з андеррайтингу як форми кредитування капіталовкладень