Дивідендна політика істотним чином впливає на становище підприємства на ринку капіталу і пов'язана з розподілом прибутку в акціонерних товариствах. Дивіденди являють собою платежі з прибутків компанії її власникам, здійснювані або у формі готівкових коштів, або у формі акцій. Спрощену схему розподілу дивідендів за звітний період можна подати так: частина прибутку виплачується у формі дивідендів, решта реінвестується в активи підприємства. Реінвестована частина прибутку є внутрішнім джерелом фінансування діяльності підприємства.

Існує декілька видів дивідендів. Основні форми дивідендів, виплачувані у вигляді готівки, такі:

1. Регулярні дивіденди у формі готівки.

2. Додаткові дивіденди.

3. Спеціальні дивіденди.

4. Ліквідаційні дивіденди.

Найпоширеніший вид дивідендів - дивіденди, виплачувані у формі готівки. За кордоном, як правило, ці дивіденди виплачуються чотири рази в рік. Тобто менеджмент не вбачає нічого незвичайного у виплаті дивідендів і не уявляє причин, через які така політика може бути змінена.

В окремих випадках компанії мають право сплачувати регулярні дивіденди у формі готівки і додаткові дивіденди у формі готівки. Назва ".додаткові дивіденди" свідчить про можливу разову подію, що надалі може не повторитися. Спеціальний дивіденд свідчить про незвичайну і разову подію, що може не повторитися в майбутньому. Ліквідаційний дивіденд указує на те, що якась частина підприємства була ліквідована, тобто продана.

Рішення щодо виплати дивідендів цілком залежить від ради директорів компанії. Коли виплата дивідендів оголошена, то вони стають боргом компанії і анулювати їх буде нелегко. Виплата дивідендів акціонерам здійснюється в обумовлений день.

Дивіденди можуть виплачуватися з певною періодичністю, що регулюється національним законодавством. Для того, щоб установити, хто має право на дивіденди, призначається екс-дивідендна дата (особи, що купили акції до цієї дати, мають право на дивіденди за минулий період; особи, що купили акції в цей день і пізніше, такого права не мають). Екс-дивідендна дата звичайно призначається за чотири ділових дні до моменту дивідендного перепису.

День оголошення дивіденду - день, коли рада директорів приймає рішення на користь виплати дивідендів. Дата перепису звичайно призначається за 2-4 тижні до дня виплати дивідендів.

День початку продажу акцій без дивіденду - такою є дата за чотири робочих дні додати реєстрації, після чого акції продаються "без дивіденду".

День реєстрації - на підставі підготовлених списків зареєстрованих акціонерів провадиться розсилання чеків на безпосереднє одержання дивідендів.

День виплати - дивіденд може виплачуватися чеком, платіжним дорученням або поштовим переказом. Виплата дивідендів здійснюється або підприємством, або банком-агентом.

Як правило, розмір дивіденду, виплачуваного у формі готівки, виражається в конкретних грошових одиницях у розрахунку на акцію {дивіденди в розрахунку на акцію). Дивіденд може також позначатися процентним вираженням ринкової ціни (прибуток за дивідендом) або процентним вираженням чистого прибутку або прибутку в розрахунку на акцію (виплата дивідендів).

Прийняття рішення про розмір дивідендів є непростим завданням. По-перше, в умовах ринку завжди є можливості для розширення виробничих потужностей або здійснення інвестиційної діяльності. По-друге, нестабільність виплати дивідендів або різка зміна їх величини призводить до зниження курсової вартості акцій.

Додатковим аргументом на користь стабільності дивідендної політики е так званий "клієнтурний ефект" (clientele effect). Клієнтурний ефект - варіант, при якому акції залучають певну групу на підставі дивідендних прибутків і пов'язаних з цим податкових факторів. Аргумент клієнтурного ефекту свідчить про те, що різні групи інвесторів віддають перевагу різним рівням дивідендних виплат. Коли підприємство обирає певну дивідендну політику, єдиним наслідком цього буде залучення тієї або іншої групи клієнтури.

Джерелом виплати дивідендів є чистий прибуток підприємства за минулий рік. Як відомо, чистий прибуток поділяється на виплати дивідендів за привілейованими акціями (П ) і прибуток, доступний власникам звичайних акцій (Пм).

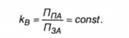

Одним з основних аналітичних показників, що характеризують дивідендну політику підприємства, є коефіцієнт "дивідендний вихід", що являє собою відношення дивіденду за звичайними акціями до прибутку, доступного власникам звичайних акцій (у розрахунку на одну акцію). Дивідендна політика постійного процентного розподілу прибутку передбачає незмінність значення коефіцієнта виплати дивідендів:

Якщо підприємство в поточному році працювало зі збитком, то дивіденди можуть не виплачуватися. Відмітною рисою такого підходу є цілком ймовірна значна варіація дивіденду за звичайними акціями, що, як правило, призводить до небажаних коливань ринкової ціни акції. Зниження виплачуваного дивіденду викликає падіння курсу акцій.

Виплата дивідендів за залишковим принципом здійснюється у випадку, якщо компанія не хоче продавати нові партії акцій. Вона повинна покладатися на генерований всередині компанії акціонерний капітал для фінансування нових проектів з позитивною чистою поточною вартістю. Звідси очевидна така послідовність дій: складається оптимальний план капітальних вкладень; визначається оптимальна структура джерел фінансування, у рамках якої виявляється розмір власного капіталу, необхідного для виконання плану; дивіденди виплачуються тільки у випадку, якщо залишився прибуток, незатребуваний для фінансування інвестицій.

Ключовим моментом принципу залишкового дивіденду є той факт, що дивіденди виплачуються тільки після того, як вичерпано всі вигідні інвестиційні можливості.

Методика виплати дивідендів акціями полягає в тому, що за цією формою розрахунків акціонери одержують замість грошей додатковий пакет акцій. Дивіденд, виплачуваний у формі акцій, не є власне дивідендом, оскільки виплачується не у формі готівки. Ефект дивіденду у формі акцій - це збільшення кількості акцій, якими володіє кожний власник. Якщо в обігу є більше акцій, кожна з них буде приносити менший доход.

На практиці багато підприємств здійснюють, по суті, компромісну дивідендну політику, що базується на досягнення п'ятьох цілей:

1. Запобігання скороченню проектів з позитивною чистою поточною вартістю для виплати дивідендів.

2. Запобігання скороченню суми дивідендів.

3. Запобігання необхідності продавати акції.

4. Підтримка відношення боргу до акціонерного капіталу.

5. Підтримка запланованого рівня дивідендних виплат. Фінансові менеджери, як правило, ставляться до дивідендів, як до частини прибутку і вважають, що інвестори вправі одержати справедливу частку доходу підприємства. Ця частка є довгостроковим запланованим рівнем виплат і частиною прибутку, яку підприємство збирається при звичайних обставинах виплатити у формі дивідендів. У результаті, в тривалій перспективі збільшення прибутку супроводжується зростанням дивідендів, але тільки з деяким відставанням.

Можна зводити до мінімуму труднощі, пов'язані з дивідендною нестабільністю, шляхом створення двох видів дивідендів: регулярних і додаткових. Регулярні дивіденди, як правило, складають відносно малу частину постійного прибутку таким чином, що підтримувати рівень їх виплат буде легко. Додаткові дивіденди утворюються тоді, коли збільшення прибутку розглядається як тимчасове явище.

Внаслідок того, що інвестори розглядають додатковий дивіденд як бонус, вони не надають достатнього значення його невиплаті. На практиці виплату додаткових дивідендів здійснюють лише деякі компанії Це пов'язано з тим, що закупівля раніше проданих акцій багато в чому означає те саме, але при цьому є певні переваги.

15.1. Політика залучення і формування позикового капіталу підприємства

15.2. Управління залученням банківського кредиту

15.3. Забезпечення стійких темпів економічного розвитку підприємства

РОЗДІЛ 5. СТРАТЕГІЧНИЙ І ОПЕРАТИВНО ТАКТИЧНИЙ ФІНАНСОВИЙ МЕНЕДЖМЕНТ

Глава 16. УПРАВЛІННЯ ГРОШОВИМИ ПОТОКАМИ НА ПІДПРИЕМСТВІ

16.1. Поняття і значення грошових потоків у діяльності підприємства

16.2. Принципи управління грошовими потоками підприємства

16.3. Методи управління грошовими потоками підприємства

16.3.1. Грошові потоки від активів і методи їх вимірювання