19.1. Визначення незадовільної структури балансу підприємства

Успіх діяльності підприємств визначається двома групами факторів:

-зовнішні. Частина з них пов'язана з ефективністю створених державою умов і стимулів діяльності підприємств і усуненням кризових явищ в економіці; інша частина пов'язана з виникаючими ризиками в державі, перед непередбачуваністю яких підприємство безсиле;

- внутрішні. Ступінь професіоналізму керівників і працівників підприємства; ефективністю прийнятих на підприємстві рішень щодо впровадження і використання ринкових механізмів господарювання; зовнішніми умовами.

Система управління фінансами підприємства пов'язана зі стратегічними цілями і тактичними завданнями його діяльності. Основою цієї системи повинен бути фінансовий аналіз, за підсумками якого підприємство має можливість робити регулярну оцінку свого фінансового стану.

На даний час більшість підприємств України перебуває в складному фінансовому становищі. Взаємні неплатежі між господарюючими суб'єктами, високі податкові і банківські процентні ставки приводять підприємство до неплатоспроможності. Зовнішньою ознакою неспроможності (банкрутства) підприємства є призупинення його поточних неплатежів і нездатність задовольнити вимоги кредиторів протягом трьох місяців від дня настання їх виконання.

Під неспроможністю (банкрутством) розуміється визнана арбітражним судом або оголошена боржником нездатність боржника в повному обсязі задовольнити вимоги кредиторів за грошовими зобов'язаннями і (або) виконати обов'язок щодо сплати обов'язкових платежів.

Грошове зобов'язання-обов'язок боржника сплатити кредитору певну грошову суму за цивільно-правовою угодою і на інших підставах, передбачених законом. До складу грошових зобов'язань включаються: заборгованість за передані товари, виконані роботи, надані послуги; суми позики з урахуванням відсотків, що повинен сплатити боржник.

Обов'язкові платежі - податки, збори та інші обов'язкові внески в бюджет відповідного рівня і державні позабюджетні фонди в законодавчо встановленому порядку.

Для порушення справи про банкрутство до уваги беруть такі вимоги:

- за грошовими зобов'язаннями, підтвердженими, що вступили в законну силу за рішенням суду;

- за обов'язковими платежами - підтверджені рішенням податкового або митного органу документи про стягнення заборгованості за рахунок майна боржника.

Рішення про проведення санації приймаються, як правило, в таких випадках:

- з ініціативи суб'єкта господарювання, що потрапив у кризові умови, коли існує реальна загроза неплатоспроможності та оголошення його банкрутом у недалекому майбутньому;

- після звернення боржника з власної ініціативи до арбітражного суду із заявою про відкриття справи про своє банкрутство. При цьому право вибору способів санації (реорганізації) залишається за боржником. Одночасно із заявою боржник повинен подати до арбітражного суду такі дані: список дебіторів і кредиторів; бухгалтерський баланс підприємства; іншу необхідну інформацію, яка характеризує фінансово-економічний стан підприємства, а також обрані ним варіанти санації. Після закінчення місячного строку від дня опублікування в офіційному друкованому органі Верховної Ради або Кабінету Міністрів України оголошення про відкриття справи про визнання банкрутства даного підприємства у разі, якщо надійшли пропозиції від фізичних або юридичних осіб, котрі бажають задовольнити вимоги кредиторів до боржника і подали акцептовані комітетом кредиторів та арбітражним судом пропозиції щодо санації (реорганізації) неплатоспроможного підприємства, арбітражний суд приймає рішення про припинення процедури оголошення банкрутства і про проведення фінансової санації юридичної особи;

- з ініціативи фінансово-кредитної установи. Відповідно до Закону України "Про банки і банківську діяльність" банківська установа має право до клієнта, оголошеного неплатоспроможним, вживати комплекс таких санаційних процедур: передати оперативне управління підприємством адміністрації, сформованій за участю банку; реорганізувати боржника; змінити порядок платежів; спрямувати на погашення кредиторської заборгованості виручку від реалізації продукції;

- з ініціативи власника застави цілісного майнового комплексу підприємства. У разі невиконання зобов'язань, забезпечених іпотекою цілісного майнового комплексу підприємства, власник застави має право здійснити передбачені договором заходи для оздоровлення фінансового стану боржника, включаючи призначення своїх представників до керівних органів підприємства, обмеження права цього суб'єкта господарювання розпоряджатися випущеною продукцією та іншим майном. Якщо санаційні заходи не привели до відновлення платоспроможності підприємства, то власник застави має право звернутися до арбітражного суду Із заявою про вилучення заставленого майна;

- з ініціативи Агентства з питань запобігання банкрутству підприємств, якщо мова йде про державні підприємства. Після внесення боржника до реєстру неплатоспроможних підприємств агентство уповноважене здійснювати управління його власністю і розробляти пропозиції щодо проведення фінансової санації.

Рішення про неспроможність підприємства приймаються після визнання незадовільною структури балансу, тому особливої актуальності набуває питання оцінки структури балансу. Основні джерела аналізу - це форма №1 "Баланс підприємства", форма №2 "Звіт про фінансові результати".

Аналіз та оцінка структури балансу підприємства проводяться на підставі показників: коефіцієнта покриття (коефіцієнта поточної ліквідності); коефіцієнта забезпеченості власними коштами. Підставою для визнання структури балансу незадовільною, а підприємства - неплатоспроможним слугує одна з таких умов:

- коефіцієнт поточної ліквідності на кінець звітного періоду має значення менше 2;

- коефіцієнт забезпеченості власними коштами на кінець звітного періоду має значення менше 0,1.

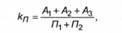

Коефіцієнт поточної ліквідності (19.1) характеризує загальну забезпеченість підприємства оборотними коштами для ведення господарської діяльності та своєчасного погашення строкових зобов'язань підприємства і розраховується за формулою:

де к - коефіцієнт поточної ліквідності;

А, - найбільш ліквідні активи (кошти підприємства і короткострокові фінансові вкладення (цінні папери), суми яких за всіма статтями коштів можуть бути використані негайно для виконання поточних розрахунків);

А2 - швидкореалізовані активи (дебіторська заборгованість та інші активи, суми яких для перетворення в наявні кошти потребують певного часу);

А3 - повільнореалізовані активи (запаси; дебіторська заборгованість, платежі за якими очікуються більше ніж через 12 місяців після звітної дати; податок на додатну вартість з придбаних цінностей). Слід виключити з розрахунків статтю "Витрати майбутніх періодів";

/7, - найбільш термінові зобов'язання (кредиторська заборгованість, розрахунки за дивідендами, інші короткострокові зобов'язання, а також позички, не погашені в строк (за даними додатків до бухгалтерського балансу);

П2 - поточні зобов'язання (короткострокові кредити і позикові кошти).

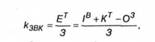

Коефіцієнт забезпеченості власними коштами (19.2) характеризує наявність власних оборотних коштів у підприємства, необхідних для його фінансової стійкості і розраховується за формулою:

де кЗВК- коефіцієнт забезпеченості власними коштами; Ет - наявність власних оборотних коштів; З-запаси і витрати; Р- джерела власних коштів; К7 - довгострокові кредити і позикові кошти; 03 - основні засоби і вкладення.

Нормальне значення цього показника: кзвк > 0,6-0,8. Цей коефіцієнт показує забезпеченість запасів і витрат власними оборотними коштами. При цьому слід враховувати, що власними джерелами мають бути покриті нормативні розміри запасів і витрат. Частину, що залишилася, можна покривати короткостроковими позиковими коштами.

Практика показує, що успішна фінансово-господарська діяльність підприємства залежить приблизно на 70% від стратегічної спрямованості, на 20% - від ефективності оперативного управління і на 10% - від якості виконання поточних завдань. Отже, загальний успіх забезпечують: якість стратегічного аналізу; реальність стратегічного планування; рівень реалізації стратегічних завдань.

19.3. Аналіз та оцінка реальних можливостей відновлення платоспроможності підприємства

19.4. Аналіз зв'язку неплатоспроможності підприємства із заборгованістю держави перед ним

19.5. Методи прогнозування можливого банкрутства підприємства