9.1. Оцінка капіталу

Капітал підприємства за джерелами формування відображається в пасивах балансу. Активи підприємства показують капітал у його речовій (матеріальній або нематеріальній) формі. З одного боку, активи підприємства використовуються у фінансово-господарській діяльності підприємства і в разі успішної діяльності його сприяють нарощенню капіталу підприємства в результаті капіталізації прибутку. З другого боку, деякі категорії активів досить швидко втрачають свою споживну вартість, викликаючи тим самим зменшення реальної величини капіталу підприємства.

Найменш схильними до втрати своєї вартості є найліквідніші активи підприємства — грошові кошти та їх еквіваленти. Найбільш ризиковими з погляду втрати своєї вартості в результаті морального зносу є нематеріальні активи. Яскравим прикладом активів, які швидко втрачають свою первісну вартість, є комп'ютери та програмне забезпечення до них. Балансова вартість цих активів може значно перевищувати їх ринкову вартість, що, в свою чергу, призводить до прихованих втрат капіталу підприємства.

Під терміном "оцінка капіталу підприємства", як правило, розуміють оцінку власного капіталу, оскільки саме оцінка обсягу власних ресурсів цікавить насамперед, як менеджерів та власників підприємства, так і потенційних кредиторів і партнерів по бізнесу.

Власний капітал підприємства — це кошти, які реально належать підприємству. Якщо мати на увазі капітал в його речовій формі, то це активи, які залишаються в розпорядженні підприємства після виконання зобов'язань перед усіма кредиторами (чисті активи підприємства).

Оскільки будь-яке підприємство — це не сукупність матеріальних активів, а суб'єкт ринкових відносин, що виробляє та реалізує на ринку свою продукцію, при оцінці капіталу підприємства слід враховувати напрацьовані підприємством технології та наукові розробки, торгову марку, яка викликає певні асоціації у споживачів продукції, а також його конкурентну позицію на ринку. Іншими словами, при оцінці капіталу підприємства необхідно враховувати не тільки вартість чистих активів, а й гудвіл підприємства, тобто його репутацію на ринку.

Реально оцінити капітал підприємства (майно, що належить підприємству, та його гудвіл) означає визначити реальну ринкову вартість самого підприємства,

тобто визначити суму коштів, які можна отримати за підприємство при його придбанні новим власником, чи кошти, які можна сплатити за акції цього підприємства.

Визначення реальної вартості підприємства, обсягу його власних ресурсів є одним із найважливіших завдань для багатьох суб'єктів ринку. Оцінити власний капітал підприємства та його економічний потенціал необхідно інвесторам, які мають намір вкласти кошти в його акції, банкам та іншим кредиторам, які вирішують питання про надання позик підприємству, суб'єктам ринку, які бажають у майбутньому бути постачальниками чи споживачами продукції цього підприємства. Нарешті, реальну оцінку власного капіталу підприємства у будь-який момент часу повинні знати його фінансові менеджери, головною метою діяльності яких е максимізація капіталу підприємства.

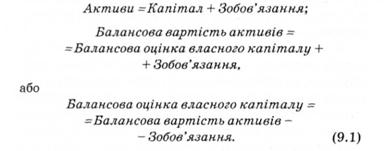

Розрізняють балансову та ринкову оцінки власного капіталу підприємства.

Балансова оцінка власного капіталу дорівнює різниці між активами підприємства та його зобов'язаннями і завжди є додатною величиною, оскільки згідно з балансом

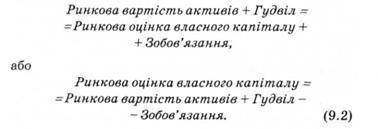

Ринкова оцінка власного капіталу, або реальна вартість підприємства, на відміну від балансової може бути від'ємною величиною, оскільки визначається з рівняння

Ринкова вартість активів може бути як більшою, так і меншою від їх балансової вартості. Ринкова вартість активів відображає ціну, за якою останні можуть бути продані на ринку за звичайних умов продажу.

Гудвіл є досить специфічним нематеріальним активом підприємства, В дослівному перекладі "гудвіл" означає "добре ім'я" і е оцінкою репутації підприємства на ринку. Якщо взяти два підприємства А і Б, однакові за всіма показниками, і продати їх на ринку, то різниця в

цінах продажу відображуватиме різницю в гудвілі підприємств А і Б.

Різницю між ринковою та балансовою оцінками власного капіталу називають прихованим капіталом. Наскільки значною може бути величина прихованого капіталу, показує такий приклад.

Приклад. Балансова вартість активів підприємства А дорівнює 100 млн дол. США. Зобов'язання становлять 45 млн дол. США. Балансова оцінка власного капіталу — 55 млн дол. США (100 - 45).

1. Припустимо, що ліквідні активи підприємства становлять незначну величину. Основні засоби мають високий ступінь морального зносу, вироблена продукція не користується попитом, а дебіторська заборгованість виявилась дуже сумнівною до повернення. Тому вартість активів на ринку оцінюється в 80 млн дол. США. Ринкова оцінка власного капіталу дорівнює 35 млн дол. США (80 - 45), що значно менше від балансової оцінки.

2. Припустимо, що при проведенні ринкової оцінки активів підприємства виявилось, що довгострокові фінансові вкладення, а саме акції компанії X, придбані підприємством 10 років тому, значно зросли за ціною і за балансової вартості 0,1 млн дол. США можуть бути продані на ринку за 0,5 млн дол. США. Вартість усіх інших активів дорівнює їх балансовій вартості, тобто 99,9 млн дол. США. Ринкова вартість активів становитиме 100,4 млн дол. США (99,9 + 0,5). Ринкова оцінка власного капіталу в цьому разі перевищує балансову оцінку і становить 55,4 млн дол. США (100,4 - 45).

3. Нехай активи підприємства А безвідносно до його імені та репутації продані на ринку за 45 млн дол. США. Оскільки підприємство А має відмінну репутацію і відоме не тільки на національному, а й на міжнародному ринках, за його активи пропонують 46 млн дол. США. Оскільки зобов'язання підприємства становлять 45 млн дол. США, ринкова оцінка власного капіталу, або ринкова вартість підприємства, дорівнюватиме 1 млн дол. США (46 - 45), і залишається додатною величиною лише завдяки гудвілу, який можна визначити як різницю між ринковою вартістю активів підприемства А та такого самого підприємства, але абсолютно невідомого на ринку.

Поняття ринкової капіталізації тісно пов'язане з оцінкою капіталу і визначається як ринкова вартість акції підприємства, помножена на загальну кількість розміщених акцій. Ринкова капіталізація є більш чи менш точним вираженням ринкової оцінки власного капіталу. На високорозвияених фінансових ринках, де постійно проводять оцінку кожної корпорації і визначають тенденції ринку так звані лідери ринку — інвестиційні, страхові компанії, пенсійні фонди, комерційні банки, рейтингові агентства, ринкова капіталізація є досить точним відображенням до ринкової оцінки корпорації. На ринках, що перебувають у стадії формування, ці величини можуть суттєво відрізнятись.

Отже, балансова, ринкова оцінки капіталу та ринкова капіталізація є поняттями, що різною мірою відображають власний капітал підприємства. Найточнішою і такою, яку найважче здійснити, є ринкова оцінка капіталу, оскільки активи підприємства, як правило, недоступні для проведення оцінки учасниками ринку. Винятком є випадок продажу підприємства на ринку. В цьому разі і ринкова капіталізація, і ринкова оцінка капіталу будуть найбільш адекватно відображувати реальну вартість підприємства.

Зауважимо, що методи оцінки дійсної вартості акцій, розглянуті вище, водночас відображують також механізм ринкової оцінки капіталу, оскільки сумарна дійсна вартість акцій визначає ринкову оцінку капіталу.

9.3. Визначення вартості позикового капіталу

9.4. Визначення вартості власного капіталу

Вартість акціонерного капіталу

Вартість джерела "нерозподілений прибуток"

9.5. Середньозважена та гранична вартість капіталу

9.6. Теорії структури капіталу

9.7. Управління фінансовими ресурсами підприємства

9.8. Дивідендна політика

Практикум