5.1. Поняття "податкове зобов'язання". Визначення суми податкового зобов'язання

Надзвичайно важливо здійснювати контроль за повнотою та своєчасністю виконання платниками своїх зобов'язань перед бюджетами та державними цільовими фондами, і саме з цією метою органи податкової служби проводять оперативний облік податків, зборів (обов'язкових платежів).

Для забезпечення повноти надходження платежів до бюджету згідно з бюджетною класифікацією України за доходами органи державної податкової служби відповідно до порядку, встановленого чинним законодавством з касового виконання Державного бюджету України за доходами, до 1 грудня кожного року подають відповідним органам державного казначейства та фінансовим органам в електронному вигляді списки складу платників податків, які стоять на податковому обліку у кожному районі (місті).

Органи державної податкової служби для ведення оперативного обліку платежів до бюджету одержують відповідні документи від органів державного казначейства, фінансових органів, контролюючих та інших органів та платників у відповідності до чинних порядків передання інформації та внутрішнього документообігу.

Згідно з п. 1.2 ст. 1 Закону № 2181 [22] податковим зобов'язанням вважається зобов'язання платника податків сплатити до бюджетів або державних цільових фондів відповідну суму коштів у порядку і в строки, визначені цим законом або іншими законами України. До податкових зобов'язань відносять податки, збори (обов'язкові платежі), указані в Законі "Про систему оподаткування" [23], а також податкові фінансові санкції.

Основними цілями оперативного обліку податкових зобов'язань в органах податкової служби є [42, с. 199]:

1) контроль за своєчасною та повною сплатою податкових зобов'язань платників податків;

2) збір даних для аналізу й прогнозування податкових надходжень і податкової заборгованості;

3) збір даних про платежі конкретного платника для підвищення ефективності проведення податкових перевірок платника.

Порядок обліку платежів до бюджету в ДШ регламентується Інструкцією, затвердженою наказом ДПАУ від 18.07.2005 № 276 [73]. Оперативний облік податків здійснюється працівниками відділу обліку і звітності державної податкової інспекції. Облік ведеться з використанням комп'ютерної системи, що забезпечує автоматичне виконання деяких операцій, а також зберігання інформації; програмне забезпечення для неї підлягає обов'язковому тестуванню в ДПАУ. Документи, на підставі яких вноситься інформація в цю систему, можна поділити на два види [42, с. 199-200]:

1) документи про нарахування, зменшення, списання, відстрочення або розстрочення сплати сум податкових зобов'язань;

2) документи про погашення податкових зобов'язань. Підставою для нарахування платежів до бюджету в особових рахунках платників є документи, які [60, с. 80]:

а) подаються платником: податкові декларації, звіти, розрахунки, платіжні повідомлення, довідки про авансові платежі та інші документи, передбачені порядком, установленим для справляння платежів до бюджету;

б) готуються органом державної податкової служби: рішення керівника (заступника керівника) органу державної податкової служби за актами перевірок з донарахування або скасування раніше нарахованих сум платежу, фінансових санкцій та пені;

в) надходять від інших контролюючих органів, а саме: рішення, якщо це передбачено відповідними законодавчими актами;

г) надходять від судових органів: рішення (ухвала, постанова) суду.

З метою обліку нарахованих і сплачених платежів до бюджету органами державної податкової служби ведуться особові рахунки платників за кожним видом платежів, які повинні сплачуватися платниками.

Особові рахунки платників відкриваються органом державної податкової служби щорічно за платниками, які [60, с. 80]:

- перебувають на податковому обліку - з початку року;

- взяті на податковий облік - з моменту взяття їх на облік;

- своєчасно не стали на податковий облік - з моменту нарахування або сплати платежу (залежно від того, яка з цих подій настала раніше).

Особові рахунки у підрозділах обліку та звітності ведуться на картках особових рахунків. На титульній сторінці картки розміщується інформація про платника та загальні умови справляння платежу. Зворотний бік інформації є своєрідним "дзеркалом законослухняності" платника і містить дані про нараховані та сплачені платежі, недоїмки та переплати, штрафні санкції. Записи в особових рахунках здійснюють в гривнях та копійках.

Форма особового рахунку визначається центральним податковим органом виходячи зі специфіки справляння платежу [60, с. 81]. При цьому враховується наявність або відсутність авансових внесків, періодичність перерахунків за фактичними показниками, подання чи неподання платниками декларацій (розрахунків) тощо.

Картки особових рахунків платників податків інтегровані у Єдиний банк даних про платників податків - юридичних осіб, що створює умови для групування облікових даних та здійснення автоматизованого сортування за рядом ознак (для прикладу, формування списків платників за обсягами нарахованих та сплачених сум, допущеної недоїмки, отриманого бюджетного відшкодування податку на додану вартість за адміністративно-територіальним поділом, в розрізі організаційно-правових форм підприємницької діяльності, календарних періодів тощо). Подані платниками податкові декларації та розрахунки, а також податкові повідомлення (у випадку нарахування податкових зобов'язань органом податкової служби) є тими основними документами, на підставі яких здійснюється нарахування платежів за особовими рахунками платників у податкових інспекціях. Крім того, підставами для записів про нарахування платежів можуть бути рішення судових органів, рішення про розстрочення чи відстрочення платежів, списання податкового боргу тощо.

За відсутності автоматизованого оперативного обліку нарахування платежів проводилось шляхом безпосереднього внесення працівниками підрозділів оперативного обліку та звітності податкових органів основних реквізитів зазначених вище документів до особових рахунків. Поступова комп'ютеризація облікових робіт та впровадження прогресивних технологій обробки податкової інформації внесли істотні зміни до процедури занесення даних про нараховані платежі до особових рахунків платників податків. В умовах функціонування автоматизованої інформаційної системи обліку і звітності основні показники податкових декларацій та розрахунків (в т.ч. податкові зобов'язання платників) розносяться підрозділами приймання та обробки податкової звітності до електронних баз даних податкової звітності й формуються в електронні реєстри. В подальшому такі реєстри передаються підрозділам обліку та звітності для рознесення даних про нараховані платежі в особові рахунки платників податків. Рознесення відбувається в автоматизованому режимі шляхом "втягування" відповідної інформації з електронних реєстрів до карток особових рахунків платників.

Відповідно до українського законодавства [22; 39] у галузі оподаткування існує чотири способи визначення суми податкових зобов'язань:

1) платник самостійно визначає суму податкових зобов'язань і подає декларацію, цей процес має назву "декларування податкових зобов'язань";

2) сума податкових зобов'язань визначається відповідними нормативними актами або самостійно платником, але без подачі декларації, зі сплатою в певний строк, наприклад, при стягненні плати за торговий патент;

3) податковий орган самостійно визначає суму податкового зобов'язання, зменшення (збільшення) суми бюджетного відшкодування та/або зменшення від'ємного значення об'єкта оподаткування податком на прибуток або від'ємного значення суми податку на додану вартість платника податків, якщо:

- платник податків не подає в установлені строки податкову (митну) декларацію;

- дані перевірок результатів діяльності платника податків свідчать про заниження або завищення суми його податкових зобов'язань, заявлених у податкових (митних) деклараціях, уточнюючих розрахунках;

- згідно з податковим та іншим законодавством особою, відповідальною за нарахування сум податкових зобов'язань з окремого податку або збору, застосування штрафних (фінансових) санкцій та пені, у тому числі за порушення у сфері зовнішньоекономічної діяльності, є контролюючий орган;

- рішенням суду, що набрало законної сили, особу визнано винною в ухиленні від сплати податків;

- дані перевірок щодо утримання податків у джерела виплати, в тому числі податкового агента, свідчать про порушення правил нарахування, утримання та сплати до відповідних бюджетів податків і зборів, у тому числі податку на доходи фізичних осіб таким податковим агентом;

- результати митного контролю свідчать про заниження або завищення податкових зобов'язань, визначених платником податків у митних деклараціях.

4) У разі надходження від уповноважених органів іноземних держав документально підтверджених відомостей щодо країни походження, вартісних, кількісних або якісних характеристик, які мають значення для оподаткування товарів і предметів при ввезенні (пересиланні) на митну територію України або територію спеціальної митної зони або вивезенні (пересиланні) товарів і предметів з митної території України або території спеціальної митної зони, які відрізняються від задекларованих під час митного оформлення, митний орган має право самостійно визначити базу оподаткування та податкові зобов'язання платника податків на підставі відомостей, зазначених у таких документах.

Якщо сума грошового зобов'язання розраховується контролюючим органом, платник податків не несе відповідальності за своєчасність, достовірність і повноту нарахування такої суми, проте несе відповідальність за своєчасне та повне погашення нарахованого узгодженого грошового зобов'язання і має право оскаржити зазначену суму.

Схема обліку в ДІЛ документів, пов'язаних з податковим зобов'язанням, самостійно визначеним платником податків, подано нарис. 5.1 [42, с. 201].

Нарахування податкових зобов'язань, які самостійно визначені платником, проводиться у розділі "Розрахунки основного платежу та штрафних санкцій" зворотного боку картки особового рахунку.

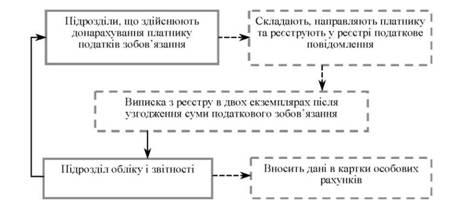

У випадку, коли податкове зобов'язання визначається органом податкової служби, відповідний структурний підрозділ направляє платнику податкове повідомлення, яке заносить до електронного реєстру податкових повідомлень, що представлено на рис. 5.2 [42, с. 203]. Після завершення процедури узгодження такого зобов'язання дані електронного реєстру податкових повідомлень про нараховані платежі заносяться до карток особових рахунків платників.

Нарахування податкових зобов'язань, визначених органом державної податкової служби, проводиться також у розділі "Розрахунки основного платежу та штрафних санкцій" особового рахунку платника.

Рис. 5.1. Схема обліку в ДІЛ документів щодо податкового зобов'язання, визначеного самостійно платником податків

Автоматизована інформаційна система забезпечує можливість окремого обліку нарахованих платежів за актами документальних перевірок, при виявленні арифметичних та методологічних помилок, а також нарахованих штрафних санкцій за даними платника та податкового органу.

Для контролю за повнотою та своєчасністю рознесення нарахованих платежів підрозділи обліку і звітності щомісяця в автоматичному режимі звіряють суми податкових зобов'язань, визначених у реєстрах рознесених сум, з даними реєстрів структурних підрозділів інспекції, які безпосередньо адмініструють податки з юридичних та фізичних осіб. При виникненні розбіжностей в автоматичному режимі формується протокол розбіжностей та вживаються заходи щодо виявлення та усунення причин невідповідності [60, с. 83].

Рис. 5.2. Схема обліку в ДІЛ документів щодо податкового зобов'язання, визначеного державною податковою службою

Найбільш поширеним способом погашення податкових зобов'язань платників податків є перерахування коштів з поточних рахунків в банківських установах на відповідні рахунки бюджетів та державних цільових фондів. Проте ряд платежів, особливо платниками - фізичними особами, здійснюється у готівковій формі через установи Ощадного банку і Державного комітету зв'язку України та в касах органів місцевого самоврядування.

Для зарахування податкових платежів на балансах обласних управлінь Державного казначейства в розрізі районів та кодів бюджетної класифікації відкриваються відповідні рахунки. Зарахування коштів на такі рахунки проводиться на підставі [60, с. 83]:

- при безготівковому порядку - копій платіжних доручень платників;

- при готівкових розрахунках - копій платіжних доручень відділень Ощадбанку та корінців прибуткових документів ("повідомлення") про прийняття установою банку платежів до державного та місцевих бюджетів готівкою;

- платіжних доручень установ Держкомзв'язку України на перекази з додатком до них талонів поштових переказів; копій, виданих органами місцевого самоврядування, квитанцій на сплату податкових та неподаткових платежів і державного мита.

Інформація про надходження платежів до Державного та місцевих бюджетів попередньо обробляється відповідно органами казначейства та фінансовими органами і в систематизованому вигляді надається податковому органу для обліку сплачених податкових зобов'язань в картках особових рахунків платників.

Дані про надходження платежів до бюджету розносяться спеціалістами підрозділів обліку і звітності податкової інспекції в особових рахунках платників і у реєстрі надходжень в день отримання від органів Державного казначейства та фінансових органів відомостей про зарахування платежів у вигляді електронного реєстру розрахункових документів. У разі виявлення у зазначеному реєстрі сум надходжень, структура яких не відповідає вимогам автоматичного обліку платежів до бюджету, ці доходи до з'ясування їхнього походження та адреси обліковуються за спеціальним кодом в окремому особовому рахунку і реєстрі надходжень та повернень. Не пізніше 5 денного терміну після одержання копій розрахункових документів від органу казначейства чи фінансового органу ці суми підлягають з'ясуванню і рознесенню у відповідні картки особових рахунків.

Забезпечуючи достовірність даних про сплачені платежі, податкові органи щомісячно проводяться звірки надходжень з органами казначейства та фінансовими органами за всіма кодами бюджетної класифікації.

5.3. Узгодження податкових зобов'язань

РОЗДІЛ 6. Податкові повідомлення та податкові вимоги

6.1. Податкове повідомлення. Форма та склад реквізитів

6.2. Процес складання податкових повідомлень

6.3. Податкові вимоги. Процес направлення податкових вимог

РОЗДІЛ 7. Податковий борг. Списання безнадійного податкового боргу

7.1. Поняття "податковий борг". Джерела погашення податкового боргу. Списання і розстрочення податкового боргу

7.2. Погашення податкового боргу в разі ліквідації та реорганізації платника податків

7.3. Погашення податкового боргу державних підприємств, які не підлягають приватизації, та комунальних підприємств