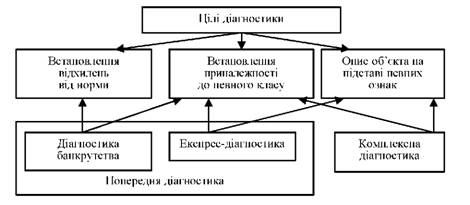

Існуючі підходи дозволили об'єднати відомі види діагностичного аналізу з точки зору цілей його проведення і масштабів робіт в наступні групи [45, с.69]:

- діагностика банкрутства;

- експрес-діагностика;

- комплексна діагностика економічного стану (рис. 6.2).

Рис. 6.2. Види діагностики

Зміст попередньої діагностики полягає у визначенні найбільш загальних "критичних точок" в діяльності підприємства з метою їх подальшого поглибленого вивчення для розробки відповідних рекомендацій. Отже, видами попереднього діагностування можна вважати діагностику банкрутства та експрес-діагностику.

Важливим є визначення системи показників, які дозволяють на попередньому етапі визначити "вузькі місця" у діяльності підприємства.

В свою чергу, діагностика банкрутства має декілька рівнів і складається з двох частин: експрес-діагностика банкрутства та фундаментальна діагностика банкрутства.

Основною метою експрес-діагностики банкрутства є раннє виявлення ознак кризового розвитку підприємства та попередня оцінка його масштабів. Експрес-діагностика банкрутства характеризує систему регулярної оцінки кризових параметрів фінансового розвитку підприємства, що здійснюється на базі даних його фінансового обліку за стандартними алгоритмами аналізу, постійного моніторингу фінансового стану підприємства. Методика експрес-діагностики може трактуватися як універсальна, що майже не залежить від специфічних характеристик підприємства.

З метою своєчасного виявлення тенденцій формування незадовільної структури балансу у прибутково працюючого суб'єкта підприємницької діяльності і вжиття випереджувальних заходів, спрямованих на запобігання банкрутству, Методичними рекомендаціями запропоновано проводити систематичний експрес-аналіз фінансового стану підприємств (фінансовий моніторинг) за допомогою коефіцієнта, розробленого американським вченим У.Бівером.

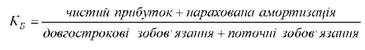

Коефіцієнт У.Бівера (КБ ) розраховується, як відношення суми чистого прибутку і нарахованої амортизації до суми довгострокових і поточних зобов'язань, за формулою:

Ознакою формування незадовільної структури балансу є таке фінансове становище підприємства, у якого протягом тривалого часу (1,5- 2 роки) коефіцієнт У. Бівера не перевищує 0,2, що відображає небажане скорочення частки прибутку, яка направляється на розвиток виробництва. Така тенденція в кінцевому випадку призводить до незадовільної структури балансу, коли підприємство починає працювати в борг і його коефіцієнт забезпечення власними засобами стає меншим 0,1. Застосування цього показника для оцінки діяльності ЗАТ "Продмаш" не можливо, бо фінансовим результат діяльності підприємства є збиток, що є негативним результатом попередньої діагностики.

Для попередньої діагностики ефективності функціонування підприємства можна використовувати наступну систему узагальнюючих показників - табл. 6.1.

Таблиця 6.1. СИСТЕМА ПОКАЗНИКІВ ДЛЯ ПОПЕРЕДНЬОГО ДІАГНОСТУВАННЯ ЕФЕКТИВНОСТІ ФУНКЦІОНУВАННЯ ПІДПРИЄМСТВА

№ | Назва | Алгоритм розрахунку | Економічна характеристика |

Показники динаміки ефективності функціонування підприємства | |||

1. | Темп зміни величини власного капіталу (ТВК), % | Відношення величини власного капіталу у звітному році до його розміру у попередньому періоді | Характеризує відносну зміну величини власного капіталу підприємства за звітний період. Зростання показника в динаміці оцінюється позитивно. |

2. | Темп зміни нерозподіленого прибутку (ТИП), % | Відношення величини нерозподіленого прибутку у звітному році до його розміру у попередньому періоді | Характеризує відносну зміну величини нерозподіленого прибутку підприємства за звітний період. Зростання показника в динаміці оцінюється позитивно. |

3. | Темп зміни позикового капіталу (ТПК), % | Відношення величини позикового капіталу у звітному році до його розміру у попередньому періоді | Характеризує відносну зміну величини позикового капіталу підприємства за звітний період. Зростання показника в динаміці оцінюється позитивно лише за умови росту темпів зміни поточних на необоротних активів. |

4. | Темп зміни вартості поточних активів (ТПА), % | Відношення середньої вартості поточних активів у звітному році до їх величини у попередньому періоді | Характеризує відносну зміну вартості поточних активів підприємства за звітний період. Зростання показника в динаміці означає нарощування економічного потенціалу та оцінюється позитивно при одночасному збільшенні темпів росту доходу від реалізації. |

5. | Темп зміни вартості необоротних активів (ТИА), % | Відношення середньої вартості основних засобів у звітному році до їх величини у попередньому періоді | Характеризує відносну зміну вартості необоротних активів підприємства за звітний період. Зростання показника в динаміці означає нарощування виробничої міцності та оцінюється позитивно при одночасному збільшенні темпів росту доходу від виробництва та реалізації. |

6. | Темп зміни доходу від реалізації (ТЧД), % | Відношення чистого доходу від реалізації у звітному році до його величини у попередньому періоді | Характеризує відносне збільшення (або зниження) обсягів реалізації в динаміці. |

7. | Темп зміни валового прибутку (ТВП), % | Відношення величини валового прибутку у звітному році до його величини у попередньому періоді | Характеризує відносне збільшення (або зниження) величини валового прибутку в динаміці. |

8. | Темп зміни чистого прибутку (ТЧП), % | Відношення величини чистого прибутку у звітному році до його величини у попередньому періоді | Характеризує відносне збільшення (або зниження) величини чистого прибутку в динаміці. |

Показники рентабельності підприємства | |||

9. | Рентабельність продажу (ROS) | Відношення чистого прибутку до доходу від реалізації без податків, які включаються в ціну продукції | Характеризує доходність операційної діяльності підприємства. Зростання показника в динаміці оцінюється позитивно. |

9. | Рентабельність продажу (ROS) | Відношення чистого прибутку до доходу від реалізації без податків, які включаються в ціну продукції | Характеризує доходність операційної діяльності підприємства. Зростання показника в динаміці оцінюється позитивно. |

10. | Рентабельність активів (ROA) | Відношення чистого прибутку до середньої величини активів за період отримання відповідного чистого прибутку | Характеризує ефективність використання капіталу, оскільки дає загальну оцінку доходності вкладеного в операційну діяльність капіталу, як власного так і позикового. |

11. | Рентабельність поточних активів (РПА) | Відношення чистого прибутку підприємства до середньої величини поточних активів | Характеризує величину прибутку, отриману з кожної гривні, що вкладена у поточні активи. |

12. | Рентабельність власного (акціонерного) капіталу (ROE) | Відношення чистого прибутку до середньої величини власного капіталу підприємства | Характеризує ефективність використання власних коштів акціонерів; величину прибутку, отриману на кожну гривню вкладень акціонерів в підприємство. Чим вище цей показник, тим більше прибутку приходиться на одну акцію, тим вище потенційні дивіденди. |

Перша група показників представлена відносними показниками динаміки, які розраховуються на підставі інформації, що міститься у Балансі та Звіті про фінансові результати підприємства їх фактичне значення може бути меншим, більшим або дорівнювати 100%. Саме фактичне значення темпів зміни певного показника динаміки ефективності функціонування підприємства буде свідчити про недоліки у його діяльності та попередньо вказувати на проблемні ділянки ("вузькі місця").

Друга група показників представлена відносними показниками рентабельності, значення яких може бути виражено у коефіцієнтах або у відсотках.

Необхідно підкреслити, що для розрахунку показників рентабельності може бути використаний не лише показник чистого прибутку, а і будь-який інший показник, який характеризує фінансові результати діяльності підприємства (прибуток від звичайної діяльності, прибуток від операційної діяльності, валовий прибуток).

Використовуючи інформацію форм фінансової звітності (додаток Б) ЗАТ "Продмаш" розрахуємо першу групу показників для попереднього діагностування ефективності його діяльності - табл. 6.2.

Таблиця 6.2. ПОКАЗНИКИ ДИНАМІКИ ДЛЯ ДІАГНОСТИКИ ЕФЕКТИВНОСТІ ФУНКЦІОНУВАННЯ ПІДПРИЄМСТВА

Показники | Базисний період, тис. грн. | Звітний період, тис. грн. | Темп зміни, % | Темп приросту, % |

Власний капітал | 5271 | 5059 | 95,9 | -4,1 |

Нерозподілений збиток | -4157 | -4369 | 105,1 | 5,1 |

Позиковий капітал | 13061 | 11483 | 87,9 | -12,1 |

Поточні активи | 12929 | 11358 | 61,3 | -38,7 |

Необоротні активи | 5608 | 5413 | 96,5 | -3,5 |

Дохід від реалізації | 7484 | 5752 | 76,9 | -23,1 |

Валовий прибуток | 1337 | 1251 | 93,6 | -6,4 |

Чистий збиток | -1571 | -212 | 86,5 | -13,5 |

На підставі проведених розрахунків можна зробити такі висновки:

o жоден з розрахованих показників не свідчить про успішність діяльності ЗАТ "Продмаш";

o темпи зміни власного та позикового капіталу, як джерела фінансування діяльності підприємства, мають тенденцію к зниженню - на 4,1% та 12,1% відповідно за рік;

o внаслідок цього підприємство не мало змоги розширити свій виробничо-комерційний потенціал - вартість поточний активів зменшилась на 38,7%, необоротних активів - на 3,5%;

o це, в свою чергу, негативно вплинуло на величину доходу від реалізації (його обсяг зменшився за період на 23,1%) і, як наслідок, на величину валового прибутку, який у звітному періоді менш на 6,4% від його розміру у базисному році;

o також у фінансовій звітності підприємства є так звані "хворі статті" - нерозподілений збиток, який має тенденцію до збільшення на 5,1%, та чистий збиток. Єдиним позитивним моментом можна вважати зниження величини останнього в динаміці на 13,5%.

На прикладі інформації, відображеної у додатку Б проведемо розрахунок показників рентабельності ЗАТ "Продмаш" - табл. 6.3.

Таблиця 6.3. РОЗРАХУНОК ПОКАЗНИКІВ РЕНТАБЕЛЬНОСТІ ЗАТ "ПРОДМАШ", (%)

Підприємство має позитивне значення валового прибутку і від'ємні значення фінансового результату від операційної і основної діяльності, а також чистого прибутку. Тому для об'єктивної характеристики ефективності операційної діяльності підприємства, використання капіталу і ресурсів для розрахунку рентабельності продаж використаємо валовий прибуток, рентабельності витрат - фінансовий результат від операційної діяльності, для інших показників рентабельності - чистий прибуток (збиток).

Для спрощення розрахунків замість середніх за період балансових показників будемо використовувати дані на початок і кінець періоду.

Проведені розрахунки дають змогу зробити наступні висновки:

- більшість показників рентабельності підприємства збільшилась у звітному періоду в порівнянні з базисним. З урахуванням того факту, що сума валового прибутку зменшилась з 1337 тис. грн. у базисному періоді до 1251 тис. грн. у звітному, можна говорити, про більш суттєве скорочення продажу, загальної суми активів та поточних активів ЗАТ "Продмаш";

- негативна динаміка спостерігається по показникам рентабельності акціонерного капіталу та основних засобів, які у звітному періоді зменшились в порівнянні з базисним.

Таким чином, проведення попереднього діагностики ефективності діяльності підприємства за допомогою реалізації комплексу дослідницьких процедур, дозволяє виявити слабкі ланки і "вузькі місця".

Основне призначення такої діагностики - встановити діагноз об'єкту дослідження і дати висновок про його стан, на підставі якого можна вибрати правильну і грамотну економічну політику, стратегію і тактику розвитку підприємства.

6.4. Діагностика трудових ресурсів підприємства

6.5. Діагностика фінансової стійкості підприємства

Тема 7. Методи і моделі прогнозування, пошуку потенційних можливостей розвитку підприємства та оптимізації його діяльності

7.1. Сутність, значення та задачі прогнозування розвитку підприємства

7.2. Методи прогнозування розвитку підприємства

7.3. Поняття, принципи організації пошуку і підрахунку потенційних можливостей розвитку підприємства

7.4. Методика підрахунку і обґрунтування потенційних можливостей розвитку підприємства

7.5. Оптимізація величини прибутку підприємства

Тема 8. Аналіз фінансової звітності підприємства