Суб'єкти господарського життя мають можливість надавати вексельний кредит у двох формах:

• пред'явницького кредиту. До нього вдаються переважно підприємства, що надають широкий комерційний кредит своїм покупцям і замовникам. Унаслідок цього вони постійно володіють значним вексельним портфелем, частину якого пред'являють банкові для продажу (врахування) шляхом дисконту;

• вексельного кредиту. Він реалізується у вигляді виписування векселів постачальникам, а ті у свою чергу можуть продавати векселі своїм банкам. Таку форму кредиту використовують підприємства, котрі не володіють значним вексельним кредитом та потребують додаткових оборотних коштів, а продавець відмовляється віл постачання товарів із відстроченням платежу.

Іншими словами, продавець не бажає надавати комерційний кредит, тому що у нього можуть існувати свої проблеми ліквідності чи він не має певності у своєчасній оплаті кредитованих поставок навіть під його векселі. Тоді він пропонує покупцеві акцептувати виписані векселі у своєму обслуговуючому банку. Так виникла і поширилась особлива, акцептна, форма кредиту.

Акцептний кредит є класичним різновидом вексельного кредиту. Він вигідний як підприємствам, так і банкам. Механізм реалізації акцептного кредиту передбачає, що;

• векселедавець виставляє переказний вексель на відомий своєю надійною ліквідністю банк, який наперед акцептує вексель;

• акцептований вексель векселедавець використовує для розрахунків за поставлені йому товари чи надані послуги;

• банк оплачує покриття векселя або коштом відкритого векселедавцеві кредиту, тобто стає платником векселя, яким долає до бездоганної платоспроможності свого клієнта і свою репутацію гаранта, або ж коштом уже нагромаджених ресурсів свого клієнта. Акцептований надійним банком вексель стає ефективним інструментом проведення будь-яких операцій купівлі-продажу.

Застосування авалю у гарантійній функції породило таку важливу форму вексельного кредиту, як овальний кредит. Його може надавати будь-яка векселездатна особа. Але переважно він надається авторитетним банком, який ставить на векселях своїх клієнтів позначку про запоруку. Оскільки гарантійних зобов'язань може бути багато і під них відволікаються значні кредитні ресурси, то за наданий аваль комерційні банки стягують належний відсоток, що й становить ціну авального кредиту.

Новою формою вексельного кредиту, яка дещо відступає від класичних схем, є застосовувана в Росії кредитна угода обслуговуючого банку зі своїми клієнтами, які отримують у своє розпорядження прості векселі, виписані банком на самого себе. Для зручності користування банк розбиває їх на певні блоки з урахуванням строку й суми, а терміном погашення вказує: "у такий-то час після пред'явлення", "за пред'явленням" або "не раніше вказаної дати". Звичайно, векселетримач у цій угоді зобов'язаний надати банкові покриття, яке має відповідати загальній сумі отриманих векселів і забезпечити сплату процентів. Залежно від інтересів банку і клієнтів та поточної кон'юнктури можливі різні варіанти подібних угод. Але фактично, виникнувши як фінансові векселі, прості векселі комерційних банків у процесі клієнтських операцій з ними перетворюються на товарні, які належним чином задовольняють різноманітні потреби господарського обороту.

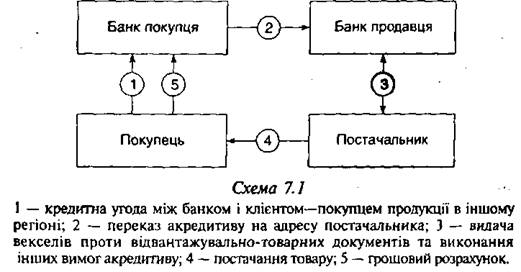

Особливою формою вексельного кредиту є акцептно-рамбурсний кредит. Він використовується переважно у зовнішньоекономічних угодах. Водночас його механізм можна застосувати і у внутрішньому обороті, особливо у поставках між підприємствами різних регіонів. Наприклад, у регіоні постачальника підприємство-покупець не дуже відоме своєю платоспроможністю, тому його вексель не стане тут високоліквідним. Аби не обмежувати можливості його продажу чи використання у розрахунках, покупець укладає кредитний договір зі своїм обслуговуючим банком, а той у свою чергу виставляє акредитив на постачальника у його банку. Постачальник, відвантаживши домовлену продукцію, здає підтверджувальні документи до свого банку і отримує від нього ним же видані векселі, які мають належну ліквідність.

Механізм операцій акцептно-рамбурсного кредиту показаний на схемі 7.7.

У практиці України можна також використати такий різновид вексельного кредиту, як кредит під онкольний розрахунок. До нього вдаються переважно тоді, коли для кредитування вексельної угоди відкривається спеціальний позичковий рахунок у банку, а в заставу його забезпечення передаються векселі. Розмір цього кредиту залежить від політики банку, репутації клієнта і якості векселів. Термін його надання або зовсім не встановлюється, або ж указується строком погашення векселів. Клієнт може сам погасити свою заборгованість за онкольним рахунком, і тоді йому повертаються заставлені векселі, або ж позичка погашається банком шляхом дисконтування сум, що надходять як оплата векселів.

Кредит під онкольний рахунок, як правило, надається надійним клієнтам. Забезпечувальні векселі приймаються банком разом із належно оформленими реєстрами. Під їх загальну суму клієнт може здійснювати понад 75 % позик. Заставлені векселі повертаються клієнтові лише після погашення боргу банкові.

Специфіка відтворювальних процесів у підприємствах і фірмах створює й багато інших ситуацій, які вирішуються за допомогою вексельного кредиту. Але, мабуть, провідною з усіх його форм є кредитування учасників господарського життя шляхом банківського акцепту.

ВЧИНЕННЯ ПРОТЕСТУ В НЕАКЦЕПТІ

Відносини опротестування у неакцепті

Порядок опротестування в неакцепті

Механізм вексельних повідомлень

ПРАВО РЕГРЕСУ, ЙОГО СКЛАДОВІ ТА СПОСОБИ РЕАЛІЗАЦІЇ

Розділ 8. АВАЛЬ ТА АВАЛЬНІ ОПЕРАЦІЇ

СУТЬ АВАЛЮ ТА ЙОГО ОСОБЛИВОСТІ

РІЗНОВИДИ АВАЛЮ

МЕХАНІЗМ АВАЛЬНОГО КРЕДИТУ